クレジットカードの種類とは?ブランドやカード会社、ランク別に解説

クレジットカードには多くの種類があり、それぞれ特徴があります。種類ごとに何が違うのかがわからなければ、どのカードを選べばいいのか悩んでしまうでしょう。自分にあったクレジットカードを選ぶには、まずカードの種類やぞれぞれの違いを知ることが大切です。

ここでは、クレジットカードの種類とその特徴など、クレジットカードを選ぶ上で必要な基礎知識をご紹介します。

そもそもクレジットカードとは?

クレジットカードは、現金を使わないキャッシュレス決済の1つです。カード会社がお客さまの信用を基に、一定の金額を先に立て替える仕組みです。現金を持ち歩かなくてもお買い物やサービスが利用できる点がメリットといえます。

クレジットカードとよく比較されるのが、プリペイドカードとデビットカードです。同じようにプラスチックのカードが発行されるものですが、仕組みは大きく異なります。

それぞれの違いは次の通りです。

| 特長 | 支払い方法 | 審査方法 | 支払い回数 |

|---|---|---|---|

| クレジットカード | 後払い | 必要 | 1回払い、分割払い、リボ払いなど選択可能 |

| プリペイドカード | 前払い | 不要 | チャージした金額のみ使用可能 |

| デビットカード | 即時払い | 不要(銀行口座は必要) | ご利用金額ごとに全額即時支払い |

クレジットカードは後払いができる点が特長で、支払い方法が柔軟です。一方でプリペイドカードは事前にお金をチャージしておき、チャージした範囲内でのみ使用可能です。

デビットカードは銀行口座から直接代金が引き落とされるため、口座に入金しておかないと利用できません。

日々の買い物や予期せぬ出費の際に便利なクレジットカードですが、使いすぎには注意しましょう。利用限度額内で計画的に使い、毎月の支払いをきちんと管理することが大切です。

クレジットカードはどのように分けられる?

クレジットカードにはさまざまな種類のものがありますが、「国際ブランド」「ランク」「発行元」という、3つの要素で分類することができます。まずは、クレジットカードについて知るためにも、この3つの要素について見ていきましょう。

クレジットカードの国際ブランド

クレジットカードの国際ブランドとは、世界中で決済システムを提供しているブランドのことです。中でも、世界の5大ブランドとして、Visa、Mastercard®、アメリカン・エキスプレス®、Diners Club、JCBが知られていますが、近年では、中国の銀聯、アメリカのディスカバーを含め、7大ブランドと呼ぶこともあります。

各ブランドはそれぞれ決済システムのネットワークを持っており、そのライセンスをカード会社に発行しています。そのため、同じクレジットカードでも、国際ブランドが選べるようになっているのが一般的です。ここでは、5大ブランドそれぞれの特徴を見ていきましょう。

Visa

Visaは、世界的にもトップクラスのシェアと知名度を持つ国際ブランドです。そのため、Visaであれば、国内でも海外でもほとんどの店舗で使えるので安心でしょう。初めてのクレジットカードにはおすすめの国際ブランドです。

Mastercard®

Mastercard®は、Visaとともにシェアと知名度が高い国際ブランドで、こちらも世界中で使えるのが魅力です。一般的にMastercard®はヨーロッパ方面に強く、Visaはアメリカ方面に強いといわれています。そのため、1枚目がVisaなら、2枚目はMastercard®にするといった選び方もおすすめです。

アメリカン・エキスプレス®

ほかの国際ブランドに先駆けて、ゴールドカードを発行したのがアメリカン・エキスプレス®です。ステータス性の高さと、旅行やエンターテインメントに強いブランドで知られています。また、アメリカン・エキスプレス®は、JCBとパートナーシップを結んでいるため、国内ではJCB加盟店で利用が可能です。

JCB

JCBは唯一、日本生まれの国際ブランドです。北米に強いディスカバーと提携したことで、海外での利便性が向上しています。そのほか、ハワイや韓国、台湾、グアムなど、日本人がなじみ深い観光地にカード会員向けのラウンジがあり、日本語での対応が可能です。

Diners Club

世界で初めてクレジットカードを作ったのが、Diners Clubです。アメリカン・エキスプレス®と同じく、高いステータス性を持ち、会員限定イベントなどのサービスが充実しています。

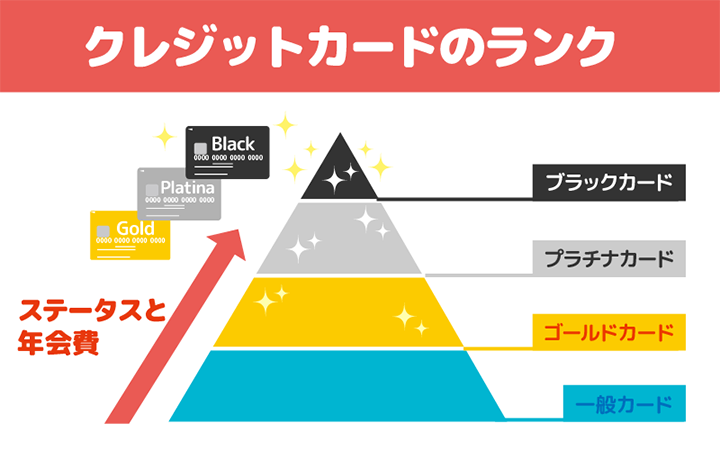

クレジットカードのランク

クレジットカードには、下から「一般カード」「ゴールドカード」「プラチナカード」「ブラックカード」といったランクがあり、ゴールドカード以上はステータスカードと呼ばれています。カードのランクが上がるにつれて年会費は高くなり、付帯サービスも充実していくのが一般的です。

続いては、クレジットカードのランクごとにどういった違いがあるのかをご紹介します。

バランスのとれた一般カード

一般カードは、年会費が無料、あるいは2,000円前後と低く設定されていますが、ポイント還元や海外旅行傷害保険などの付帯サービスがある、バランスのとれたカードです。

三菱UFJカードは、年会費が永年無料で、タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやオーケーなどの対象店舗で三菱UFJカードを利用すると、ご利用分の最大15%相当のポイントが還元されます。

ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカードの会員なら、Uber Eats ・ Uber のサブスクリプション(定額)サービス「 Uber One 」が6カ月間無料で利用可能です。「 Uber One 」は、デリバリー(配達)サービス「 Uber Eats 」と配車サービス「 Uber 」の両方でメンバー限定特典が受けられるサービスで、通常は月額498円(税込)または年額3,998円(税込)がかかります。「 Uber One 」メンバーになると、例えば対象店舗で条件を満たせば何回でも配達手数料が0円になるほか、毎回の乗車料金が5%以上お得になります。

そのほか、「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

※現在「 Uber One 」にご登録中の方、および過去 3カ月以内に「 Uber One 」にご登録いただいたことのある方は、本プロモーションの対象外です。

※その他、「 Uber One 」6カ月無料の特典には条件があります。また、特典の適用には専用ページよりお申し込みが必要です。詳細はこちらをご確認ください。

※「 Uber One 」6カ月無料の特典は2024年8月時点のものであり、予告なく内容を変更または終了する場合があります。

三菱UFJカードの特長

- 年会費が永年無料で利用できる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- Uber One のご登録で6カ月無料で利用できる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

旅行やエンターテインメントに強いゴールドカード

華やかな金色の券面を持つゴールドカードは、旅行やエンターテインメントに関する付帯サービスが強いという特徴があります。

三菱UFJニコスの「三菱UFJカード ゴールドプレステージ」は、タッチ決済対応で、ポイントプログラムやグルメセレクションなどのサービスが充実しているゴールドカードです。学生を除く20歳以上の人がお申し込みいただけます。WEBサイトからのお申し込みなら、初年度の年会費が無料になるので、初めてゴールドカードを持つ方でも安心です。

三菱UFJカード ゴールドプレステージは、セブン-イレブンやオーケーなどの対象店舗で利用すると、ご利用分の最大15%のポイントが還元されるので、日常使いでお得にポイントをためられるでしょう。また、年間100万円以上利用すると、最大11,000円相当のポイントがプレゼントされます。

さらに、グルメセレクションとして、厳選された国内のレストランでコースメニューをおとな2名以上で利用する際に、1名分の料金が無料になるサービスが付帯されているので、ゴールドカードならではの特典をお楽しみいただけます。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカード ゴールドプレステージの特長

- WEBサイトからのお申し込みで初年度の年会費が無料になる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- 年間100万円以上を利用すると、11,000円相当のポイントがもらえる

- タッチ決済対応で、スピーディーに支払いができる

- 厳選された国内のレストランにておとな2名以上で利用した場合、1名分の料金が無料になる

- Uber One のご登録で6カ月無料で利用できる

※1ポイント5円相当の商品に交換の場合

手厚い補償と優待サービスが魅力のプラチナカード

プラチナカードは、ゴールドカード以上に手厚い補償や、執事のように利用できるコンシェルジュサービスが特徴です。

「三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード」は、実用性とステータス性を兼ね備えたプラチナカードです。三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードでは、国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できます。

また、空港から自宅へ配送が可能な手荷物空港宅配サービスなどのきめ細かなサービスを受けられるのは、ランクの高いプラチナカードならではといえるでしょう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの特長

- 24時間・365日のコンシェルジュサービスを利用できる

- 海外旅行傷害保険で最高1億円まで補償される(海外旅行障害保険の自動付帯分は最高5,000万円)

- 国内外の空港ラウンジが無料で利用できる

- 空港から自宅までの手荷物空港宅配サービスがある

- Uber One のご登録で6カ月無料で利用できる

招待された人しか持てないブラックカード

最上級ランクのブラックカードは、カード会社からの招待制をとっているため、一般的に詳細は公開されていません。カード会社から招待されない限り、みずから申し込むことができないのが特徴です。

なお、カードのランクはカード会社によって違いがあり、同じランクだからといってサービスの内容も同じとは限りません。例えば、ブラックカード並みのサービスが付帯されたプラチナカードなどもあります。

クレジットカードの発行元

クレジットカードの発行元には、「銀行系」「流通系」「交通系」の3つがあります。続いては、クレジットカードの発行元ごとの特徴を見ていきましょう。

銀行系:発行元もカードも信頼性が高く、カードのランクアップも狙える

銀行系のクレジットカードは、銀行やそのグループ企業が発行するカードのことです。銀行系のクレジットカードは、発行元の信頼が高いため、クレジットカードそのものの信頼性も高いのが特徴です。

また、銀行系ではステータスカードを取り扱っていることが多いため、一般カードの利用実績を積み重ねて、ゆくゆくは、ゴールドカードやプラチナカードへとステップアップすることもできます。

流通系:カードが作りやすく、普段使いに便利

流通系のクレジットカードは、大手スーパーや百貨店などの流通業者が発行するカードのことです。自社店舗での利用に対して有利な特典を設けたり、ポイント還元率を高めたりといった独自のサービスが付帯されています。

ですから、よく利用する店舗の流通系クレジットカードを持っていれば、普段のお買い物でお得に使うことができるでしょう。

交通系:鉄道や飛行機をよく使うならお得

交通系のクレジットカードは、鉄道会社や航空会社が発行するカードのことです。鉄道会社が発行するクレジットカードにはIC乗車券機能付きのものが多くあります。金額が不足するとクレジットカード払いでオートチャージされるため、手間が省けて便利です。

また、航空会社が発行するクレジットカードは、利用するたびにマイルをためられ、旅行傷害保険などのサービスが充実していることが多くなっています。仕事でもプライベートでも、飛行機を使うことが多い人におすすめといえるでしょう。

信販系:安心して使いたいなら

安心して使いたい人は、信販系のクレジットカードがおすすめです。信販系クレジットカードは信販会社によって発行されるクレジットカードです。信販会社とは、主にお金の貸し借りや信用を基にしたサービスを提供する会社を指します。

信販会社は、信用をもとにさまざまな便利なサービスを提供しています。例えば、高価な商品を購入した際、分割で支払えるように商品代金を立て替えたり、カードローンやフリーローンといった無担保個人ローンなどの金融商品を提供していたりすることが多いです。

信販系クレジットカードは長年にわたり、多くの信用取引を扱ってきた実績が魅力です。日本でクレジットカードが発行され始めたとされる1960年代からクレジットカード事業に携わっており、サービスや機能、セキュリティの面などで高い信頼性を実感できるでしょう。

安心して利用できるため、初めてクレジットカードを作る人や安全性を最優先に考える人におすすめです。

ネット系クレジットカード:ポイントを貯めたいなら

インターネットでのお買い物を頻繁にする人は、ネット系クレジットカードがおすすめです。大手ネットショッピングサイトから発行されているカードが該当します。自社サイト内で商品を買ったり、旅行を予約したりすると、支払額に応じてポイントがたまる点が特長です。

ただし、カードを申し込む前にショッピングサイトの会員になる必要があります。会員になるとお買い物だけでなく、カード利用によるさまざまな特典が受けられます。例えば、ポイント還元や送料無料になるサービス、特定の商品が割引で購入できる特典が人気です。

普段からネットショッピングをよく利用する人にとっては、ネット系クレジットカードはポイントが貯まりやすいお得なカードです。ポイントを賢く貯めたい人は、1枚持っておくことをおすすめします。

消費者金融系:急ぎで作りたいなら

急いで作りたい人は、消費者金融系のクレジットカードがおすすめです。消費者金融系のクレジットカードは、一般的に審査が早いとされています。中には、即日受取可能なクレジットカードもあります。

審査が早い理由はさまざまあり、断定することはできませんが、その一つが「無人契約機があるため」です。消費者金融系の無人契約機はATMと違い、その場で審査が行われます。

一般的な金融機関の場合、クレジットカードを申し込むと、審査を担当する部署で発行の可否が判断されます。一方、消費者金融では無人契約機で審査が行われるため、その日のうちに受け取ることが可能です。

ただし、即日発行されるからといって、審査が甘いわけではないという点に注意してください。消費者金融系のクレジットカードを作る際にも、年収や勤め先などの属性情報や信用情報をベースとした審査があります。審査に通過しないと、消費者金融でもクレジットカードを作ることはできません。

クレジットカードの決済方法

クレジットカードの利用方法は、従来の接触型の決済だけではなく、さまざまな便利な決済方法が登場しています。

ここでは特に主な決済方法を4つ紹介します。

タッチ決済

タッチ決済は、レジにある専用の端末にクレジットカードをかざすと支払いが完了する決済方法です。かざすだけで支払いできるため、スピードと利便性が魅力といえるでしょう。

VisaやMastercard®といった国際ブランドごとに異なる名称で呼ばれていますが、どれもクレジットカードを端末に近づけるだけで決済ができる点は同じです。

さらに、クレジットカードを手渡しする必要がないため衛生的であり、紛失や盗難のリスクも軽減できます。多くの国々で広く使われており、日本でも今後ますます普及していくことが予想されています。

IDやQUICPayなど電子マネーでの決済

クレジットカードを利用した電子マネー決済は、支払い時に端末にかざす決済方法です。サインや暗証番号の入力が不要なため、スムーズに決済ができます。

主な電子マネーは次の通りです。

・ID

・QUICPay

・Suica

・楽天Edy

・nanacoなど

電子マネーを搭載したクレジットカードは、一般的に「電子マネー一体クレジットカード」ともいわれます。

QRコード決済(バーコード決済)

QRコード決済(バーコード決済)は、スマホのQRコード決済専用アプリでQRコードやバーコードを使って支払う方法です。読み取り方は2つあり、店舗側がお客さまのQRコードやバーコードを読み取って決済する方法と、お客さまが店舗側のQRコードやバーコードを読み取って決済する方法があります。スマホのQRコード決済専用アプリに、クレジットカードや銀行口座を登録しておくことで決済できます。

・PayPay

・LINE Pay

・d払い

・楽天ペイ

・au PAY

・メルペイ

Google PayとApple Payを利用した決済

スマホ決済サービスでは、Google PayとApple Payも人気です。「おサイフケータイ」としてスマホ一つで決済が完了し、クレジットカードを直接やりとりする必要がないため安全に利用できます。実店舗だけでなく、オンラインショップでの支払いができる点もメリットです。

Google PayはAndroid端末で、Apple PayはiPhone、iPad、Apple Watchで使用できます。どちらも多くのクレジットカードと互換性があり登録も簡単です。お買い物の際の支払いを安全に、よりスムーズに行いたい人におすすめの決済方法といえるでしょう。

国際ブランド・ランク・発行元の関係性

クレジットカードの国際ブランド・ランク・発行元がどのようなものなのかわかったところで、この3つの関係性を見ていきましょう。

カードの発行元では、提携している国際ブランドのクレジットカードが発行できます。また、カードの発行元によって、どのランクのカードを取り扱っているかが異なります。

ですから、クレジットカードを選ぶ際には、どのカードの発行元の、どの国際ブランドで、どのランクのカードにするのかというポイントをそれぞれ見ていくといいでしょう。

知っておくべきクレジットカードの分類方法

クレジットカードには、プロパーカードと提携カード、家族カードと本人カードといったものもあります。それぞれどういったものなのか見ていきましょう。

プロパーカードと提携カード

プロパーカードとは、カード会社が独自に発行しているカードのことで、先述した銀行系のクレジットカードが該当します。プロパーカードには、ゴールドカードやプラチナカードといったステータスカードが用意されていることが多く、将来的にカードのランクアップを考えるなら、プロパーカードを選ぶのがおすすめです。

一般的に、プロパーカードと比較されるのが提携カードです。提携カードはカード会社がほかの企業と提携して発行するカードのことで、航空会社のJALとカード会社が提携したJALカードなどが該当します。提携カードはマイレージがためやすいなど、提携先企業の特徴を活かした、バラエティ豊かなサービスを受けられるのが特徴です。

本人カードと家族カード

クレジットカードを申し込んだ本人会員に対して発行されるのが、本人カードです。一方、家族カードは、本人カードと同等のサービスを受けることができるカードのことです。

一般的に、家族カードは本人会員と生計を一にする親・配偶者・子供(18歳以上、高校生を除く)を対象に発行されます。家族カードの特徴は、本人会員のクレジットカードより年会費が安いことです。ただし、家族カードの利用金額分は本人カードと合算して請求されますから、ご利用可能枠をオーバーしないよう、使いすぎに注意が必要です。

自分に合ったクレジットカードの選び方

クレジットカードには多くの種類があり、それぞれ特長があります。自分に合ったクレジットカードを選ぶためのポイントは次の5つです。

・ポイントプログラムの充実度

・クレジットカードの年会費

・旅行傷害保険などの付帯サービスの充実度

・クレジットカードのステータスの高さ

・提携している国際ブランド

ポイントプログラムでは、利用金額に応じてポイントが還元されます。効率良くポイントを貯めたい人は、ポイントプログラムが充実しているクレジットカードがおすすめです。

年会費は、クレジットカードを維持していくのに必要な費用です。できるだけ出費を抑えたい人は、年会費無料のクレジットカードを選びましょう。

クレジットカードによって、旅行傷害保険やショッピング保険などの付帯サービスが異なります。例えば、よく旅行する人なら旅行傷害保険が付帯しているカードが便利です。

クレジットカードには、ゴールドカードやプラチナカードといったステータス性の高いものもあります。年会費は高くなりますが、充実したサービスや特典を利用できるでしょう。

提携している国際ブランドは、海外利用の多い人にとって重要な判断要素の一つです。VisaやMastercard®、JCBなど、世界的に広く受け入れられている国際ブランドのクレジットカードを持っておくと安心です。

各クレジットカードの特長を総合的に考慮し、自分のライフスタイルや利用目的に合ったクレジットカードを選びましょう。クレジットカードの選び方については下記の記事で詳しく解説しています。

クレジットカードの種類を理解して、自分にあった一枚を見つけよう

クレジットカードは、上手に活用していくことで、ポイントがお得にためられたり、厳選された優待サービスが利用できたりします。そのためには、クレジットカードの種類ごとの特徴を理解して、自分のライフスタイルにフィットするものをしっかり選ぶことが大切です。

ご紹介した内容をもとに、自分にぴったりの一枚を選んで、ぜひクレジットカードライフを堪能してださい。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

※1ポイント5円相当の商品に交換の場合

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- クレジットカードの種類は、どう見分ければいいですか?

- クレジットカードにはさまざまな種類のものがありますが、「国際ブランド」「ランク」「発行元」という、3つの要素で分類することができます。

国際ブランドは、世界中で決済システムを提供しているブランドのこと。主にVisaやMastercard®などがあります。カードのランクは、一般カード、ゴールドカード、プラチナカードのことです。ゴールドカード以上がステータスカードと呼ばれており、ランクが高いほど付帯サービスが充実し、ステータス性も高くなります。カードの発行元は、カードを発行している会社のことです。

そのほか、クレジットカードには、カード会社が独自に発行しているプロパーカードやカード会社と企業が提携した提携カード、本人会員の家族が申し込める家族カードといった種類があります。

詳しくは「クレジットカードはどのように分けられる?」をご確認ください。 - クレジットカードの国際ブランドは、どうやって選べばいい?

- クレジットカードの国際ブランドは、VisaあるいはMastercard®なら、シェアも知名度も高いので、ほとんどの場所で利用できるでしょう。ただし、海外で利用する場合は、中国では銀聯が強いといったことがありますので、利用する地域性も考えることが大切です。また、2枚目以降のカードなら、1枚目とは違う国際ブランドを選ぶのがおすすめです。

詳しくは「クレジットカードの国際ブランド」をご確認ください。 - クレジットカードのランクは、高いほうがいい?

- クレジットカードのランクは、高いほどステータス性が高まりますが、クレジットカードを選ぶ上では、自分のライフスタイルにあったものにすることが一番です。ゴールドカードやプラチナカードには魅力的なサービスが付帯していますが、それが本当に必要かどうかは、考える余地があるでしょう。また、ランクが上がるにつれて、審査のハードルも上がります。

詳しくは「クレジットカードのランク」をご確認ください。