クレジットカードの選び方のポイントは?選ぶ基準を専門家が解説

多種多様なクレジットカードには、それぞれ異なる特長があります。初めての一枚を選ぶときにも、2枚目、3枚目のクレジットカードをチョイスするときにも、クレジットカードの特長を見極めて自分に合ったクレジットカードを選ぶことが大切です。

ここでは、クレジットカードの基本的な選び方をご紹介します。また、利用シーン別や主婦・新社会人といったクレジットカードを持つ人別の、選び方のポイントについても見ていきましょう。

クレジットカードの基礎知識をおさらい

近年のキャッシュレス化の浸透により、クレジットカードの需要はますます高まっています。これからクレジットカードを持つことを検討している人もいるでしょう。

クレジットカードを選ぶ前に、まずはクレジットカードの基本的な知識を知っておきましょう。

クレジットカードの仕組み

クレジットカードは、利用する人がカード会社と契約を結び、その場での現金支払いではなく後払いが可能になるカードのことをいいます。

クレジットカードの加盟店やオンラインショップなどでクレジットカードを使用して買い物をした場合、まずカード会社が店舗に料金を支払い、利用者は後払いでカード会社にその料金を支払います。

元々、「credit(クレジット)」という言葉には、「信用取引」という意味があります。つまり、カード会社はクレジットカード利用者が期日までに支払いをすることを信用して、後払いを引き受けているということなのです。だからこそ、クレジットカードを持つには、カード会社による審査が必要になります。

クレジットカードを持つメリット

クレジットカードは、利用者にとって、現金を持たずに決済ができることが大きなメリットです。

ほかにも、クレジットカードの利用額によってポイントがたまるポイントプログラムや、旅行傷害保険をはじめとする付帯サービスもメリットとなるでしょう。

クレジットカードにはランクがある

クレジットカードは、付帯サービスや利用限度額などによってランクが分かれています。ランクが高いカードは、ステータスカードともいわれます。

クレジットカードのランクは、一般カード、ゴールドカード、プラチナカードの順で上がっていきます。ランクが上がれば入会審査は厳しくなり、年会費も高くなりますが、その分、付帯サービスも充実していくのです。

クレジットカードのランクが社会的なステータスを表す場面もあるため、社会的地位が高い人がステータスカードを持つことも少なくありません。

クレジットカードは国際ブランドと提携している

日本国内で発行されているクレジットカードのほとんどが、国際ブランドと提携しており、世界の国や地域で使用できるようになっています。

クレジットカードの国際ブランドにはVisa、Mastercard®、JCB、アメリカン・エキスプレス®、Diners Club、銀聯(ぎんれん)、ディスカバーなどがあり、この7つは7大国際ブランドといわれています。

国際ブランドのシェアはVisaが圧倒的に高いです

世界の決済状況をウォッチしている経済専門紙ニルソンレポートによると、2018年度の国際ブランドの決済流通額は、シェア別に見てVisaが圧倒的で43.1%、2位は世界人口が最も多い中国の国際ブランドである銀聯で25.6%、これまで2位だったMastercard®は3位の23.5%となっています。続いて4位はアメリカン・エキスプレス®で2.2%、5位のJCBが1.0%、6位のDiners Clubとディスカバーが0.7%、その他が3.9%となっています。

クレジットカードの基本的な選び方

クレジットカードは、日本国内発行のものだけでも数多くの種類があるため、初めてクレジットカードを選ぶときには、迷ってしまうこともあるでしょう。

さまざまなクレジットカードの中から、自分にあった一枚をどのように選べばいいのか、まずは基本的なクレジットカードの選び方をご紹介します。

ポイントプログラムの充実度

クレジットカードの選び方のひとつに、ポイントプログラムが充実しているかどうかという点が挙げられます。ポイントプログラムとは、クレジットカードの利用金額に応じてポイントが還元されるサービスで、ポイント還元率は0.5~1.0%が一般的です。

クレジットカードによっては、通常のポイント還元とは別に、特定の店舗における利用で数倍のポイントが加算されたり、年間利用金額が一定以上になるとボーナスポイントが加算されたりといったサービスが用意されています。クレジットカードを選ぶ際にはポイント還元率だけでなく、ポイントが優遇されるサービスがあるかどうかにも着目しましょう。

期間限定ポイントを電子マネーとして使える仕組みが広がっていくと思います

クレジットカードでたまるポイントには、一般的に有効期限が設定されています。普通は1年から3年くらいですが、中にはポイントの有効期限のないクレジットカードもあります。

最近増えているのが期間限定ポイントで、有効期限は数カ月から半年間というものです。キャンペーンなどで手軽にもらえるので人気となっていますが、有効期限が短く失効することも多いので、十分な注意が必要です。今後も期間限定ポイントが増えると思われますが、他社でも「優先的に使わせる仕組み」が広がっていくのではないでしょうか。

クレジットカードの年会費

クレジットカードを選ぶ際には、年会費がお得であるかどうかもチェックしておきたいポイントです。年会費無料のクレジットカードであれば、所有する負担が少なくなるでしょう。なお、年会費無料のクレジットカードでも、ポイントプログラムや旅行傷害保険などの付帯サービスの内容が充実したカードがあります。

例えば、三菱UFJニコスが発行する「三菱UFJカード」は、いつものネットショッピングの際にPOINT名人.comを経由してお買い物いただくと、カードの基本ポイントに加えてボーナスポイントがもらえます。また、最高2,000万円まで補償される海外旅行傷害保険が利用付帯されている点も魅力です。

年会費に着目してクレジットカードを選ぶ際には、お得なサービスを受けられるかという点についてもチェックしてみてください。

旅行傷害保険などの付帯サービスの充実度

クレジットカードには、さまざまな付帯サービスがあります。この付帯サービスの内容は、クレジットカードや、クレジットカードのランクによって異なります。

クレジットカードの主な付帯サービスに、旅行傷害保険やショッピング保険といった保険があります。旅行傷害保険は、旅行代金をそのカードで支払ったときだけ付帯する利用付帯と、クレジットカードを持っているだけで付帯する自動付帯があります。また、クレジットカードによって、旅行傷害保険の補償額も異なります。

こうした付帯サービスの内容や付帯保険の補償内容なども、クレジットカード選びの着目点のひとつです。

クレジットカードのステータスの高さ

ある程度の年齢を重ねたら、ステータスの高さに着目してクレジットカードを選んでもいいでしょう。

ゴールドカードやプラチナカードは、一般カードと比べると年会費が高額ですが、その分、一般カードよりサービスが充実しているのが特長です。また、ステータスの高いクレジットカードは、所有しているだけでそれなりの品格を保てるといえます。

例えば、ゴールドカードなら空港ラウンジを無料で利用できるサービス、プラチナカードなら24時間・365日、イベントチケットの手配から緊急時の支援まで幅広く対応してくれるコンシェルジュサービスなど、魅力的なサービスが用意されています。

クレジットカードを所有することで、ハイクオリティな洗練されたサービスを受けたいという人は、カードのステータスの高さに着目して選んでみてはいかがでしょうか。

海外ではステータスカードがIDカードとして機能します

日本ではそうでもないですが、海外に行ってステータスカードを見せると、「一目置かれているな」と感じることがあります。海外ではステータスカードの審査が日本より厳しいので、持っているだけで特別な人と見られるからです。特に、ホテルのチェックインでその強さを発揮します。こちらが、みすぼらしい身なりをしていても、キラキラ光るゴールドカードをフロントに差し出すだけで、急に親切な対応に変わったりします。そのようなところで、信用できるIDカードとして機能していることがわかるのです。

提携している国際ブランド

初めてクレジットカードを作るときは、国際ブランドに着目して選ぶのもおすすめです。国際ブランドによって、カードを使用できる国と地域が異なります。

クレジットカードによっては複数の国際ブランドと提携していて、作る際に国際ブランドを選べるものもあります。

特に、旅行や出張など、海外でクレジットカードを使いたい人は、渡航先でどの国際ブランドが使えるのかを確認しましょう。

【利用シーン・目的別】クレジットカードの選び方

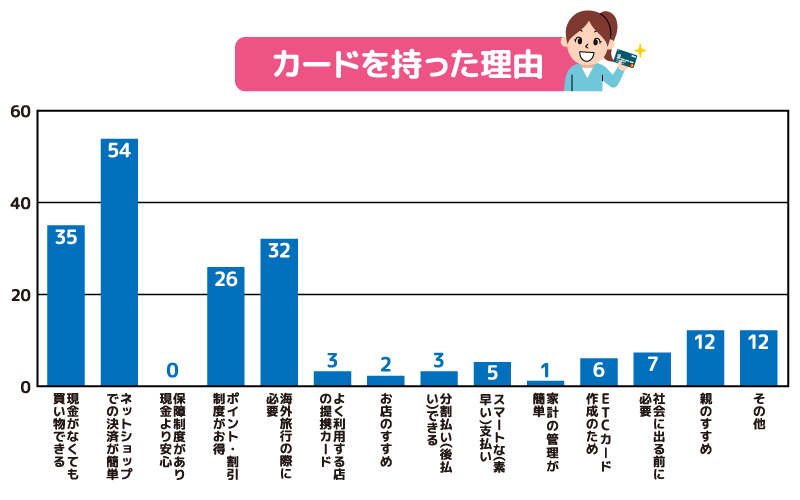

一般社団法人日本クレジット協会が大学生を対象に行ったアンケート調査によると、クレジットカードを持った理由として、「ネットショッピングなどで決済が簡単にできるから」という回答や、「海外旅行の際に必要だから」といった回答が得られました。

※一般社団法人日本クレジット協会「大学生に対するクレジットカードに関するアンケート」(2020年8月)

特に、初めての一枚を選ぶ際には、利用シーンや目的にあったクレジットカードを選びたいと思う人が多いことがわかります。

続いては、利用シーンや目的にあわせたクレジットカードの選び方をご紹介します。

国内でも海外でも頼りになる三菱UFJカード ゴールドプレステージ

三菱UFJニコスの「三菱UFJカード ゴールドプレステージ」は、タッチ決済対応で、ポイントプログラムやグルメセレクションなどのサービスが充実しているゴールドカードです。学生を除く20歳以上の人がお申し込みいただけます。WEBサイトからのお申し込みなら、初年度の年会費が無料になるので、初めてゴールドカードを持つ方でも安心です。

三菱UFJカード ゴールドプレステージは、セブン-イレブンやオーケーなどの対象店舗で利用すると、ご利用分の最大15%のポイントが還元されるので、日常使いでお得にポイントをためられるでしょう。また、年間100万円以上利用すると、最大11,000円相当のポイントがプレゼントされます。

さらに、グルメセレクションとして、厳選された国内のレストランでコースメニューをおとな2名以上で利用する際に、1名分の料金が無料になるサービスが付帯されているので、ゴールドカードならではの特典をお楽しみいただけます。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカード ゴールドプレステージの特長

- WEBサイトからのお申し込みで初年度の年会費が無料になる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- 年間100万円以上を利用すると、11,000円相当のポイントがもらえる

- タッチ決済対応で、スピーディーに支払いができる

- 厳選された国内のレストランにておとな2名以上で利用した場合、1名分の料金が無料になる

- Uber One のご登録で6カ月無料で利用できる

※1ポイント5円相当の商品に交換の場合

旅行もショッピングも充実の補償がある

三菱UFJカード ゴールドプレステージに付帯している旅行傷害保険は、国内・海外ともに最高5,000万円まで補償されます。国内旅行傷害保険は、交通費やホテル代といった費用をクレジットカードで支払ったときに適用される利用付帯保険、海外旅行傷害保険はクレジットカードを持っているだけで自動的に適用される自動付帯保険です。

また、クレジットカード決済した商品が破損や盗難などの被害に遭った際に一定額を補償してくれる、ショッピング保険も付帯しています。ショッピング保険の年間補償限度額は、最高300万円まで。三菱UFJカード ゴールドプレステージは補償が充実していますので、もしものときにも備えられるでしょう。

なお、カード会社が航空会社と提携して発行する、マイレージ機能が付いたクレジットカードなら、航空便の利用はもちろん、日々のショッピングでマイルをためることができます。

例えば、三菱UFJニコスが発行する「JALカード」は、利用金額100円ごとに1マイル(※)たまります。

マイルを効率良くためることができますし、たまったマイルを特典航空券に交換することもできますので、旅行好きな人は要チェックです。

(※)JALカードショッピングマイル・プレミアム入会の場合。

海外での使用でポイントが倍になるクレジットカードもあります

海外でクレジットカードを利用すると、「特別に2%のポイントがつきます」といったカードがあります。国内では1%しかつかないのに海外で倍になると思うとショッピングにも力が入りますが、そのポイントは海外の店が原資を負担しているのではなく、国際ブランドや日本のカード会社が海外での利用に応じて、後でポイントを付与しているのです。

ネットショッピングで使う

特に、ネットショッピングを利用する機会が多い人には、ネットショッピングで効率的にポイントをためることができるクレジットカードがおすすめです。

例えば、三菱UFJニコスが発行する「三菱UFJカード VIASO(ビアソ)カード」は、いつものネットショッピングの際にPOINT名人.comを経由してお買い物いただくと、カードの基本ポイントに加えてボーナスポイントがもらえます。

特定店舗での買い物に使う

クレジットカードによっては、特定の店舗での利用でポイントが大幅に加算されたり、特別割引などの優待を受けられたりといったサービスが用意されています。

例えば、三菱UFJニコスが発行する「三菱地所グループCARD」は、対象となる店舗で利用すればポイント優遇を受けられるサービスを用意しています。

よく使う店舗で利用するとポイント優遇などのサービスを受けられるクレジットカードは、一枚所有しておくのがおすすめです。

電子マネーと共用する

電子マネーとクレジットカード、いずれも使う機会が多い人におすすめなのが、電子マネーと一体化したクレジットカードです。

駅の売店やコンビニでちょっとした買い物をするときは電子マネーとして、デパートなどで高額な買い物をするときはクレジットカードとして使うなど、利用シーンに応じて使い分けることができるので便利でしょう。電子マネー一体型カードであれば、電子マネーの支払いを自動的にクレジットカードで決済することも可能です。

なお、電子マネー一体型のクレジットカードには、三菱UFJニコスが東京メトロと提携して発行している「Tokyo Metro To Me CARD Prime PASMO」のように、クレジットカードに定期券の機能を付けられるカードがあります。

電子マネーを上手に使えばポイントの二重取りもできます

電子マネーを上手に利用するには、その電子マネーと関係の深いクレジットカードを使ってチャージをするのが一番。電子マネーによっては、チャージをするたびにクレジットカードのポイントがたまり、その電子マネーを使って買い物をしてもポイントがたまりますから、ポイントの二重取りができるのです。

【利用者の属性別】クレジットカードの選び方

続いては、年齢や職業など、利用者の属性別にクレジットカードを選ぶ際のポイントをご紹介します。

学生(大学生・高校生)のクレジットカード選びのポイント

学生がクレジットカードを選ぶときの基準として、まずは年会費が負担にならないようにするという点が挙げられます。社会人に比べて収入が低い、または収入がない場合、年会費は重要視するべきポイントといえます。

クレジットカードの中には、年会費無料でもポイントプログラム、付帯サービスが充実しているものも少なくありません。また、期間限定で年会費が無料になるクレジットカードもあります。

なお、クレジットカードに申し込めるのは18歳からですが、高校生は除くとされている場合がほとんどです。ですが、キャッシュレス決済が当たり前になりつつありますから、高校生でもスマートフォンでの決済など、非接触型決済ができるカードは必要でしょう。

クレジットカードではありませんが、デビットカードやプリペイドカードであれば、クレジットカードと同じように使うことができます。また、デビットカードやプリペイドカードは、基本的には審査が必要ないため、高校生や収入がない人でも持ちやすいのが特長です。

・デビットカード

デビットカードは、クレジットカードのような後払いではなく、支払いするごとに登録されている銀行口座から即時引き落としになるカードです。国際ブランドと提携しているデビットカードも多く、海外で使用できるカードも少なくありません。

デビットカードは銀行口座に紐付けるため、その多くは銀行などの金融機関が発行しています。発行元によって異なりますが、中学生を除く15歳、または16歳以上であれば申し込みできるものがほとんどです。口座にある金額以上は使用できないので、使いすぎも防げますし、デビットカードによってはポイントプログラムやキャッシュバックなどのサービスが付帯するものもあります。

・プリペイドカード

クレジットカードが後払いなのに対して、プリペイドカードは前払いして使用するカードです。あらかじめ決まった金額が指定されている使い切り型と、何度も入金(チャージ)して使えるチャージ型があります。

チャージ型のプリペイドカードは、コンビニエンスストアや銀行ATMなどで現金でチャージする、銀行口座やクレジットカードからチャージするなど、チャージ方法はカードによってさまざまです。また、チャージ型のプリペイドカードにもポイントプログラムがあるものがあり、カードを使用してたまったポイントをチャージできる場合もあります。

若いうちからクレジットカードに慣れておけば暮らしの幅が広がります

キャッシュレス化はこれからますます進みますから、早めにクレジットカードの使い方に慣れておいたほうがいいでしょう。

毎月クレジットカードを使っていると、月給にあわせてどれくらいまで使えるのかという限度額が分かりますし、一括払い、分割払い、リボ払いなど多様な支払い手段についても知ることができます。これらをマスターしておけばカードの使い過ぎで困ることがなくなります。

また、ポイントプログラムや体験イベントなどの付帯サービスがあって、それらを使えば暮らしの幅を広げることができるのもメリットです。

新社会人のクレジットカード選びのポイント

新社会人がクレジットカードを選ぶ際には、信頼性に着目しましょう。クレジットカードは、デパートやスーパーなどが発行する「流通系」、信販会社が母体となっている「信販系」、そして銀行あるいは銀行のグループ会社が発行している「銀行系」と、発行元によって大きく3つに分けられます。

中でも、銀行系のクレジットカードはほかと比べて審査が厳しいとされ、それだけに信頼性が高いといわれています。就職を機に、ステータスが高いとされている銀行系カードを一枚作ってみてはいかがでしょうか。

また、新社会人になると、出張などで飛行機に乗ったり、車を使ったりする機会が増える人もいるでしょう。飛行機のマイルがたまる、高速道路で使えるETCカードと連携しているなど、特定のサービスがあるかどうかもクレジットカードを選ぶ際のポイントになります。

初めてのクレジットカードはメインバンクが発行しているカードが安心です

初めて社会に出る人の多くがクレジットカードを持つことになると思いますが、最初の一枚は自分のメインバンクが発行するクレジットカードをおすすめします。ATMの時間外手数料が無料になるなど、いろいろな銀行サービスを受けることができます。

また、給与振込口座からの引き落としになりますので、タイミングさえ間違えなければ、銀行口座の残高不足で支払いが延滞することも防げます。そういう意味でも、最初に持つならメインバンクのカードが有利ですし、安全・安心といえるでしょう。

主婦・主夫のクレジットカードの選び方のポイント

主婦・主夫がクレジットカードを作るときにチェックしたいポイントは、学生と同じく年会費が負担にならないという点でしょう。また、公共料金など、月々の固定費の支払いでポイントを効率的にためることができるかという点も、あわせてチェックしたいポイントです。

例えば、三菱UFJニコスが発行する三菱UFJカード VIASOカードは年会費が無料で、毎月の携帯電話料金やインターネット料金の支払いに利用するとポイントが2倍になるサービスが用意されています。家計をやりくりする主婦・主夫にとって、三菱UFJカード VIASOカードのように年会費が無料で、ポイントプログラムが充実しているクレジットカードは、魅力的だといえるでしょう。

また、主婦・主夫がクレジットカードを持つ方法のひとつとして、配偶者が持っているクレジットカードの家族カードを申し込むという選択肢もあります。家族カードは、クレジットカードの契約者である本人会員の家族に対して発行できるクレジットカードです。本人会員の信用情報をもとに、本人会員と同じ種類のカードが発行されます。旅行傷害保険などの付帯サービスやポイントプログラムなど、本人会員のクレジットカードと同様のサービスを受けることができるのでおすすめです。

よく行くスーパーや百貨店が発行しているクレジットカードでお得にポイントをためましょう

主婦が使うクレジットカードとしては、スーパーや百貨店が発行するカードがおすすめです。特に、スーパーはこのコロナ禍にあっても、行く必要がある場所ですから、ポイントがコンスタントにたまります。

そのため、気になるのがポイントの還元率です。ポイントをしっかりためるには、その店舗でのポイントキャンペーンを見逃さないことが重要です。ほかにも、家族カードを作ってみんなでポイントをためる方法もありますので、もしそのスーパーや百貨店の家族カードがあれば有利です。家族を巻き込んでポイント獲得に励んでください。

さらに、最近の人気キーワードはネットスーパーです。オンラインですから三密を防げるので、安心と評判になっています。よく行くスーパーや百貨店がネットスーパー(オンラインサイト)を運営しているなら、手持ちのクレジットカードも利用できますので、どんどん利用してください。ただし、ネットスーパーではリアルの店舗で用意されているポイントアップといった、さまざまなキャンペーンが使えない場合もありますからご注意ください。

【利用者の年代別】三菱UFJニコスのおすすめクレジットカード

クレジットカードは、使う人によって求めるサービスが異なります。そこで、三菱UFJニコスから発行されているクレジットカードの中から、使用する人の年代別におすすめのカードをご紹介します。

10代・学生の人のおすすめの三菱UFJカード

学生の人には、年会費が永年無料になる三菱UFJカードがおすすめです。ポイントプログラムが優遇されるほか、海外旅行傷害保険、ショッピング保険といった付帯サービスも充実しています。

20代・新社会人の人におすすめの三菱UFJカード VIASOカード

三菱UFJカード VIASOカードは、年会費が永年無料のクレジットカードです。三菱UFJカード VIASOカードの通常のポイント還元率は0.5%ですが、毎月の携帯電話料金やインターネット料金を三菱UFJカード VIASOカードで支払うと、通常の2倍のポイントがたまります。さらに、いつものネットショッピングの際にPOINT名人.comを経由してお買い物いただくと、カードの基本ポイントに加えてボーナスポイントがもらえるなど、ポイントプログラムが充実しています。

また、三菱UFJカード VIASOカードは、たまったポイントが手続き不要でオートキャッシュバックされますので、ポイントの有効期限を忘れる心配もありません。就職したばかりで忙しい新社会人や20代の人におすすめです。さらに、海外旅行をする際には、旅行代金を三菱UFJカード VIASOカードで支払うことで、海外旅行傷害保険も付帯するので安心です。

30代以降の人にはステータスの高いゴールドカード・プラチナカードがおすすめ

クレジットカードの利用に慣れている30代以降の人には、ゴールドカードをはじめとするステータスの高いカードがおすすめです。

三菱UFJニコスには、三菱UFJカード ゴールドプレステージや三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードといったステータスカードがあります。いずれも、一般カードよりもポイントプログラムが優遇され、旅行傷害保険は国内・海外ともに補償額が高くなります。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードには、コンシェルジュサービスや国内外の空港でラウンジサービスが利用できるプライオリティ・パスの発行など、付帯サービスが充実しており、出張や旅行などで海外へ行く機会が多い人におすすめです。

世代ごとに、そしてライフスタイルにあわせたクレジットカード選びをしましょう

若い人の場合は、メインバンクの系列のクレジットカードを持つのがおすすめです。そして、仕事に慣れてきた20代〜30代は、自分の趣味にあわせたカードを持つか、ポイントがたまりやすくて年会費無料のアクティブなカードを持つのがいいと思います。

管理職になったら、やはりゴールドカードかプラチナカードといったステータスカードを持ちたいところ。ステータスカードは、年会費の安さにこだわるのではなく、ゴルフや接待などで使う際に、年会費以上の見返りがあるものを選ぶのがおすすめです。

そして、定年が近づいてきたら、そろそろ夫婦で海外旅行のプランを立てるのもいいでしょう。その際には、さらにランクが上のプラチナカードやブラックカードを持つのもひとつの手。旅行する機会が増えると、T&E(トラベル&エンターテイメント)に強いカードが役立つからです。

その後、年金生活に入ったら立替払いのクレジットカードはやめ、デビットカードにしてその都度精算するのもおすすめ。

初めてのクレジットカードにおすすめ!年会費もポイント還元率もお得な三菱UFJカード

三菱UFJカードは、年会費が永年無料で、タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやオーケーなどの対象店舗で三菱UFJカードを利用すると、ご利用分の最大15%相当のポイントが還元されます。

ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカードの会員なら、Uber Eats ・ Uber のサブスクリプション(定額)サービス「 Uber One 」が6カ月間無料で利用可能です。「 Uber One 」は、デリバリー(配達)サービス「 Uber Eats 」と配車サービス「 Uber 」の両方でメンバー限定特典が受けられるサービスで、通常は月額498円(税込)または年額3,998円(税込)がかかります。「 Uber One 」メンバーになると、例えば対象店舗で条件を満たせば何回でも配達手数料が0円になるほか、毎回の乗車料金が5%以上お得になります。

そのほか、「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

※現在「 Uber One 」にご登録中の方、および過去 3カ月以内に「 Uber One 」にご登録いただいたことのある方は、本プロモーションの対象外です。

※その他、「 Uber One 」6カ月無料の特典には条件があります。また、特典の適用には専用ページよりお申し込みが必要です。詳細はこちらをご確認ください。

※「 Uber One 」6カ月無料の特典は2024年8月時点のものであり、予告なく内容を変更または終了する場合があります。

三菱UFJカードの特長

- 年会費が永年無料で利用できる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- Uber One のご登録で6カ月無料で利用できる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

2枚目以降のクレジットカードを選ぶときの注意点

一般社団法人日本クレジット協会の調査によると、2020年3月末の時点で、日本では成人1人あたり、2.8枚のクレジットカードを持っていることがわかっています。複数枚のクレジットカードを所有することは、珍しいことではないといえるでしょう。ただし、クレジットカードを複数枚所有する際には、1枚目と2枚目以降の選び方のポイントが異なる点に注意してください。

1枚目のクレジットカードは普段使い用として、よく使う店舗やショッピングサイトでお得になったり、ポイントが多くたまったりするようなポイントプログラムが充実しているカードを選ぶといいでしょう。

2枚目以降は、1枚目とは違う国際ブランドのカードを選んだり、海外旅行傷害保険が強いカードを選んだりするなど、1枚目にはないサービスを持つクレジットカードを選ぶのがおすすめです。

また、クレジットカードは毎月の利用明細がわかりますから、1枚目はプライベート用、2枚目はビジネス用とするのも、賢いクレジットカードの選び方といえるでしょう。

用途や場面にあわせて複数枚使い分ければ、所有するクレジットカードの分だけメリットを享受することができるので、いろいろなクレジットカードを比較してみてください。

複数枚のクレジットカードにそれぞれ役割を持たせて使うことをおすすめします

クレジットカードの持ち方ですが、基本はメインとサブの2枚持ちでいいと思います。なぜなら、例えば国際ブランドのJCBカード一枚だけだった場合、アメリカやヨーロッパに行ったときに、VisaやMastercard®がないと、ほとんど使えないからです。それでは困りますから、一枚はVisaやMastercard®を持っておいたほうがいいと思っています。

しかし、これからはスマホ決済が流行っていますので、それでも十分ではないのです。スマホ決済には、電子マネーのほか、QRコード決済やアプリ決済などがあり、それぞれさまざまな種類があります。そこで、サブのクレジットカードには、電子マネーにチャージできるクレジットカードにしておく方法もあるのです。

このように、今後のカード選びは、「メインカード+サブカード+スマホ決済」の、3点セットで考えるようになっていくのではないでしょうか。ほかにも、さまざまなお店で使える共通ポイントのPontaポイントなどで統一しつつ、2、3枚のクレジットカードにそれぞれ役割を持たせて回していくというやり方もあります。

※一般社団法人日本クレジット協会「クレジットカード発行枚数調査結果の公表について」(2020年11月30日)

クレジットカード選びのポイントを押さえて最適な一枚を見つけよう

クレジットカードを選ぶ際には、ライフスタイルにあった一枚を選ぶことが重要です。

利用シーンや利用する人によって選び方のポイントは変わります。ご紹介した選び方のポイントをチェックして、自分にあったクレジットカードを見つけてください。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

※1ポイント5円相当の商品に交換の場合

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- 基本的なクレジットカードの選び方のポイントは?

- クレジットカードを選ぶ際には、年会費の有無や金額、ポイントプログラムの内容、旅行傷害保険をはじめとする付帯サービスの内容、そのクレジットカードが提携している国際ブランド、クレジットカードのステータスの高さなど、着目すべき点は複数あります。

それぞれの内容について、自分のライフスタイルと照らしあわせて比較・検討し、最適な一枚を選んでください。 - 初めてクレジットカードを選ぶときのポイントは?

- 初めてのクレジットカードは、「ネットショッピングに使用したい」「海外旅行の際に必要」など、利用シーンにあった一枚を選びましょう。まずは、クレジットカードを持つ目的を明確にし、その目的にあったクレジットカードを選ぶことをおすすめします。

詳しくはこちらを参考にしてください。

初めてのクレジットカードはどう選ぶ?賢い使い方と注意点を解説 - 学生がクレジットカードを選ぶときのポイントは?

- 学生がクレジットカードに申し込むときは、クレジットカードを持つことが負担にならないように、年会費の有無や金額を確認しましょう。各カード会社が発行している学生向けのクレジットカードであれば、初年度は年会費が無料など、学生にうれしいサービスがあるのでおすすめです。

なお、18歳以上であっても、高校生はクレジットカードには申し込めませんので、高校生以下の人はクレジットカードのように使えるデビットカードやプリペイドカードについて調べてみましょう。詳しくはこちらを参考にしてください。

クレジットカードは学生でも持てる?おすすめの学生向けカードを紹介 - 新社会人がクレジットカードを選ぶときのポイントは?

- 就職を機に、クレジットカードの信頼性に着目するのもいいでしょう。クレジットカードには、デパートやスーパーなどが発行する「流通系」、信販会社が発行する「信販系」、銀行または銀行のグループ会社が発行する「銀行系」の3つの系統があり、銀行系はほかの2系統に比べて審査が厳しく、信頼性が高いとされています。また、飛行機に乗る、車を運転する機会が増える人は「マイルがたまる」「ETCカードと連携している」など、特定のサービスが充実しているクレジットカードもおすすめです。

詳しくはこちらを参考にしてください。

新社会人におすすめのクレジットカード!選び方や申し込み方法を解説 - 主婦・主夫がクレジットカードを選ぶときのポイントは?

- 主婦・主夫がクレジットカードを選ぶときには、クレジットカードを持つことが負担にならないよう、年会費の有無や金額を確認しましょう。また、公共料金など月々の固定費の支払いなどで、ポイントを効率的にためることができるかという点にも着目してください。

主婦・主夫の人は、配偶者が持っているクレジットカードの家族会員に申し込むという選択肢もあります。家族カードは、クレジットカード契約者の本人会員の家族に発行できるカードで本人会員と同じ種類のクレジットカードが発行されます。詳しくはこちらを参考にしてください。

主婦がクレジットカードを作るには?おすすめカードとお得な使い方

専門家プロフィール