学生向けクレジットカードとは?大学生におすすめのカードを紹介

「クレジットカードが欲しいけど、何を基準に選べばいいかわからない」と思っている学生の方も多いでしょう。近年は、学生専用のサービスが用意された、学生向けのクレジットカードもあります。

ここでは、学生がクレジットカードを持つメリットやクレジットカードを選ぶ基準のほか、クレジットカードを作る際の注意点を解説します。また、学生におすすめの三菱UFJニコスのクレジットカードについても併せてご紹介しますので、クレジットカードの申し込みを検討している学生の方は参考にしてください。

学生が持つクレジットカードはどうやって選ぶ?

クレジットカードは、発行会社やブランド、提携企業などの違いによって多くの種類があり、それぞれ特長が異なります。

続いては、学生がクレジットカードを持つ際の、選び方のポイントを解説します。

年会費が無料か

クレジットカードを持つには年会費がかかりますが、年会費無料のクレジットカードも多くあります。

例えば、三菱UFJカードの場合、年会費は永年無料です。

学生で安定した収入がない場合は、年会費無料のクレジットカードがおすすめです。

ポイントがたまりやすいか

利用金額に応じて加算されるポイントプログラムも、クレジットカードによってさまざまです。ポイントプログラムの内容を確認の上、自分の使い方で効率良くポイントをためられるクレジットカードを選んでください。

なお、三菱UFJニコスの「三菱UFJカード」なら、いつものネットショッピングの際にPOINT名人.comを経由してお買い物いただくと、カードの基本ポイントに加えてボーナスポイントがもらえますので、日々のお買い物で賢くポイントがためられます。ポイントのたまりやすさを重視する学生に、三菱UFJカードはおすすめの一枚といえるでしょう。

クレジットカードに魅力的な特典が用意されているか

クレジットカードによっては、提携している銀行の手数料が無料になったり、特定のお店での買い物が割引になったりするなど、さまざまな特典が用意されています。

それらの特典が、「自分にとってメリットがあるかどうか」という視点で選びましょう。

ライフスタイルにあっているか

クレジットカードを選ぶ際には、そのクレジットカードを何に使いたいのかを考えることも重要です。

例えば、公共料金の支払いや毎日の買い物といった日常生活で使うのであれば、こうした利用でポイントがたまりやすいポイントプログラムがあるクレジットカードを選べばお得になります。

旅行先で使うのであれば、海外渡航先で使いやすい国際ブランドと提携していたり、カードに付帯している旅行傷害保険が充実していたりするクレジットカードを選べば安心です。

どのようなときに必要なクレジットカードなのかを明確にすることで、選ぶべきクレジットカードがわかるでしょう。

使いやすい国際ブランドかどうか

クレジットカードにはそれぞれ国際ブランドがあります。この国際ブランドによって、カードを利用できる店舗が異なる場合があります。

特に、海外旅行先や留学先などでクレジットカードを利用する場合には、その渡航先で使いやすい国際ブランドかどうかを確認することが重要です。

国際ブランドはさまざまありますが、Visa、Mastercard®、JCB、アメリカン・エキスプレス®、Diners Club、銀聯(ぎんれん)、ディスカバーの7ブランドが「7大国際ブランド」と呼ばれています。

国際ブランドはクレジットカードを作る際に選べる場合と選べない場合がありますので、カードを作る際には注意しましょう。

学生でも必要?クレジットカードを所有するさまざまなメリット

「学生のうちは、まだクレジットカードなんて必要ない」と考える人もいるでしょう。しかし、昨今では、ネットショッピングをはじめ、クレジットカードがあれば便利なシチュエーションがたくさんあります。また、学生だからこそ持っておきたいシチュエーションも増えてきています。

続いては、学生がクレジットカードを持つメリットをご紹介します。

ネットショッピングで便利に使える

授業やサークルなどに忙しく、洋服や日用品などを買うときは、ネットショッピングを利用する人もいるでしょう。ネットショッピングをする際にクレジットカード決済を選択すれば、購入画面でクレジットカード払いを選び、必要事項を入力するだけで購入手続きが完了するので便利です。

また、クレジットカード決済であれば、基本的に代金引換手数料や銀行振込手数料のような料金が発生しない点も魅力でしょう。

卒業旅行や海外旅行で活躍する

夏休みや年末年始、卒業前に、友人と旅行を計画する人も多いのではないでしょうか。そんなときにも、クレジットカードが強い味方になってくれます。VisaやMastercard®といった国際ブランドのクレジットカードであれば、世界各国で利用することが可能です。特に、海外ではホテルのデポジットなどで、クレジットカードが必須というシーンも少なくありません。

さらに、海外旅行傷害保険が付帯しているクレジットカードなら、旅行中のケガや病気の治療費をはじめ、手荷物の盗難などの損害も補償の対象となります。こうした補償を付帯しているクレジットカードを1枚持っておけば、安心して旅行を楽しむことができるでしょう。

使うほどポイントがたまって得をする

クレジットカードのポイントプログラムは、学生にとっても魅力のひとつです。クレジットカードには、ポイントが優遇される特典が用意されています。

例えば、カード会社の系列店舗で買い物をするとポイントの倍率が高くなったり、ネットショッピングでボーナスポイントがもらえたりするなど、クレジットカードによって特典の内容は異なります。

「使えば使うほどポイントがたまって得をする」というのがクレジットカードのポイントプログラム。これは、現金払いにはない大きなメリットです。

お金の使い道を記録して管理できる

「家計簿をつけるのが面倒で毎月の収支を把握していない」という人も、クレジットカードであればWEB明細で簡単にお金の使い道をチェックすることができます。

WEB明細はスマートフォンでも見られるので、使いすぎていないかこまめに確認してみましょう。

若い頃からクレジットヒストリーを積み上げられる

クレジットヒストリー(クレヒス)はご存じでしょうか?

クレヒスとは、クレジットカードやローンの利用履歴のことです。

クレジットカードは、利用者が「指定した引き落とし日に確実に利用金額を支払う」という、信用のもとに成り立っているものです。

カード会社や銀行などの金融機関は クレジットカードの新規申し込みやローンの申し込みの際にこの人は信用できる人なのか」を判断します。

そのときに照会されるのが信用情報機関に登録されている信用情報(クレヒス)となります。

長期の支払い遅延や過剰な借り入れなどがあると「信用度が低い」と判断されることがあり、その場合にはクレジットカードの審査は通りません。

これにより、将来の融資が難しくなったり、高金利の借り入れを余儀なくされるリスクが増大します。

また、スーパーホワイトと呼ばれるクレジットカードやローンなどの借り入れ履歴が一切ない人は、クレヒスがないため、クレジットカードやローンの審査などでは「信用力が判断しにくい」という印象を与えてしまう可能性があります。

新規のクレジットカードやローンの申し込みと聞いても、今はまだ関係ないと思ってしまうかもしれません。ですが、クレヒスは数年間保持されるものです。

若いうちから自分名義のクレジットカードを使って延滞することなく毎回しっかりと支払っていれば、良いクレジットヒストリーを積み上げていくことができます。

クレヒスは「あなたがクレジットカードをどのように使ってきたか」を物語る履歴であり、あなた個人の信用そのものでもあります。

将来的に、ゴールドカードなどステータス性の高いクレジットカードの審査が有利になる可能性があります。将来の選択肢を広げるためにも、クレヒスを磨いておきましょう。

スマホ決済にもスムーズに対応できる

近年のキャッシュレス化の推進で、クレジットカードの需要が高まっています。

スマホ決済は、スマートフォンアプリのApple PayやGoogle Payにクレジットカードやデビットカード、交通系ICカードを登録して利用するものです。

また、QR/バーコード決済もスマートフォンを使う決済方法です。こちらは、あらかじめ決済アプリをインストールし、精算時にQRコードやバーコードを読み取って決済します。

なお、QR/バーコード決済のサービスの中には、独自のポイントプログラムを持っているものがあります。クレジットカードでチャージすることで、QR/バーコード決済サービスのポイントとクレジットカードのポイントを二重取りできる場合もあるのでお得です。

こうしたスマホ決済は、今後ますます広がっていくことが予想されます。

クレジットカードでしか支払えないものがある

今では、多くのネットショップが存在し、あらゆるものがインターネットで購入できます。こうしたネットショップの中には、クレジットカード払いのみに対応しているところも少なくありません。

多くのネットショップでは、コンビニ払いや代金引換といった方法にも対応していますが、わざわざコンビニに行ったり、手元に現金を準備したりしなければならず、意外と面倒です。

また、一部のインターネットプロバイダやレンタカーなど、クレジットカードでしか支払いができない場合もあります。

就職活動の助けになる

学生生活の中で、最もお金がかかるのが就職活動ではないでしょうか。例えば、スーツやバッグ、靴など、就職活動の準備段階から出費がかさみます。

また、就職活動が始まれば、企業説明会や面接などで交通費がかかります。企業が遠方だった場合には、新幹線や飛行機などを使うこともあるでしょう。

近年は、オンラインでの説明会や面接も増えていますが、そうなると自宅でオンライン説明会などに対応できる環境を整えなくてはなりません。インターネットプロバイダはもちろんのこと、パソコンやヘッドセットなどの周辺機器も必要です。

このように、就職活動ではまとまった金額が必要になります。そんなときにクレジットカードがあれば、手元に現金がなくても購入できるので安心です。

そもそも学生でもクレジットカードの審査に通る?

クレジットカードを利用すると、カード会社がカード保有者に代わってご利用代金を支払い、月ごとにまとめて利用者に請求します。こうした特性から、クレジットカードを持つには、相応の支払能力が必要です。

そのため、アルバイト収入しかないような学生は、クレジットカードを持つことができないと考える人もいるのではないでしょうか。

実際には、18歳以上であればクレジットカードの申し込みは可能です。申し込み時点の年齢が条件になりますから、最短だと18歳の誕生日から申し込みが可能です(高校生は除く)ので、学生でも保有できるクレジットカードは少なくありません。ただし、学生の場合は、利用限度額が低く抑えられていたり、キャッシングなどが利用できなかったりするなど、通常よりも少し条件が厳しくなることもあります。

※17歳以下または高校生の場合、クレジットカードは利用できませんが、デビットカードやプリペイドカードが利用可能です。

デビットカードは、審査も必要なく、一般的には、12歳以上であればカードを持つことができます。カードを利用すると、登録している銀行口座からその場で引き落としされるため、口座に入金されている以上の金額は利用できません。なお、デビットカードによっては、年齢制限を15歳以上としている場合もあります。

また、プリペイドカードは、事前に入金した金額まで利用が可能なカードで、基本的に年齢制限はありません。

学生のクレジットカードの作り方

学生であっても、クレジットカードの作り方やカードを作る際に必要な書類は、社会人などがカードを作る場合と同じです。

クレジットカードを作る際に必要な書類についてご説明します。

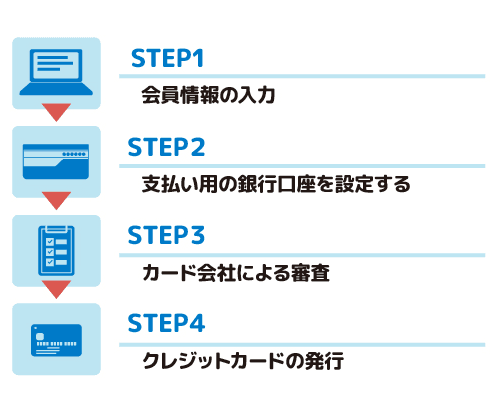

■クレジットカードの申し込みの流れ

本人確認書類

本人確認書類とは身分を証明する書類のことで、マイナンバーカードや運転免許証、パスポート、健康保険証、住民票などです。

クレジットカードを作る際には、顔写真と現住所が記されている本人確認書類が必要です。もし、この条件を満たす書類がない場合は、健康保険証と住民票のように、2種類の書類が必要になります。

なお、学生の場合は、クレジットカードの申込書に学校名や卒業予定年度を記入するよう求められたり、学生証のコピーが必要になったりする場合があります。

銀行口座情報がわかるもの

クレジットカードのご利用金額は銀行口座から引き落としされますので、カードを申し込む際には引き落としに利用する銀行口座情報が必要です。

この銀行口座は原則として、カードの申込者本人の名義である必要があります。

学生向けクレジットカードの種類と特長

学生であっても、18歳以上(高校生を除く)であればクレジットカードを作ることは可能です。学生が作れるクレジットカードの種類とそれぞれの特長は下記のとおりです。

<学生でも作れるクレジットカード>

学生が持つことができるクレジットカードには大きく3種類ありますが、学生向けカードであれば、学生専用のサービスを受けることができます。

・学生向けカード

学生向けカードは、在学中無料など、学生ならではのサービスが用意されたクレジットカードです。

・若者向けカード

29歳まで申し込み可など、年齢制限があるクレジットカードを若者向けカードといいます。

・一般カード

一般カードは、18歳以上(高校生を除く)であれば作れるクレジットカードです。

学生向けクレジットカードのご利用可能枠

クレジットカードには、ご利用可能枠が設けられています。ご利用可能枠とは、そのクレジットカードで使える上限の金額のことで、学生向けクレジットカードの場合、そのカードのご利用可能枠は、ほかのクレジットカードに比べて低く設定されています。

一般的に、クレジットカードのご利用可能枠は、一般カードで10万~100万円、ゴールドカードでは10万~300万円です。

一方、学生向けクレジットカードは10万~30万円に設定されていることが多いようです。理由としては、学生は収入が安定していないことが挙げられます。

なお、ご利用可能枠は、クレジットカードを申し込んだ際の審査で決定します。カード会社は、審査内容を公表していませんが、申し込んだ人の家族構成や勤務先、年収といった属性情報のほか、ローンやクレジットの契約などに関する信用情報だと考えられています。

学生の場合は定期的な収入がなく、信用情報もありません。さらに、クレジットカードの利用歴がない、または浅いため、カード会社にとっては、返済が可能かどうかの判断がしっかりできないことも、ご利用可能枠が低く設定されている理由のひとつでしょう。

家族カードと学生向けクレジットカードはどちらがいいの?

学生でも持てるクレジットカードには、家族カードもあります。家族カードとは、クレジットカード契約者である本会員の家族に対して発行されるクレジットカードです。学生が家族カードを持つ場合、親が持つクレジットカードの家族カードになります。

家族カードは、本会員の信用情報をもとに発行されるため、新規にクレジットカードに申し込む必要がないことがメリットです。なお、家族カードの利用履歴は本会員の利用履歴と合わせて記載され、家族カードで利用した金額は本会員の口座から引き落とされます。

家族カードと学生向けカードは、それぞれメリットが異なりますので、自分のライフスタイルにあったクレジットカードを選択しましょう。

学生におすすめ!三菱UFJニコスのクレジットカードを2つご紹介

クレジットカードを選ぶ際にチェックすべきポイントを解説しましたが、それでもやはり、最初の一枚を選ぶのは難しいかもしれません。

そこで、学生が持つ初めての一枚としておすすめしたい三菱UFJニコスのクレジットカードを2つご紹介します。

三菱UFJカードの特長

- 年会費が永年無料で利用できる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- Uber One のご登録で6カ月無料で利用できる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

三菱UFJカードシリーズには、ゴールドカードやプラチナカードといったステータスカードがありますので、クレジットヒストリーを積んで、ゆくゆくは上位カードへのステップアップも可能です。

また、三菱UFJカードに付帯されている旅行傷害保険は、海外旅行の場合は最高2000万円まで補償されます。卒業旅行や長期休暇を利用した旅行で、万一ケガをした場合も三菱UFJカードがあれば安心です。

三菱UFJカードは、年会費が永年無料で、タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやオーケーなどの対象店舗で三菱UFJカードを利用すると、ご利用分の最大15%相当のポイントが還元されます。

ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカードの会員なら、Uber Eats ・ Uber のサブスクリプション(定額)サービス「 Uber One 」が6カ月間無料で利用可能です。「 Uber One 」は、デリバリー(配達)サービス「 Uber Eats 」と配車サービス「 Uber 」の両方でメンバー限定特典が受けられるサービスで、通常は月額498円(税込)または年額3,998円(税込)がかかります。「 Uber One 」メンバーになると、例えば対象店舗で条件を満たせば何回でも配達手数料が0円になるほか、毎回の乗車料金が5%以上お得になります。

そのほか、「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

※現在「 Uber One 」にご登録中の方、および過去 3カ月以内に「 Uber One 」にご登録いただいたことのある方は、本プロモーションの対象外です。

※その他、「 Uber One 」6カ月無料の特典には条件があります。また、特典の適用には専用ページよりお申し込みが必要です。詳細はこちらをご確認ください。

※「 Uber One 」6カ月無料の特典は2024年8月時点のものであり、予告なく内容を変更または終了する場合があります。

年会費無料!ネットショッピングでポイントがたまりやすい三菱UFJカード VIASOカード

三菱UFJニコスが発行する年会費無料の「三菱UFJカード VIASOカード」は、ネットショッピングでポイントがたまりやすい、学生におすすめのクレジットカードです。

いつものネットショッピングの際にPOINT名人.comを経由してお買い物いただくと、カードの基本ポイントに加えてボーナスポイントがもらえます。対象となるインターネットプロバイダの利用料のポイントが2倍になるサービスもご用意しています。たまったポイントは、「1ポイント=1円」としてオートキャッシュバックされますので、面倒な手続きは不要です。

また、三菱UFJカード VIASOカードには海外旅行傷害保険が付帯しており、旅行代金をクレジットカード払いすると、海外旅行中のケガや病気の治療費、携行品の破損などが、最高2,000万円まで補償されます。

海外旅行を計画している学生も、三菱UFJカード VIASOカードがあれば安心でしょう。

三菱UFJカードVIASOカード

ポイント交換手続き不要!

- 年会費

-

無料

- ポイント還元率

-

0.5%

1,000円で5ポイントたまる

- ポイント優遇

-

- 携帯電話やインターネット、ETCのご利用でポイント2倍!

- POINT名人.comのご利用で賢く、お得にポイントがたまる!

- ポイント

還元方法 -

たまったポイントは1ポイント1円でオートキャッシュバック

学生のうちに作ったクレジットカードは社会人になってからも使える?

ご紹介した三菱UFJカードと三菱UFJカード VIASOカードは「学生専用」ではないので、大学をご卒業後もそのままご利用いただけます。

学生がクレジットカードを利用する際の注意点

クレジットカードは、電子マネーやコード決済と同じキャッシュレス決済ではありますが、その特徴が異なります。そのため、初めてクレジットカードを利用する際に注意したい点についてご説明します。

計画的に利用する

クレジットカードは、計画的に利用することが非常に大切です。クレジットカードは後払いのため、利用する時点では手持ちのお金は減らず、電子マネーのように利用したその場で残高が分かるわけでもありません。

ですから、ご利用金額を確認せずにクレジットカードを使いすぎてしまうと、ご利用代金明細書を受け取ったときに思っていたよりも金額が高くて支払いができないという事態になってしまう可能性もあるのです。

そのようなことにならないためには、クレジットカードを利用するたびに、会員ページやアプリなどでご利用金額を確認するなどして、計画的に利用しましょう。

請求時に支払いできず、遅延してしまうと遅延損害金を支払わなくてはならないだけではなく、クレジットカードが利用できなくなります。また、信用情報に傷がつき、ローンなどが組めなくなるおそれもあります。

さらに、家賃や携帯電話の利用代金の支払いなどにクレジットカードを利用している場合、それらも滞納しているとみなされることもありますので注意が必要です。

キャッシングやリボ払い、分割払いの手数料に注意する

クレジットカードには、キャッシングという、現金を借りられるサービスがあります。また、リボ払い、分割払いなど、1回で利用した金額を複数回に分けて支払うことも可能です。

このキャッシング、リボ払い、分割払いは、いずれも手数料が必要になるサービスです。手数料の金額は利用した金額やサービスによって異なりますが、この手数料も利用限度額に含まれます。 こうしたサービスを安易に利用すると、手数料が高額になってしまうおそれもありますので、利用は十分な注意が必要です。

限度額に注意する

学生がクレジットカードを作成する際、利用限度額は一般的に10万~30万円程度と低めに設定されます。親権者の属性や信用情報も参照して審査が行われますが、親権者の支払い能力が本人の支払い能力と直接結びつくわけではないため、限度額は低めに設定されがちです。

限度額が不足する場合、増枠申請を検討できます。増枠申請には、一時的な増枠と継続的な増枠の2種類があり、それぞれの利用シーンに応じて選択が可能です。しかし、いずれも審査が必要で、特に学生の場合、増枠に上限が設けられていることがよくあります。また、カードを作成してから間もない場合、増枠申請ができないこともあるため注意が必要です。

学生でも複数枚のクレジットカードを持てるの?

学生でも、クレジットカードを複数枚所有して使い分けることで、所有するクレジットカードの分だけ特典を受けることが可能です。

学生が複数枚のクレジットカードを持つメリットと注意点を説明します。

学生が複数枚のクレジットカードを持つメリット

自分のライフスタイルにあわせてクレジットカードを選ぶことが重要です。しかし、ポイントプログラムや付帯サービスなど、クレジットカードに求めるサービスのすべてを1枚でカバーするのは難しいこともあります。

クレジットカードは、それぞれ付帯しているサービスが異なりますから、必要に応じて1枚目とは異なるサービスを持つクレジットカードを持てば、それぞれのメリットを得られます。

例えば、日用品など毎日の買い物には、特定の店舗でポイントがたまりやすいクレジットカードを使い、旅行の際には、旅行傷害保険の補償が手厚いクレジットカードを使うといいでしょう。

また、クレジットカードを複数枚持つ際には、違う国際ブランドのカードを持つことをおすすめします。ほとんどのクレジットカードは、VisaやMastercard®といった国際ブランドと提携していますが、日本国内で利用するには、どの国際ブランドでもあまり違いはありません。しかし、海外では国際ブランドによって使える場所が異なる場合があるため、違う国際ブランドのクレジットカードを複数枚持っていると便利です。

クレジットカードを複数枚持つ際の注意点

クレジットカードを複数枚持てば、それぞれのメリットが得られますが、年会費がかかるクレジットカードを複数枚持つとなると、負担が大きくなる場合があるので注意が必要です。

また、クレジットカードを複数枚持つということは、ご利用可能枠が増えることを意味します。無計画に使ってしまうと、クレジットカードの支払合計額が予想していたよりも大きくなり、支払いが滞ってしまうことにもなりかねません。クレジットカードのご利用明細も複数になるため、利用合計額がひと目ではわかりにくくなります。

クレジットカードを複数枚持つ場合は、常にご利用金額を確認し、支払いを滞納することがないように注意しましょう。

学生のうちからクレジットカードに慣れておこう

友人との食事や飲み会、ネットショッピングの支払い、旅行をするときのホテルやレンタカーの予約など、学生でも「クレジットカードがあれば便利」と感じる場面は多いはず。クレジットヒストリーを積み上げるという意味でも、学生のうちからクレジットカードの利用に慣れておくことをおすすめします。

学生の人は、ご紹介した学生向けクレジットカードを検討してみてはいかがでしょうか。毎日の生活がグッと便利に、しかもお得に変わっていくはずです。

※QRコードは株式会社デンソーウェーブの登録商標です。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

※1ポイント5円相当の商品に交換の場合

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

専門家プロフィール

- 学生が持てるクレジットカードには、どんな種類がある?

- 学生限定のサービスが用意された学生向けカード、年齢制限がある若者向けカード、18歳以上(高校生を除く)であれば申し込める一般カードの3種類があります。

詳しくは「学生向けクレジットカードの種類と特長」をご確認ください。 - 学生がクレジットカードを持つメリットは?

- ネットショッピングでお得にポイントをためることができたり、若い頃からクレジットヒストリーを積み上げられたりするメリットがあります。また、就職活動で必要な物を購入しなければならないときの助けになります。

詳しくは「学生でも必要?クレジットカードを所有するさまざまなメリット」をご確認ください。 - 学生に、家族カードと学生向けクレジットカードはどちらがおすすめ?

- 家族カード、学生向けクレジットカードはメリットが異なりますので、自分のライフスタイルにあうほうを選択しましょう。

家族カードは、クレジットカードの契約者である親など、本会員の家族に対して発行されるクレジットカードです。本会員の信用情報をもとに発行されるため、新規にクレジットカードを申し込む必要はありません。また、家族カードの利用履歴は本会員とあわせて記載され、利用分は本会員の口座から引き落とされます。

一方、学生向けクレジットカードには年会費が在学中無料など、学生ならではのサービスが用意されているものがあります。ご利用可能枠は低く設定されてはいますが、学生のうちに自分名義のクレジットカードを持つことで、若いときからクレジットヒストリーを積むことが可能です。

詳しくは「家族カードと学生向けクレジットカードはどちらがいいの?」をご確認ください。 - 学生がクレジットカードを選ぶときのポイントは?

- 年会費、ポイントのたまりやすさ、特典など、自分のライフスタイルにあっているかどうかに着目してクレジットカードを選ぶといいでしょう。

詳しくは「学生が持つクレジットカードはどうやって選ぶ?」をご確認ください。 - 学生におすすめのクレジットカードは?

- 年会費が永年無料の「三菱UFJカード」と「三菱UFJカード VIASOカード」は、どちらもポイントプログラムや補償が充実しているのでおすすめです。初めての一枚として持ちやすく、ネットショッピングに強いクレジットカードです。

詳しくは「学生におすすめ!三菱UFJニコスのクレジットカードを2つご紹介」をご確認ください。 - 学生がクレジットカードを利用する際の注意点は?

- WEB明細を定期的にチェックして、使いすぎを防止するようにしましょう。また、リボ払いや分割払いを利用すると金利手数料がかかり、支払う金額の合計が、実際に利用した金額よりも高くなりますので注意が必要です。

詳しくは「学生がクレジットカードを利用する際の注意点」をご確認ください。 - 学生でも複数枚のクレジットカードを持てるの?

- 学生でも、複数枚のクレジットカードを持つことができます。その際には、特定の店舗でポイントがたまりやすいカードと旅行傷害保険の補償が手厚いカードなど、特長の異なるクレジットカードを選ぶことをおすすめします。また、1枚目とは違う国際ブランドのクレジットカードを選んでおけば、海外に行った際にも便利です。

ただし、クレジットカードを複数枚持つ場合は、年会費が負担にならないよう注意しましょう。

詳しくは「学生でも複数枚のクレジットカードを持てるの?」ご確認ください。