クレジットカードは何歳から作れる?学生や18歳未満の未成年は?

クレジットカードは、安定的な収入があることを前提としたサービスで、申し込み条件には年齢制限があります。では、安定収入がない10代の若者や学生は作ることができるのでしょうか。

この記事では、クレジットカードが作れる年齢や申し込むための条件、若い人向けのクレジットカードの選び方について詳しく解説します。

18歳以上であればクレジットカードを申し込める

18歳以上であればクレジットカードの申し込みは可能です。申し込み時点の年齢が条件になるため、最短で18歳の誕生日から申し込みができます(高校生は除く)。

クレジットカードの申し込み条件とは?

クレジットカードを持つには、まずカード会社に申し込みをします。しかし、誰でも申し込めるというわけではなく、そこには「申し込み条件」があります。この条件に合致していないと、そもそも申し込み自体ができません。

その条件とは、「年齢」「収入・就業状況」の2つです。まずは、それぞれについてご説明しましょう。

年齢:クレジットカードは満18歳以上から申し込み可能

クレジットカードは、申し込みの時点で満18歳(高校生は除く)に達していれば、申し込みできます。

なお、民法の改正により、2022年4月1日からは成年年齢が満18歳となりました。これまで18~19歳の人はクレジットカードの申し込みの際に親権者の同意が必要でしたが、法改正後は不要となっています。

ただし、クレジットカードによっては、海外留学をする高校生が家族カードを持つことができる場合もあります。

17歳以下の未成年ならデビットカードやプリペイドカードが利用可能

クレジットカードは、原則として18歳以上でなくては申し込みができませんが、デビットカードやプリペイドカードであれば、17歳以下でも持つことが可能です。

デビットカードは、審査も必要なく、一般的には、12歳以上であればカードを持つことができます。カードを利用すると、登録している銀行口座からその場で引き落としされるため、口座に入金されている以上の金額は利用できません。なお、デビットカードによっては、年齢制限を15歳以上としている場合もあります。

また、プリペイドカードは、事前に入金した金額まで利用が可能なカードで、基本的に年齢制限はありません。

収入・就業状況:安定した収入があると望ましいが、必須ではない

クレジットカードを申し込むためには、一般的に安定した収入が条件となりますが、必須ではありません。「クレジットカードで買い物をしたが、支払いができなくなってしまった」という事態に陥ると、その損害はカード会社が被ることになります。カード会社としては、当然そうしたリスクは抑えたいため、申し込みの際に勤務先や勤続年数など、本人の勤務状況や支払い能力を入念に審査します。

若いうちはどうしても収入は少なめですが、だからといってカード審査に通らないということはありません。学生であれば収入は問われないので、「自分は年収が少ないから無理だろう」と最初からあきらめる必要はないのです。

就業形態についても、一般的に「正社員でなければダメ」といった条件はありません。審査に通るかどうかはカード会社の総合的な判断になりますが、パートやアルバイトでもクレジットカードの申し込みは可能です。

申込者本人の収入はクレジットカードの利用限度額に影響しますが、だからといって「カードが持てない」というわけではありません。

若いうちからクレジットカードを持つメリット

若いうちからクレジットカードを使い続けると、「クレジットヒストリー」が積み上げられ、大きなメリットとなるでしょう。クレジットヒストリーとは、略してクレヒスとも呼ばれ、利用者が「クレジットカードをどのように使ってきたか」を物語る履歴であり、個人の信用そのものです。

毎月クレジットカードを使い、決められた日に遅延することなく支払うという繰り返しが、個人の信用となって積み上がっていきます。

クレジットカードにはゴールド、プラチナ、ブラックなど、上位のステータスカードが存在しますが、これらのカードを持つには収入だけでなく、その人自身の信用が大きく影響します。その信用を作り上げるには、「使ったものはきっちり払う」という、地道な作業を繰り返すしかありません。

若いうちからクレジットカードを持つことには、こうしたメリットもあるのです。

学生・若い人向け!クレジットカードの選び方

学生や若い人がクレジットカードを選ぶ際は、いくつかのポイントを確認する必要があります。ここからは、クレジットカードを選ぶ際に確認したい3つのポイントについて解説します。

年会費が無料

学生や若い人は、年会費無料のクレジットカードを選ぶといいでしょう。年会費無料であっても機能やサービスが充実しているものも多くあります。例えば、特定の店舗での支払いや携帯電話・インターネットプロバイダーの料金などをクレジットカード払いするとポイント還元率がアップするクレジットカードもあります。

自身にあったサービスが受けられる

学生や若い人は、自身にあったサービスを受けられるかどうかでクレジットカードを選ぶこともおすすめです。例えば、スーパーやコンビニなど自分がよく利用する店舗にポイント還元率が高くなるクレジットカードがあれば、ポイントを効率良くためられます。また、卒業旅行など海外旅行の予定がある場合は、海外旅行傷害保険がついているかも確認しておくと安心です。

学生向け、若い人向けのサービスが充実しているクレジットカードを選ぶ際は、「サービスが卒業後も継続されるか」「年齢制限はあるか」なども確認しておくといいでしょう。

学生向けカードや家族カードも検討する

カード会社は、学生をターゲットにしたクレジットカードも発行しています。学生は安定した収入がないことが一般的であるため、学生向けカードの多くは年会費が無料か、安く抑えられています。利用限度額は低いものの、クレジットカードとしての使い勝手は一般向けのクレジットカードと変わらないでしょう。

また、両親が利用しているクレジットカードの「家族カード」を発行する方法もあります。家族カードとは、主契約者の「親カード」に紐付けて発行されるいわば「子カード」で、基本的に無審査で発行できます。お得な年会費で、主契約者と同等のサービスを受けられることがメリットです。

18歳以上の学生におすすめの三菱UFJカード VIASOカード

これまでご説明してきたことを踏まえて、学生におすすめのクレジットカードをご紹介しましょう。それは、「三菱UFJカード VIASO(ビアソ)カード」です。

いくつものメリットをあわせ持つ、初めての方にもおすすめのクレジットカードです。

三菱UFJカードVIASOカード

ポイント交換手続き不要!

- 年会費

-

無料

- ポイント還元率

-

0.5%

1,000円で5ポイントたまる

- ポイント優遇

-

- 携帯電話やインターネット、ETCのご利用でポイント2倍!

- POINT名人.comのご利用で賢く、お得にポイントがたまる!

- ポイント

還元方法 -

たまったポイントは1ポイント1円でオートキャッシュバック

年会費無料で補償も充実

「三菱UFJカード VIASOカード」は、三菱UFJニコスが発行する、18歳以上の学生(高校生は除く)でも持つことができるクレジットカードです。三菱UFJカード VIASOカードは、年会費が無料ながら、海外旅行傷害保険が付帯しており、旅行費用をクレジットカード払いすると海外旅行中のケガや病気の治療費、携行品の破損などが最高2,000万円まで補償されます。また、万一の不正利用への補償を付帯しています。

なお、三菱UFJカード VIASOカードは、Apple Payと連携することも可能です。スマートフォンでの支払いにも使えるため、コンビニやカフェで小銭を探すことなく、サッと支払いを済ませることもできます。

充実したポイントプログラム

三菱UFJカード VIASOカードは、いつものネットショッピングの際にPOINT名人.comを経由してお買い物いただくと、カードの基本ポイントに加えてボーナスポイントがもらえます。対象となるインターネットプロバイダーの利用料のポイントが2倍になるサービスもご用意しています。たまったポイントは、「1ポイント=1円」としてオートキャッシュバックされるため、面倒な手続きは不要です。

タッチ決済対応!年会費もポイント還元率もお得な三菱UFJカード

18歳以上の学生(高校生は除く)や若い人など初めてクレジットカードを持つ場合は、「三菱UFJカード」がおすすめです。

三菱UFJカードは、年会費が永年無料で、タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやオーケーなどの対象店舗で三菱UFJカードを利用すると、ご利用分の最大15%相当のポイントが還元されます。

ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカードの会員なら、Uber Eats ・ Uber のサブスクリプション(定額)サービス「 Uber One 」が6カ月間無料で利用可能です。「 Uber One 」は、デリバリー(配達)サービス「 Uber Eats 」と配車サービス「 Uber 」の両方でメンバー限定特典が受けられるサービスで、通常は月額498円(税込)または年額3,998円(税込)がかかります。「 Uber One 」メンバーになると、例えば対象店舗で条件を満たせば何回でも配達手数料が0円になるほか、毎回の乗車料金が5%以上お得になります。

そのほか、「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

※現在「 Uber One 」にご登録中の方、および過去 3カ月以内に「 Uber One 」にご登録いただいたことのある方は、本プロモーションの対象外です。

※その他、「 Uber One 」6カ月無料の特典には条件があります。また、特典の適用には専用ページよりお申し込みが必要です。詳細はこちらをご確認ください。

※「 Uber One 」6カ月無料の特典は2024年8月時点のものであり、予告なく内容を変更または終了する場合があります。

三菱UFJカードの特長

- 年会費が永年無料で利用できる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- Uber One のご登録で6カ月無料で利用できる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

クレジットカード発行までの流れと必要な書類について知っておこう

クレジットカードを実際に申し込む際には、どのような手順で行い、どのような書類が必要なのでしょうか。オンラインでのクレジットカード申し込みの流れと、一般的に必要な書類についてご説明します。

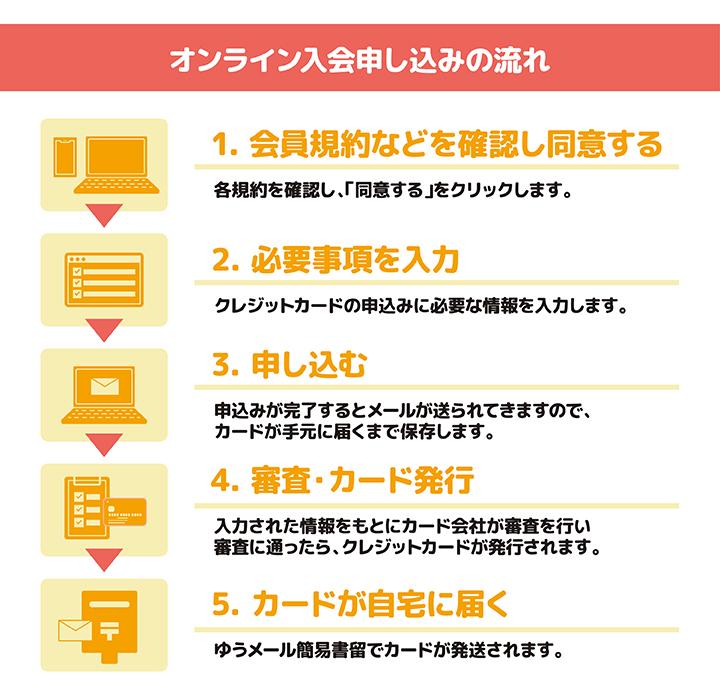

オンラインでのクレジットカード申し込みの流れ

クレジットカードへの申し込みには、いくつか方法がありますが、オンラインでの申し込みが便利です。カード会社によって詳細が異なる場合もありますが、オンラインでの申し込みの流れはおおよそ下記のとおりです

1. 会員規約などを確認し同意する

申し込みのページに進むと、まず会員規約などの確認ページが表示されます。規約の内容を確認し「同意する」などを選んで次の画面に進みます。

2. 必要事項を入力する

規約に同意すると、必要事項の記入ページへ進みます。氏名・生年月日・職業・住所・引き落とし用の銀行口座情報などを入力したら、次の画面に進みましょう。

3. 申し込む

最後に入力内容を確認し、間違いがなければ申し込みます。入力した情報が間違っていた場合、カードが手元に届くまでに時間がかかってしまう場合があるので、入力した情報に間違いがないように注意しましょう。

4. 審査・カード発行

入力された内容をもとにカード会社が審査を行います。審査に通れば、クレジットカードが発行されます。

5. カードが自宅に届く

クレジットカードは、簡易書留で発送されます。

「最短で申し込みの翌日に発行」など、スピーディーなのがオンライン申し込みの強みです。本人確認は、引き落とし口座の登録をオンラインですることにより代用できたり、本人確認書類のコピーを郵送したりといくつかの方法がありますが、カード会社によって対応が異なります。

クレジットカードの申し込みに必要な書類

クレジットカードを申し込む際には、本人確認書類が必要です。一般的に、運転免許証やパスポート、マイナンバーカードなど、顔写真があり、かつ現住所が記載されているものが本人確認書類として利用できます。なお、オンラインで申し込む際は、下記の書類の中から2点必要となりますが、引き落とし用の銀行口座情報をオンラインで登録する場合は、本人確認書類の提出が不要となることもあります。

なお、本人確認書類と申し込みの際に記入した自宅住所が異なる場合、現住所を確認できる公共料金の領収書などの補完書類が必要です。

■ 本人確認書類として利用できるものと提示が必要な内容

| 書類名 | 提示が必要な内容 |

|---|---|

| 運転免許証または 運転経歴証明書 |

住所などを変更している場合は両面(運転経歴証明書は2012年4月以降に交付されたものに限る) |

| パスポート | 顔写真、所持人記入欄(住所)があるページ。所持人記入欄がない2020年2月4日以降に申請されたパスポートは、下記の発行から6カ月以内のいずれかの書類も必要 ・公共料金(電気・ガス・水道・固定電話など)の領収書 ・NHK放送受信料領収書 ・国税、地方税の領収書または納税証明書 |

| 在留カード・ 特別永住者証明書 |

両面 |

| マイナンバーカード | 表面 |

| 各種健康保険証または 資格確認書 |

現住所の記載が裏面にある場合は両面 |

| 住民票の写し | 発行日(6カ月以内)の記載があるもの |

また、クレジットカードに申し込みをする際、キャッシング枠を申し込むと、源泉徴収票や納税証明書など、収入証明書の提示が必要となる場合があります。その場合に利用できる証明書は下記のとおりです。

■ 収入証明書として利用できる書類と提示が必要な内容

| 書類名 | 提示が必要な内容 |

|---|---|

| 給与所得の源泉徴収票 | ・給与所得や社会保険料、源泉徴収税の金額が記載されているもの |

| 納税通知書 | ・年収もしくは所得金額が記載されているもの 「住民税 特別徴収税額の決定・変更通知書」も可 |

| 年金証書 | ・日本年金機構(旧社会保険庁)、各共済組合から交付されたもの ・年金額が記載されている裁定通知書の部分も必要 |

| 給与支払明細書 (月例給与明細) |

・現在の勤務先の書類で連続した直近2カ月分以上 ・賞与額を加算する場合は、直近1年分の賞与明細 ・複数の会社に勤務している場合は、それぞれの会社の明細 |

| 所得証明書 | ・市区町村が前年分(1月~12月)の所得の証明として、課税者・納税者に発行するもの |

| 所得税の確定申告書 第一表と第二表(共に控え) |

・税務署などの受領印のあるもの ・電子申告分の場合は、申告の「受付日時」「受付番号」(もしくは「電子申告完了済」の文言)の記載があるもの |

| 年金通知書 (年金振込通知書) |

・年間の支払予定額が記載されたもの |

| 支払調書 | ・年間支払額が記載されたもの |

| 青色申告決算書・収支内訳書 |

・税務署などの受領印のあるもの ・電子申告分の場合は、申告の「受付日時」「受付番号」(もしくは「電子申告完了済」の文言)の記載があるもの |

初めての一枚でも納得のいくクレジットカードを選ぼう

初めてのクレジットカードは、さまざまな場面で使える使い勝手の良さと、コストパフォーマンスの高さで選びたいものです。

学生や若い人でも、三菱UFJカード VIASOカードや三菱UFJカードのような年会費無料でお得なポイント還元やサービスがあるクレジットカードを持つことは可能です。自分にあったクレジットカードを選んで、快適なカードライフをスタートしてください。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

※1ポイント5円相当の商品に交換の場合

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- クレジットカードは18歳未満の未成年でも作ることができる?

- クレジットカードは18歳未満の未成年では作ることができません。高校生を除く、18歳以上であればクレジットカードの申し込みは可能です。なお、民法の改正により、2022年4月1日からは満18歳になっていれば成年とみなされ、親権者の同意は不要となりました。

詳しくは「18歳以上であればクレジットカードを申し込める」をご確認ください。 - 学生向けのクレジットカードはある?

- カード会社によっては、学生をターゲットにしたクレジットカードも発行しています。学生のうちは年会費が無料だったり、旅行傷害保険が付帯されていたりといった特典があるクレジットカードもあります。また、両親が利用しているクレジットカードの「家族カード」を発行する方法もありますので、ぜひ活用してみてください。

詳しくは「学生・若い人向け!クレジットカードの選び方」をご確認ください。 - 18歳以上の学生におすすめのクレジットカードは?

- 18歳以上の学生(高校生は除く)には、三菱UFJニコスが発行する「三菱UFJカード VIASOカード」や「三菱UFJカード」がおすすめです。どちらも年会費が永年無料で、タッチ決済にも対応していたり、海外旅行傷害保険を付帯していたりするなど、サービスも充実しています。

詳しくは「18歳以上の学生におすすめの三菱UFJカード VIASOカード」をご確認ください。 - 若いうちからクレジットカードを持つメリットは?

- ゴールドカードなどのステータスカードを申し込む際には、信用が大きく影響するため、若いうちからクレジットカードを持つことがメリットになります。若いうちから決められた日に遅延することなく支払うことを繰り返すと、個人の信用の履歴である「クレジットヒストリー」に良い影響があります。

詳しくは「若いうちからクレジットカードを持つメリット」をご確認ください。