住民税はいくら納める?年収から計算する方法や抑える方法を解説

一定額以上の所得がある人が課税される税金のひとつに、住民税があります。では、自分がどれくらい住民税を納付しているかご存じでしょうか?

住民税の納付額は、扶養家族の有無やふるさと納税の利用なども影響します。また、条件に該当すれば控除が適用されますので、住民税の計算方法や控除制度について正しく知っておくことが大切です。

ここでは、住民税の税額を知るために必要な計算方法や控除制度、負担を抑える方法のほか、2024年6月から始まる定額減税などについて解説します。

住民税は働き方によって徴収方法が異なる

住民税は、お住まいの都道府県や市区町村などの自治体に納める税金で、地域に密着した公共サービスをまかなうために使われています。住民税は個人だけでなく、法人にも課税されますが、本記事でふれるのは個人住民税(以下、住民税)についてです。

住民税の徴収方法は、個人事業主か会社勤めかで異なります。個人事業主なら、その年に納めるべき税額を4回(6月、8月、10月、翌年1月)、または一括で、お住まいの自治体から送付される納付書、または自治体指定のWEBサイトやアプリを使って納付します。一方、会社勤めの人は、事業主(会社)が特別徴収義務者となって、毎月の給与から住民税を天引きして納めることが一般的です。

住民税の納付額はいくら?

住民税の納付額を知るために、まずは住民税の税率を見ていきましょう。住民税は、前年の所得に対して課税される「所得割」と、定額で課税される「均等割」で構成されており、合算した額を納付します。それぞれの税率や負担額は以下のとおりです。

住民税の所得割と均等割

- 所得割の税率:10%(道府県民税・都民税4%+区市町村民税6%)

- 均等割の負担額は4,000円(あわせて2024年度より森林環境税1,000円が徴収されるため合計5,000円)

所得が多いほど所得割の納付額が高くなります。なお、自治体の条例や財政状況などによって、住民税が超過したり減税されたりすることがありますので、お住まいの自治体のWEBサイトにて最新情報をご確認ください。

定額減税により住民税が1万円の減税になる

2024年6月以降に支給する給与と賞与には、定額減税が適用されます。控除額は1人あたり住民税1万円、所得税3万円で、会社勤めの人は2024年6月の住民税徴収は0円になり、7月から2025年5月の11カ月間で減税分を均等して徴収します。一方、個人事業主は、6月徴収分から減税され、6月で引ききれなければ、2期目の8月以降の納付額から順次控除という流れです。

定額減税は、納税者だけでなく、扶養家族も1人あたりの控除が住民税1万円を含む4万円になります。会社勤めの人は、6月の住民税が0円になるため、6月の給与や賞与の手取り額が増える人もいるでしょう。

なお、定額減税の対象者は、2024年分の所得税の納税者である国内居住者、かつ2024年分の年収が2,000万円以下の人です。

定額減税は物価高による家計への負担を軽減するための一時的な措置であり、2024年3月時点では対象年度は2024年のみです。

住民税は所得割と均等割の合算で計算する

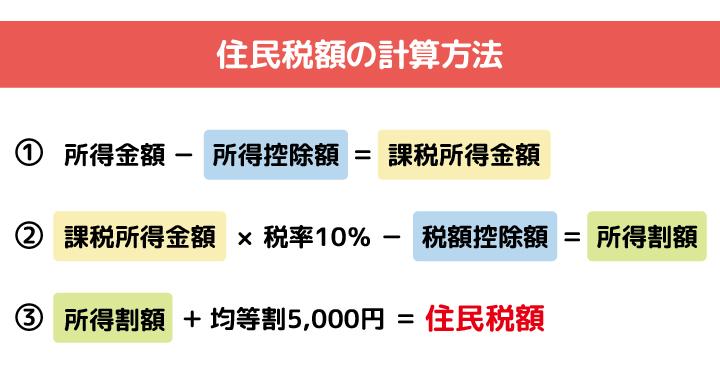

住民税は所得割と均等割の合算となっており、計算する際には所得控除や税額控除といった控除額を考慮する必要があります。そのため、住民税の計算方法は、以下のような3つのステップで行います。

1. 所得から所得控除を引いて課税所得金額を求める

年間の収入から経費や法的控除額を差し引いた「所得金額」から、医療費控除や社会保険料控除などの「所得控除」を差し引いて、「課税所得金額」を算出します。

2. 課税所得金額に税率をかけた数字から税額控除を引いて所得割額を求める

1で出した課税所得金額に税率10%をかけた数字から、税額控除額を差し引き、所得割額を算出します。税額控除とは、配当控除や寄附金控除、住宅借入金特別控除などがあり、それぞれに控除される金額が決められています。詳しくは後述します。

3. 所得割と均等割を足して住民税額を求める

2で出した所得割額から均等割の5,000円を足した金額が住民税額になります。

なお、2024年6月以降は前述した定額減税の適用により、住民税1万円(扶養家族も1人あたり住民税1万円)が控除になります。会社勤めの人は、2024年6月の住民税徴収は0円になり、7月から2025年5月の11カ月間で減税分を均等して徴収します。個人事業主は、6月徴収分から控除され、6月徴収分から引ききれなければ、2期目の8月以降の納付額から順次控除となります。

税金の計算をする上では、言葉の意味を正しく知っておくことも大切です。例えば、収入と所得は同じものだと混同されやすい言葉ですが、意味は異なります。所得は収入から必要経費を差し引いた金額で、会社員の場合、所得を割り出すには、収入によってあらかじめ定められている給与所得控除額を収入から差し引きます。

給与所得控除額は国税庁のWEBサイト「No.1410 給与所得控除」によると、以下のとおりです。

■ 2020年以降の給与所得額

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 162万5,000円まで | 55万円 |

| 162万5,001円から180万円まで | 収入金額×40%-10万円 |

| 180万1円から360万円まで | 収入金額×30%+8万円 |

| 360万1円から660万円まで | 収入金額×20%+44万円 |

| 660万1円から850万円まで | 収入金額×10%+110万円 |

| 850万1円以上 | 195万円(上限) |

所得控除と税額控除の違い

言葉の意味のほかに、控除の内容についても知っておきましょう。所得控除と税額控除は、控除額を所得から差し引くか、課税される税額から差し引くかという違いです。また、控除対象もそれぞれ異なります。

例えば、所得控除では、扶養親族の有無、ケガや災害などによる出費といった個人的な事情を考慮して、課税対象者に応じた税負担になるように差し引かれるようになっています。

一方、税額控除は、ふるさと納税などの寄附をした場合や株式の配当などの配当所得がある場合、一定金額が税額から差し引かれます。それぞれ控除の種類は以下のとおりです。

■ 所得控除と税額控除の主な種類

| 控除の項目 | 主な控除の種類 |

|---|---|

| 所得控除 | 雑損控除/医療費控除/社会保険料控除/小規模企業共済等掛金控除/生命保険料控除/地震保険料控除/障害者控除/寡婦控除/ひとり親控除/勤労学生控除/配偶者控除/配偶者特別控除/扶養控除/基礎控除 |

| 税額控除 | 配当控除/外国税額控除/寄附金税額控除(ふるさと納税など)/調整控除/配当割額及び株式譲渡所得割額の控除/住宅借入金等特別税額控除(住宅ローン控除) |

控除の内容についてさらに詳しくは、東京都主税局のWEBサイト「個人住民税」など各自治体のWEBサイトでご確認ください。

住民税の計算例

では、住民税の計算例を見ていきましょう。住民税は前年の1~12月に一定以上の所得がある人に対して課税されるため、一般的に社会人2年目の6月から差し引かれるようになります。そのため、計算しやすいように社会人2年目以降の会社員として、以下のように設定し、計算してみました。

あくまでシミュレーションのため、金額設定のほか、調整控除などの細かな計算は割愛していますのでご注意ください。

住民税を計算するための設定

- 入社2年目以降の会社員(給与所得者)、独身、扶養家族なし

- 年収300万円、所得控除額98万円、税額控除額なし

住民税の計算例

- 1. 300万円(年収)-98万円(所得控除額)-87万円(基礎控除43万円+社会保険料控除44万円)=115万円(課税所得金額)

- 2. 115万円(課税所得金額)×10%=11万5,000円(所得割額)

- 3. 11万5,000円(所得割額)+5,000円(均等割額+森林環境税)=12万円(住民税額)

定額減税適用後の住民税(2024年6月~2025年5月適用)

- 12万円-1万円=11万円

住民税の負担を抑えるには?

控除制度や非課税制度の条件に当てはまれば、住民税の負担を抑えることができます。該当する条件は人によって異なりますが、例として以下の3つをご紹介します。

住民税が非課税になる条件を確認する

住民税は、以下のいずれかの条件に該当すると、所得割、均等割ともに非課税となります。自分が該当しているかどうかを確認してみましょう。

住民税が非課税になる条件

- 生活保護を受給している

- 未成年者、障がい者、寡婦またはひとり親で、前年の合計所得金額が135万円以下(給与所得者の場合は年収204万4,000円未満)の人

- 前年の合計所得金額が各自治体の定める額以下

ふるさと納税を利用する

ふるさと納税は、好きな自治体に寄附を行い、寄附金額の2,000円を超える部分について、原則として一定の限度額まで所得税や住民税の控除が受けられるものです。控除を受けるには、期限内に確定申告を行ったり、ふるさと納税ワンストップ特例制度を利用したりする必要がありますのでご注意ください。

また、控除の上限額は年収や家族構成によって異なるため、利用前に確認しておきましょう。

年間の医療費が10万円を超えるか確認する

1月1日から12月31日までの1年間の医療費が10万円(または、年間所得が200万円までの人は所得合計額の5%)を超える場合、上限200万円までの医療費控除を受けられます。ただし、医療費控除を受けるには、翌年に確定申告をする必要があります。なお、医療費控除は年末調整の対象外となりますのでご注意ください。

住民税をクレジットカードで納付するメリット

会社員の場合、住民税は給与から差し引かれますが、個人事業主の場合は自分で納付する必要があります。

自分で納付する際に、クレジットカードを利用するとさまざまなメリットを受けられます。クレジットカード納付のメリットは以下のとおりです。

住民税をクレジットカードで納付するメリット

- 時間や場所を選ばず納付できる

- 手持ちの現金がなくても納付できる

- ポイントをためられる

- 支払回数を変更できる

クレジットカードで住民税を納付するには、各自治体が指定するWEBサイトを使って行うため、コンビニなどの窓口へ行く手間を省け、原則24時間いつでも思い立ったときに納付できます。また、手持ちの現金がなくても後払いシステムのクレジットカードなら納付できることもメリットのひとつです。

さらに、クレジットカードのポイントをためられるだけでなく、カードによっては、後から分割払いやリボ払いに支払回数を変更することもできます。

なお、WEBサイトで住民税を納付した場合、領収書は発行されません。また、コンビニや金融機関の窓口での納付の際にクレジットカードは利用できませんのでご注意ください。

税金の納付は三菱UFJカードがおすすめ

住民税をクレジットカード納付するなら、年会費が永年無料で、ポイントがたまりやすい「三菱UFJカード」の利用がおすすめです。三菱UFJカードは、18歳以上の学生(高校生不可)から持つことができるクレジットカードです。

三菱UFJカードは、年会費が永年無料で、タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやオーケーなどの対象店舗で三菱UFJカードを利用すると、ご利用分の最大15%相当のポイントが還元されます。

ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカードの会員なら、Uber Eats ・ Uber のサブスクリプション(定額)サービス「 Uber One 」が6カ月間無料で利用可能です。「 Uber One 」は、デリバリー(配達)サービス「 Uber Eats 」と配車サービス「 Uber 」の両方でメンバー限定特典が受けられるサービスで、通常は月額498円(税込)または年額3,998円(税込)がかかります。「 Uber One 」メンバーになると、例えば対象店舗で条件を満たせば何回でも配達手数料が0円になるほか、毎回の乗車料金が5%以上お得になります。

そのほか、「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

※現在「 Uber One 」にご登録中の方、および過去 3カ月以内に「 Uber One 」にご登録いただいたことのある方は、本プロモーションの対象外です。

※その他、「 Uber One 」6カ月無料の特典には条件があります。また、特典の適用には専用ページよりお申し込みが必要です。詳細はこちらをご確認ください。

※「 Uber One 」6カ月無料の特典は2024年8月時点のものであり、予告なく内容を変更または終了する場合があります。

三菱UFJカードの特長

- 年会費が永年無料で利用できる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- Uber One のご登録で6カ月無料で利用できる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

住民税はクレジットカードで納付しよう

住民税の納付額は、所得や扶養家族の有無のほか、控除制度が影響します。家族構成が変わったり、収入が変化したりした際に備えて、税率や控除制度を知っておきましょう。また、個人事業主の場合、住民税は自分で納付する必要があります。クレジットカードで納付すると、窓口に行く手間を省けるだけでなく、ポイントがためられたり、支払回数を変更できたりさまざまなメリットがあります。住民税を納付する際はクレジットカードをお役立てください。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

※1ポイント5円相当の商品に交換の場合

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- 年収300万円なら住民税はいくらですか?

- 住民税は、扶養家族の有無や控除制度、2024年6月から始まる定額減税によっても税額が変わるため、一概にいくらとはいえません。目安としては、前年の年収が300万円で特別な控除制度がなければ、住民税は12万円前後、定額減税が適用されればそこから1万円が差し引かれ、11万円前後となるでしょう。

詳しくは「住民税の計算例」をご確認ください。 - 住民税の税額を抑える方法は?

- 住民税が非課税になる条件に該当したり、控除制度を利用したりすると住民税の税額を抑えられます。例えば、ふるさと納税を利用して確定申告を行うと、寄附金額の2,000円を超える部分について、原則として一定の限度額まで所得税や住民税の控除が受けられます。

詳しくは「住民税の負担を抑えるには?」をご確認ください。 - 住民税はどうやって納付すれば良いですか?

- 住民税の納付は自治体から送付される納税通知書を使って、金融機関やコンビニの窓口で現金で納付します。そのほか、近年では自治体が指定するWEBサイトやアプリからクレジットカードで納付することも可能です。クレジットカードで納付するとポイントがためられたり、支払回数を変更したりといったメリットがあるためおすすめです。

詳しくは「住民税をクレジットカードで納付するメリット」をご確認ください。