30代から持つクレジットカードの選び方やおすすめのカードを解説

30代は、家族ができたり、仕事で責任あるポストへ就いたりと、公私ともに環境の変化が起こりやすい年代です。こうした環境の変化にあわせて、身に着ける物や持ち物を変えることがあります。クレジットカードもそのうちのひとつでしょう。

ここでは、30代にふさわしいクレジットカードの選び方や見るべきポイントのほか、30代におすすめのクレジットカードをご紹介します。

30代が持つクレジットカードで重視すべき要素は?

30代が持つクレジットカード選びで重視すべきは「十分なご利用可能枠」「ステータス性」「保険の手厚い補償」という3つの要素です。まずは、この3つの要素を詳しく見ていきましょう。

十分なご利用可能枠がある

結婚や出産で家族が増えれば、食費や身の回りの物のほか、家族旅行などでクレジットカードを使う機会が多くあります。その際に気を付けなければいけないのが、クレジットカードのご利用可能枠です。

ご利用可能枠とは、クレジットカードで使える上限枠のことで、利用限度額ともいいます。ご利用可能枠を超える決済はできませんので注意が必要です。

ランクの高いクレジットカードであれば、一般カードよりもご利用可能枠は高額に設定されているので安心です。一般カードのご利用可能枠は50万円前後、ランクの高いゴールドカードやプラチナカードであれば、100万~300万円と高額に設定されていることが多くあります。一時的に出費がかさむ際に、ご利用可能枠を気にせず使えるというのは、30代のクレジットカードには必要な要素といえるでしょう。

なお、クレジットカードのご利用可能枠は、カード会社に増額申請をして、これまでの利用状況や信用情報を調べた上で問題なければ、設定し直せることがあります。

ステータス性がある

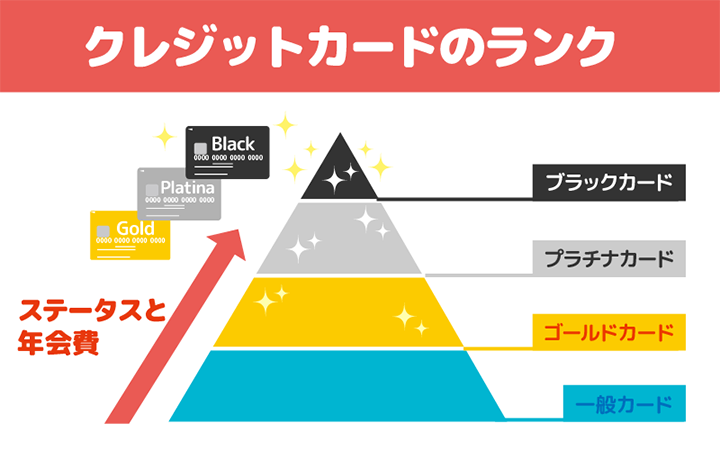

クレジットカードには、ゴールドカードやプラチナカードといったランクがあります。30代となり、ビジネス面においてある程度のポジションに就いたり、部下ができたりしたのであれば、その立場にふさわしいステータスカードを持ちたいという方も多いでしょう。

また、結婚する際に、「家族カードを作りたい」という人もいます。家族カードは、本人会員と同様の付帯サービスが利用できる上に、年会費が安いことがメリットです。本人会員がゴールドカードやプラチナカードを持っていれば、同じステータスカードを、家族カードとして作ることができます。そのため、結婚を機に、ステータスカードに切り替える人もいるでしょう。

保険に手厚い補償がある

クレジットカードには保険が付帯されています。例えば、旅行傷害保険は、旅行中のケガや病気の治療費のほか、携行品の盗難や破損を補償するものです。クレジットカードに付帯する保険の中には、搭乗する便の遅延によって乗り継ぎができず、足止めされた場合の宿泊費や着替えの費用なども補償してくれるものもあります。

保険の補償内容はクレジットカードごとに異なりますが、ランクの高いカードほど、補償内容は充実しています。30代が持つクレジットカードには、もしものときに十分に備えられる保険が付帯されていることも大切でしょう。

30代にふさわしい、クレジットカードのステータスとは?

30代になって環境の変化がある場合は、今の自分にあった補償や付帯サービスを持つクレジットカードに見直してみるのがいいでしょう。

なお、ランクの高いステータスカードは、付帯サービスや保険の補償内容が手厚くなりますが、その分、年会費は割高です。ここでは、具体的にどういった違いがあるのか、クレジットカードのランクごとの特長をご紹介します。

一般カード

一般カードは、年会費が無料もしくは、1,000~2,000円程度に設定されていて、学生や主婦などでも持ちやすく、初めての一枚としておすすめのクレジットカードでしょう。

一般カードのご利用可能枠は、10万~50万円と低めに設定されていることが多いです。

ゴールドカード

ゴールドカードは、一般カードよりもワンランク上のクレジットカードです。一般的に、ステータスカードといえば、ゴールドカード以上を指します。

ゴールドカードの年会費は、10,000~20,000円前後のものが多いですが、それだけに付帯サービスも充実しています。例えば、国内の空港ラウンジが無料で利用できたり、厳選されたホテルでの優待サービスを受けられたりするでしょう。ゴールドカードのご利用可能枠は、200万円といった高い金額で設定されていることが多く、残高を気にせず使うことができるのも魅力です。

プラチナカード

ゴールドカードのさらに上がプラチナカードです。プラチナカードは、金属のプラチナ(白金)のように希少性が高く、プラチナならではのハイクオリティな特典が用意されています。

例えば、一流ホテルやレストランの優待サービス、お店の予約や緊急時の対応などを行ってくれるコンシェルジュサービスのほか、旅行傷害保険では最高1億円が補償されるものなど、手厚い補償やきめ細やかなサービスが付帯されています。ただし、その分、年会費は高く、数万~10万円程度のものも少なくありません。

また、プラチナカードのご利用可能枠は、最大500万円までのものもあります。プラチナカードは、持っているだけでステータスを実感できる格式高いクレジットカードといえるでしょう。

なお、クレジットカードにはブラックカードというさらに上のものもありますが、こちらは招待性のため持つ人が限られており、一般的に自分から申し込むことはできなくなっています。

ステータスカードの設定は、カード会社によって異なる

ステータスカードのサービス内容や年会費の設定は、カード会社ごとに異なります。プラチナカード並みの付帯サービスがあるゴールドカードもあれば、ブラックカード並みのハイクオリティなプラチナカードもあるのです。

30代にふさわしいクレジットカードとしてステータスカードを選ぶ際は、背伸びをしすぎず自分にとって必要かどうか、年会費と付帯サービスのバランスを、じっくり検討してから申し込むようにしましょう。

30代におすすめの三菱UFJニコスのクレジットカード

ご利用可能枠が十分で、ステータス性が高く、保険の手厚い補償が用意されている30代におすすめのクレジットカード。ここでは、三菱UFJニコスのクレジットカードの中から、30代におすすめのカードを2枚ご紹介しましょう。

三菱UFJカード ゴールドプレステージ

三菱UFJニコスの「三菱UFJカード ゴールドプレステージ」は、タッチ決済対応で、ポイントプログラムやグルメセレクションなどのサービスが充実しているゴールドカードです。学生を除く20歳以上の人がお申し込みいただけます。WEBサイトからのお申し込みなら、初年度の年会費が無料になるので、初めてゴールドカードを持つ方でも安心です。

三菱UFJカード ゴールドプレステージは、セブン-イレブンやオーケーなどの対象店舗で利用すると、ご利用分の最大15%のポイントが還元されるので、日常使いでお得にポイントをためられるでしょう。また、年間100万円以上利用すると、最大11,000円相当のポイントがプレゼントされます。

さらに、グルメセレクションとして、厳選された国内のレストランでコースメニューをおとな2名以上で利用する際に、1名分の料金が無料になるサービスが付帯されているので、ゴールドカードならではの特典をお楽しみいただけます。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカード ゴールドプレステージの特長

- WEBサイトからのお申し込みで初年度の年会費が無料になる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- 年間100万円以上を利用すると、11,000円相当のポイントがもらえる

- タッチ決済対応で、スピーディーに支払いができる

- 厳選された国内のレストランにておとな2名以上で利用した場合、1名分の料金が無料になる

- Uber One のご登録で6カ月無料で利用できる

※1ポイント5円相当の商品に交換の場合

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

「三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード」は、実用性とステータス性を兼ね備えたプラチナカードです。三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードでは、国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できます。

また、空港から自宅へ配送が可能な手荷物空港宅配サービスなどのきめ細かなサービスを受けられるのは、ランクの高いプラチナカードならではといえるでしょう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの特長

- 24時間・365日のコンシェルジュサービスを利用できる

- 海外旅行傷害保険で最高1億円まで補償される(海外旅行障害保険の自動付帯分は最高5,000万円)

- 国内外の空港ラウンジが無料で利用できる

- 空港から自宅までの手荷物空港宅配サービスがある

- Uber One のご登録で6カ月無料で利用できる

30代にふさわしいクレジットカードで、ステータスと補償を手に入れよう

30代は、公私ともに環境の変化が起こりやすい年代です。環境の変化にあわせて身だしなみや持ち物を変えるように、クレジットカードも今の自分にふさわしいものに見直してみましょう。

30代の自分にフィットしたクレジットカードを見つけて、素敵なカードライフをお楽しみください。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

※1ポイント5円相当の商品に交換の場合

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- 年齢にあわせて、クレジットカードを変更する必要はある?

- クレジットカードは、自分のライフスタイルに合ったものを利用するのが一番です。年を重ねて、家族が増えたり、職場で役職に就いたりして環境が変わった場合は、手持ちのクレジットカードの補償内容や付帯サービスでは足りない場合があります。こうした場合は、ランクの高いステータスカードを検討してみましょう。ステータスカードは充実した補償内容や付帯サービスのほかに、社会的地位を証明するものでもあります。

詳しくは「30代にふさわしい、クレジットカードのステータスとは?」をご確認ください。 - 30代がクレジットカードを選ぶ場合、どこを重視すべきでしょう?

- 30代は、公私ともに環境の変化が起こりやすい年代です。クレジットカードを選ぶ上では、家族の生活費や旅行など一時的な出費がかさんでも使える「十分なご利用可能枠」、そのポジションにふさわしい「ステータス性」、家族のことも守れる「保険の手厚い補償」の3点を重視するようにしましょう。

詳しくは「30代が持つクレジットカードで重視すべき要素は?」をご確認ください。 - 30代のクレジットカード選びの、注意点はありますか?

- 30代のクレジットカード選びでは、ステータスカードに切り替える人も多くいます。ステータスカードのサービス内容や年会費の設定は、カード会社によって異なるものです。ステータスカードを選ぶ際には、背伸びをしすぎず自分にとって必要かどうか、年会費と付帯サービスのバランスを、じっくり検討してから申し込むようにしましょう。

詳しくは「30代にふさわしい、クレジットカードのステータスとは?」をご確認ください。