キャッシュフローとは?計算方法や計算書の見方をわかりやすく解説

キャッシュフローとは、事業運営におけるお金の流れのことで、経営者は常に意識しておく必要があります。キャッシュフローの把握ができていないと、帳簿上では利益が出ていても、手元に現金がなく、将来的に代金が必要な買掛金の支払いができずに倒産という事態も起こります。事業運営において手元の現金の流れを把握することは非常に重要なので、キャッシュフローについて知っておきましょう。

ここでは、キャッシュフローの意味や把握しておくメリットのほか、キャッシュフロー計算書の読み方、作成方法についても解説します。

キャッシュフローとは会社におけるお金の流れのこと

キャッシュフロー(C/F)は、会社に入ってくるお金と、出ていくお金の流れのことを意味します。会社が事業活動をしていると、さまざまなお金の出入りが発生します。このうち、会社に入ってくるお金を「キャッシュ・イン・フロー」、会社から出ていくお金を「キャッシュ・アウト・フロー」と呼び、この2つをまとめたものがキャッシュフローです。

キャッシュフローとして扱うのは現金のみで、売掛金などの将来振り込まれる予定のお金は含みません。なお、すぐに引き出せる預金や3カ月以内に満期を迎える定期預金は、ほぼ現金と同義と考えられるので、キャッシュフローに含まれます。

キャッシュフローを把握しておくメリット

キャッシュフローを把握すれば、手元にいくら現金があるのかを確認できますが、ほかにも以下のようなメリットがあります。

キャッシュフローを把握しておくメリット

- 倒産リスクを下げられる

- 金融機関からの資金調達を円滑にする

- 経営判断の選択肢が増える

倒産リスクを下げられる

キャッシュフローを把握しておくメリットには、倒産リスクを下げられることが挙げられます。会社間の取引は、期間内の取引金額をまとめて後払いする掛取引が一般的です。掛取引では、売上が立ったり、仕入れを行ったりしてから、実際に現金の出入りがあるまでに時間的なズレがあります。帳簿では、売上が立った時点で「売上」として計上されますが、実際にお金が入ってくるのは1カ月、2カ月先ということは珍しくありません。売上の数字だけを見ていると、売上が入金されるより先に仕入れの支払期限が来てしまい、支払えないといったことが起こるのです。

キャッシュフローを把握しておけば、現金の流れを追えるので、このような黒字倒産のリスクを下げられます。特に起業時は、先行投資で支出が多くなったり、将来的に支払う買掛金での信用取引ができなかったりすることもあるので、キャッシュフローの把握が重要です。

金融機関からの資金調達を円滑にする

金融機関からの資金調達を円滑にすることも、キャッシュフローを把握しておくメリットの1つです。金融機関から資金調達を受ける場合、キャッシュフローは必ず確認されるポイントです。キャッシュフローが良くない、つまり資金繰りがうまくいかず、運転資金不足に陥っていると判断されると、希望どおりの融資を受けられない可能性があります。そのため、キャッシュフローを把握して問題を解決しておくことで、金融機関からの信頼を得ることにつながるでしょう。

経営判断の選択肢が増える

キャッシュフローを把握しておくメリットには、経営判断の選択肢が増えることも挙げられます。会社の成長や発展には、既存事業や新規事業への投資が欠かせませんが、それには資金が必要です。キャッシュフローを把握して、手持ち資金に余裕のあるタイミングがわかることで、何に投資ができるのかが判断できます。人員を増やしたり、開発費を増やしたりするなど、経営判断の選択肢が増えるでしょう。

キャッシュフロー計算書とは会計期間における会社のお金の流れを示した書類

キャッシュフロー計算書とは、一定の会計期間における会社のキャッシュフローを示した書類です。貸借対照表(B/S)、損益計算書(P/L)とともに、会社の経営成績や財務状態を表す「財務三表」と呼ばれています。

キャッシュフロー計算書は以下のように、「営業活動によるキャッシュフロー」「投資活動によるキャッシュフロー」「財務活動によるキャッシュフロー」の3項目に分けて、会計期間におけるお金の流れがまとめられています。

■ キャッシュフロー計算書の記載例

※中小企業庁「キャッシュフロー計算書の様式例を活用したい方へ」を元に作成

キャッシュフロー計算書と貸借対照表との違い

キャッシュフロー計算書と貸借対照表は、いずれも、会社の経営成績や財務状態を示す重要書類ではありますが、読み取れる情報が違います。

貸借対照表とは、決算日などある一定時点における、会社の資産・負債・純資産の状態を表したものです。会社が抱えている資産と負債の状況、資金の調達方法とその使い道が一目でわかり、会社の財務状況を把握できます。

一方、キャッシュフロー計算書は、一定の会計期間において、どのような理由でどれだけのお金が入ってきたか、出ていったかをまとめたものです。

キャッシュフロー計算書と貸借対照表の両方を照らし合わせることで、会社の財務が健全な状態かどうかを確認できます。

キャッシュフロー計算書と損益計算書との違い

損益計算書は一定期間の会社の経営成績を示し、キャッシュフロー計算書はお金の流れを示すという違いがあります。損益計算書とは、一定の会計期間において会社がどれだけ利益を上げ、どれだけ損失を出したかという、会社の経営成績を示したものです。損益計算書を確認することで、売上高に対していくら費用がかかったのか、売上高から費用を差し引いた利益はいくらだったのかを確認できます。損益計算書が示すのは、掛取引も含めた会社の経営成績です。

これに対し、キャッシュフロー計算書は、掛取引を含まず、現金の流れのみを表しています。例えば、損益計算書では営業利益が出ているのに、営業活動のキャッシュフローはマイナスという場合、2つを照らし合わせることで、「売掛金の回収が遅れているのでは」といった推測が可能です。

キャッシュフロー計算書の読み方

キャッシュフロー計算書には、現金の流れが「営業活動によるキャッシュフロー」「投資活動によるキャッシュフロー」「財務活動によるキャッシュフロー」の3つに分類して記載されています。

それぞれどう読み取るのか、そのプラスとマイナスが何を意味するのかを見ていきましょう。

営業活動によるキャッシュフロー

営業活動によるキャッシュフローは、会社の本業となる事業でのお金の出入りをまとめたものです。例えば、現金取引での収支や売掛金の回収、買掛金の支払い、従業員への給与の支払い、製造業であれば原材料費とそれを販売した場合の収入などが含まれます。

営業活動によるキャッシュフローのプラスは、本業で利益が出ていることを意味します。逆にここがマイナスだと、本業の赤字を意味するので、早急に資金繰りの改善が必要です。

投資活動によるキャッシュフロー

投資活動によるキャッシュフローは、将来に向けた投資に関するお金の出入りをまとめたものです。例えば、有価証券の取得や投資有価証券の売却、不動産の取得や売却、設備投資などによるお金の流れを表します。ここがプラスだと、株式や固定資産といった会社の資産を売却して現金を得たことがわかり、マイナスだと将来の利益のために固定資産の購入や設備投資を行ったことがわかります。

投資活動によるキャッシュフローについては、プラスとマイナスどちらがよいと一概にいえるものではありません。会社の成長段階では、投資をするためにマイナスになることがあるからです。逆にプラスになっていると、貸し付けや出資などを回収できているとも読めますが、資金繰りに困って資産を売って現金を得ている場合もあります。そのため、プラスとマイナスだけでなく、投資内容を確認することが大切です。

財務活動によるキャッシュフロー

財務活動によるキャッシュフローは、金融機関からの借り入れや返済、株式発行による収入、配当金の支払いなどの資金調達によるお金の出入りをまとめたものです。プラスなら資金調達が行われていることを意味し、マイナスなら借入金の返済が進んでいることを意味します。

財務活動によるキャッシュフローのプラスとマイナスは、会社の経営方針によって変化し、これもどちらがいいというものではありません。営業活動によるキャッシュフローや投資活動によるキャッシュフローと見比べつつ、評価する必要があります。

フリーキャッシュフロー

キャッシュフロー計算書には、上記3つの項目以外に、フリーキャッシュフローという項目があります。フリーキャッシュフローとは、営業活動によるキャッシュフローから投資活動によるキャッシュフローを差し引いたものです。つまり、事業活動や設備投資に必要なお金を差し引いた後の、会社が自由に使えるお金を指します。これがプラスだと、投資余力があることを意味しています。そのため、事業拡大や返済にどれだけお金を使えるかを決める重要な指標ですので、こちらも何を意味するのか知っておきましょう。

キャッシュフロー計算書の作り方

決算書類としてキャッシュフロー計算書の作成義務があるのは上場企業だけで、それ以外の会社や個人事業主に作成義務はありません。ただし、金融機関で融資を受ける際に提出を求められることがあり、非上場企業でも作成している会社は多くあります。現金の流れは資金繰りに直結する大事な要素のため、作り方も知っておきましょう。

キャッシュフロー計算書は、貸借対照表と損益計算書を元にして作成します。基本的には、現金の増減が発生した取引を抽出し、それぞれの項目ごとに分けて増減を記入していくのですが、営業活動によるキャッシュフローのみ、以下の2種類の算出方法があるので、いずれかの方法を選びます。

直接法

直接法は、営業活動において現金の出入りを営業収入、営業支出、人件費支出などの項目ごとに分けて、キャッシュフローを総額表示する方法です。国際会計基準では、直接法が奨励されています。営業活動の項目ごとに現金の増減がわかることはメリットですが、貸借対照表と損益計算書以外に取引ごとのキャッシュフローに関するデータが必要なため、作成に手間がかかる点はデメリットです。

なお、投資活動によるキャッシュフローおよび財務活動によるキャッシュフローは、この方法で算出します。

間接法

間接法は、損益計算書に記載されている税引前当期純利益から、営業外収益や営業外費用、特別利益・損失などの営業活動に関わりのないものを差し引いて算出する方法です。直接法に比べて簡単に作成できますが、収支の流れはやや把握しづらくなります。手間が少なくて済むことから、多くの会社が間接法を採用しています。

キャッシュフローの改善にはビジネスカードが役立つ

キャッシュフローの改善にはさまざまな方法がありますが、その1つが、経費や仕入れの支払いをビジネスカードで行うことです。決済日から引き落とし日までに猶予が生まれることで、手持ち資金が残りやすくなり、キャッシュフローの安定に役立ちます。

ビジネスカードは、個人事業主や中小企業向けの法人カードのことです。各社からさまざまなものが出ているので、年会費と付帯サービスのバランスをはじめ、セキュリティの高さ、使いやすさ、カードのステータス性などを比較して、自社に合ったものを選びましょう。

初めてビジネスカードを持つ経営者におすすめの三菱UFJカード ビジネス

三菱UFJニコスが発行している「三菱UFJカード ビジネス」は、スモールビジネスや個人事業主の方が入会しやすく、初めてビジネスカードを持つ経営者におすすめです。

ビジネスカードのご利用金額は法人口座(屋号付き口座)からの引き落としになり、立て替え払いの負担を軽減したり、会計ソフトと連携して経費管理業務の効率化を図れたりします。また、引き落とし日に経費の支払日を一元化できるため、支払いまでにゆとりができて、キャッシュフローの改善などにも役立つでしょう。年会費は1,375円(税込)で、出張経費の削減に貢献する限定プランや、経費が割引価格になる優待サービスも利用可能です。

さらに、経費の支払いで1ポイント5円相当で使えるポイントがたまるだけでなく、ご利用金額に応じて基本ポイントを優遇するサービスや、入会初年度は国内利用でポイントが1.5倍になる優待サービスなどもあります。

すでに法人カードを持っていて、ご利用可能枠を増やしたいという場合にもおすすめの1枚です。

三菱UFJカード ビジネスの特長

- 出張経費の削減や経費が割引価格になる優待サービスがある

- タッチ決済対応でスピーディーに支払える

- 月間のご利用金額が10万円以上で基本ポイントの20%分が加算される

初年度の年会費が無料!優待サービスが充実したゴールドカード

※アメリカン・エキスプレス®での

発行をご希望の方はこちら

三菱UFJニコスのビジネスカードには、お得なゴールドカードがあります。「三菱UFJカード ゴールドプレステージ ビジネス」の年会費は11,000円(税込)ですが、初年度の年会費は無料です。

また、ランクの高いゴールドカードならではの空港ラウンジサービス、JAL航空券をお得な運賃で予約できる優待サービスのほか、手数料無料でのゴルフ場の代理予約など、出張や接待をサポートするサービスが充実しています。

ご利用可能枠は100万~300万円ですので、出張費や接待交際費、仕入れ代、広告宣伝費の支払いなどにも安心して利用できるでしょう。

三菱UFJカード ゴールドプレステージ ビジネスは月間のご利用金額が10万円以上の方は基本ポイントの50%分が加算されます。経費管理業務の効率化だけでなく、たまったポイントを福利厚生プランに使ったり、マイルに交換したりすることで経費削減にもつながるのでお得です。

三菱UFJカード ゴールドプレステージ ビジネスの特長

- 初年度の年会費が無料になる

- タッチ決済対応でスピーディーに支払える

- 国内とホノルルの空港ラウンジが無料で利用できる

- ビジネスシーンでの優待サービスや割引サービスを利用できる

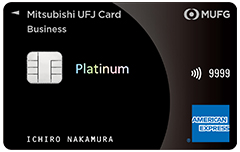

ビジネスリーダーにふさわしい、ステータス性と実用性に優れたプラチナカード

ランクの高い「三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カード」は、充実の優待サービスを付帯しています。経費管理の業務効率化だけでなく、ビジネス面においてさまざまなサポートがあるので実用性にも優れている1枚です。

例えば、24時間365日対応のコンシェルジュサービスが付帯されているので、国際便の手配や接待先のお店の予約、出張先での病気やケガなどをサポートします。また、国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できるので、空港での時間も快適に過ごせるでしょう。

ほかにも、一流ホテル、厳選されたダイニングやスパ、レストランでの優待サービスがあり、接待や出張の際に使えるハイクラスなサービスがそろっています。

入会初年度は、国内利用で基本ポイントが1.5倍、海外利用で2倍になるので海外出張費や経費の支払いでお得にポイントがためられます。

三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カードの特長

- コンシェルジュサービスを24時間365日利用できる

- 国内外の空港ラウンジが利用できる

- 海外出張の際にカード使用者1名につきスーツケース1つを優待価格で宅配できる

- 入会初年度の基本ポイントが国内利用で1.5倍、海外利用で2倍になる

- 国内の厳選されたレストランで2名以上の利用で1名分が無料になる

- 一流ホテル、厳選されたダイニングやスパでの優待サービスがある

- 国内利用分のポイントが1.5倍になる(入会初年度限定)

- 海外利用分のポイントが2倍になる

キャッシュフローを把握して安定した経営を行おう

キャッシュフローとは、会社に入ってくるお金と出ていくお金の流れのことを指します。キャッシュフローは資金繰りに影響する重要なポイントになるので、常に把握して安定した経営を行うようにしましょう。キャッシュフローを改善する方法はいくつかありますが、経費や仕入れの支払いをビジネスカードに一本化することも、キャッシュフローの改善に役立ちます。これから起業を考えている方や個人事業主の方、起業後間もない方は、ぜひビジネスカードの利用をご検討ください。

おすすめのクレジットカード

| カード名 | スモールビジネスや 個人事業主の 最初の1枚におすすめ |

経費や仕入れ代などに 余裕を持たせたい 経営者におすすめ |

コンシェルジュなど 最高クラスの優待がほしい 経営者におすすめ |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード ビジネス |

三菱UFJカード ゴールドプレステージ ビジネス |

三菱UFJカード プラチナ・ビジネス・ アメリカン・ エキスプレス®・カード |

||

|

※アメリカン・エキスプレス® |

||||

|

年会費 |

1人目 |

1,375円(税込) ※Visa、Mastercard® |

11,000円(税込) 初年度は年会費無料 ※Visa、Mastercard® |

22,000円(税込) |

| 2人目 以降 |

1,375円(税込) ※Visa、Mastercard® |

2,200円(税込) ※Visa、Mastercard® |

3,300円(税込) |

|

| ご利用可能枠 |

40万~80万円 ※ご契約法人単位 |

100万~300万円 ※ご契約法人単位 |

100万~500万円 ※ご契約法人単位 |

|

| 特長 |

|

|

|

|

| 最短発行 可能期間 |

3~4週間 | 3~4週間 | 3~4週間 | |

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- キャッシュフロー計算書とは?

- キャッシュフロー計算書(C/F)とは、一定の会計期間における会社のキャッシュフローを示した書類です。貸借対照表(B/S)、損益計算書(P/L)とともに、会社の経営成績や財務状態を表す「財務三表」と呼ばれています。

詳しくは「キャッシュフロー計算書とは会計期間における会社のお金の流れを示した書類」をご確認ください。 - キャッシュフロー計算書で何がわかりますか?

- キャッシュフロー計算書には、一定の会計期間内にどのような理由でどれだけのお金が入ってきたか、出ていったかがわかります。キャッシュフロー計算書は「営業活動によるキャッシュフロー」「投資活動によるキャッシュフロー」「財務活動によるキャッシュフロー」の3項目に分けられており、それぞれの内容を読み取ることで、本業が赤字なのか黒字なのかをはじめ、会社の財務状況や課題などがわかります。

詳しくは「キャッシュフロー計算書の読み方」をご確認ください。 - キャッシュフロー計算書は必要ですか?

- キャッシュフロー計算書は、上場企業以外の会社や個人事業主に作成義務はありません。しかし、作成しておけば、キャッシュフローを把握しやすくなったり、金融機関の融資を受けやすくなったりするメリットがあります。そのため、非上場企業でも多くの会社が作成しています。

詳しくは「キャッシュフロー計算書の作り方」をご確認ください。