経費とは?計上できる費用や、税金との関係もわかりやすく解説

経費は、備品の購入代や交通費などのイメージはあっても、どこまでを経費として落とせるのか気になる人もいるのではないでしょうか。個人事業主や法人は、事業を通じて利益を得ると、所得税や法人税を納める必要がありますが、この税金の額を計算する上で重要になるのが、経費です。経費を過不足なく計上することで、適切な税額を納めることができるので、経費に計上できる費用を知っておきましょう。

ここでは、経費の意味をはじめ、経費として落とせる費用や落とせない費用、経費管理の負担を軽減する方法を解説します。

経費とは事業に使ったお金のこと

経費とは、個人事業主や法人が、利益を得るために事業に使ったお金のことです。例えば、オフィスの備品購入代金や出張の宿泊費・交通費、オフィスのインターネット回線使用料などが該当します。

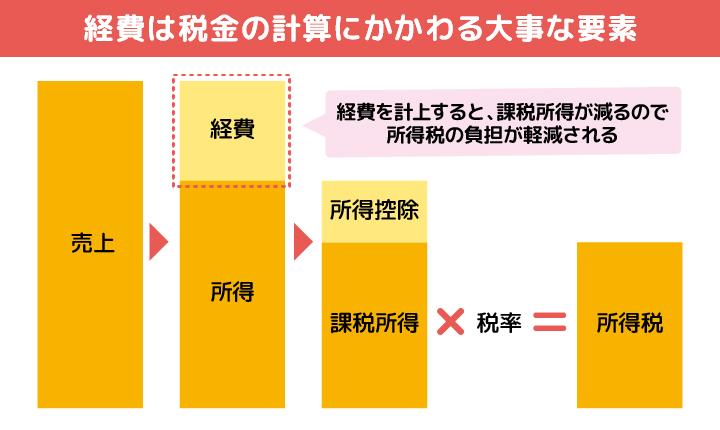

所得税や法人税といった、事業の利益に関してかかる税金は、個人事業主や法人の収入(売上)にかかるのではなく、収入から経費を差し引いた「所得」に対してかかります。経費があやふやでは税金の額が正しく計算できないだけでなく、税金の額が高くなってしまうことがあるので注意が必要です。

税金の額が正しく計算できるよう、経費に該当する費用は国税庁のWEBサイト「No.2210 やさしい必要経費の知識」にしっかりと定義されています。

経費は、所得税法上は「必要経費」と呼ばれています。事業所得、不動産所得および雑所得の金額を計算する上で、必要経費にあたるのは次の2つです。

必要経費に該当する費用

- 総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

- その年に生じた販売費、一般管理費その他業務上の費用の額

「経費で落とす」と税金の負担額が減る

「経費で落とす」とは、経費として計上して処理することを意味します。経費で落とした金額の分だけ所得が減るので、負担する税金の額が抑えられます。例えば、個人事業主で1年間の売上が500万円の場合、経費に計上する金額によってどれくらい所得税の金額が異なるのかを見ていきましょう。

なお、本来は、課税される所得金額を計算する際は各種控除も差し引けますが、ここでは計算をわかりやすくするため、各種控除は基礎控除48万円のみとして話を進めます。

まず、所得は「売上-経費-控除」、所得税の金額は「課税される所得金額×税率-税率ごとの控除額」で計算されます。個人にかかる所得税の税率は、所得が多いほど税率が上がる累進課税制度をとっており、税率と税率ごとの控除額は以下の表のとおりです。

■ 所得税の速算表

| 課税される所得⾦額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万9,000円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

※国税庁「No.2260 所得税の税率」

上記を踏まえて、計算式にそれぞれ落としこむと以下のようになります。

売上500万円、経費計上額が100万円だった場合

- 所得:売上500万円-経費100万円-基礎控除額48万円=352万円

- 所得税の金額:352万円×税率20%-控除額42万7,500円=27万6,500円

売上500万円、経費計上額が200万円だった場合

- 所得:売上500万円-経費200万円-基礎控除48万円=252万円

- 所得税の金額:252万円×税率10%-控除額9万7,500円=15万4,500円

同じ売上で、経費が100万円と200万円の場合では、納める所得税の金額に12万2,000円もの差がでます。このように、経費に計上した金額は、納める税金の額にも影響するので、経費に計上できる費用をしっかりと把握しておきましょう。

経費に計上できる費用

ここでは、実際に経費に計上できる主な費用をご紹介します。

なお、個人事業主で自宅をオフィス代わりにしている場合、地代家賃や水道光熱費などは事業にかかった部分のみを経費とすることができます。条件によっては、全額を経費にできない費用もあるのでご注意ください。

■ 経費に計上できる主な費用

| 費用の種類 | 該当する項目 |

|---|---|

| 人件費 | 従業員に支払った給与や賞与、手当など、人を雇用する際に発生する費用。生計を共にする家族を従業員として給与を支払っている場合は、基本的には給与は経費にならないが、青色事業専従者給与や事業専従者控除を適用できると、給与の全部または一部を経費計上できる |

| 地代家賃 | 店舗やオフィスの家賃、社用車の駐車場代、社宅の家賃や管理費、共益費など事業に使用している土地や建物にかかる費用 |

| 交際費 | 会議や打ち合わせを目的とした交際に伴う飲食代や、得意先などへの贈答品の代金、お中元やお歳暮の費用、取引先に関わる冠婚葬祭で支払ったご祝儀や香典など |

| 消耗品費 | 短期間で消費して、固定資産にならない10万円未満の事務用品やオフィス家具、電化製品など |

| 旅費交通費 | 業務を行う上で必要な電車、バス、タクシーなどの交通費、出張の際の交通費や宿泊費、ガソリン代など。出張の日当も含む |

| 水道光熱費 | 水道代やガス代、電気代といった、公共料金の費用など |

| 通信費 | インターネット回線使用料や通話料、切手代、ファックス代など |

| 広告宣伝費 | 商品やサービスを宣伝するためにかかった費用。WEBサイトやチラシ、看板などの制作費、広告の出稿料など |

| 福利厚生費 | 健康診断費用、社員旅行費用など、従業員の福利厚生のために支出した費用 |

| 法定福利費 | 健康保険料や厚生年金保険料といった社会保険料の企業負担分の費用 |

| 租税公課 | 個人事業税、法人事業税、印紙税、固定資産税、消費税、社用車の自動車税などの税金 |

経費にできない費用

経費に計上できる費用は多くありますが、以下のような費用は経費に計上できません。税金の申告の際に間違わないように注意しましょう。

事業と関係のない支出やプライベートの支出

事業と関係ない支出や事業主のプライベートの支出は経費に計上できません。自宅兼オフィスの家賃など、事業でもプライベートでも使っている支出については、事業で使った分だけを規定のルールに則って計算する家事按分を行って、事業にかかった分だけを経費に計上します。

税金

個人事業税や法人事業税、事業不動産の固定資産税など、租税公課として経費になる税金もありますが、経費にできない税金もあります。例えば、所得税、住民税、法人税、法人住民税、贈与税、延滞税などの税金は経費にできません。

未使用の事務用品や消耗品、まだ販売していない商品

事務用品や消耗品は、購入した年に使った分だけをその年の経費として計上できるのが原則です。そのため、未使用の事務用品や消耗品は経費に計上できません。少額なら特段気にすることはありませんが、多いようなら、期末に棚卸を行って、使わなかった分は貯蔵品として資産扱いとした上で、確定申告や決算を行います。

また、まだ販売していない商品の仕入れ費用も経費にはなりません。

罰金や科料

交通違反の罰金や反則金は経費に計上できません。また、所得税などの納付が遅れた際に課される延滞税といった科料も経費に計上できないので覚えておきましょう。

経費の不正計上は重い罰則がある

計上する経費の額が大きいと、その分納める税金が抑えられるので、経費に計上できる費用は漏れなくすべて計上すべきであるといえます。しかし、いくら経費計上額を大きくしたくても、本来経費に計上できない費用を計上してしまうと重い罰則があるのでやめましょう。

例えば、領収書の偽造は「有印私文書偽造罪」に問われることがあり、3カ月以上5年以下の懲役に当たる可能性があるだけでなく、状況によっては詐欺罪などが成立することもあります。また、経費の水増し、プライベートの食費を事業用として申請することも違法行為です。免れた分の税金の金額に加え、事実を隠蔽したり、偽装したりした場合に課せられる重加算税も納めなくてはなりません。

ほかにも、計算を間違って少なく申告・納付していて、税務署から指摘を受けた場合は過少申告加算税、期限内に申告・納付していない場合は無申告加算税などが課せられます。逆に、税金を多く申告・納付していた場合は、是正の請求という手続きを行い、税務署で確認してもらうと還付が受けられます。

不正計上だけでなく、申告・納付漏れや計算を間違った場合もペナルティが課せられるので注意しましょう。

経費の管理はビジネスカードがおすすめ

経費を漏れなく計上するには、いつ、どこで、何にいくら使ったかを管理しておくことが必要不可欠です。そのためにおすすめなのが、経費の支払いをビジネスカードに一本化することです。ビジネスカードは、個人事業主や中小企業者向けの法人カードの一種で、さまざまなメリットがあります。

例えば、経費の支払いをすべてビジネスカードにまとめて、会計ソフトと連携しておけば、取引履歴を自動で取り込んで仕訳を行ってくれるので、経費の入力漏れを防いだり、仕訳の手間を省けたりします。さらに、ビジネスカードはご利用金額に応じてポイント還元を受けられ、たまったポイントでマイルや備品に使えるアイテムに交換することで節約にもつながるでしょう。カードによっては、ビジネスに役立つ割引特典や優待サービスもついているためお得です。

なお、ビジネスカードの年会費は、全額経費として計上できます。

初めてビジネスカードを持つ経営者におすすめの三菱UFJカード ビジネス

三菱UFJニコスが発行している「三菱UFJカード ビジネス」は、スモールビジネスや個人事業主の方が入会しやすく、初めてビジネスカードを持つ経営者におすすめです。

ビジネスカードのご利用金額は法人口座(屋号付き口座)からの引き落としになり、立て替え払いの負担を軽減したり、会計ソフトと連携して経費管理業務の効率化を図れたりします。また、引き落とし日に経費の支払日を一元化できるため、支払いまでにゆとりができて、キャッシュフローの改善などにも役立つでしょう。年会費は1,375円(税込)で、出張経費の削減に貢献する限定プランや、経費が割引価格になる優待サービスも利用可能です。

さらに、経費の支払いで1ポイント5円相当で使えるポイントがたまるだけでなく、ご利用金額に応じて基本ポイントを優遇するサービスや、入会初年度は国内利用でポイントが1.5倍になる優待サービスなどもあります。

すでに法人カードを持っていて、ご利用可能枠を増やしたいという場合にもおすすめの1枚です。

三菱UFJカード ビジネスの特長

- 出張経費の削減や経費が割引価格になる優待サービスがある

- タッチ決済対応でスピーディーに支払える

- 月間のご利用金額が10万円以上で基本ポイントの20%分が加算される

初年度の年会費が無料!優待サービスが充実したゴールドカード

※アメリカン・エキスプレス®での

発行をご希望の方はこちら

三菱UFJニコスのビジネスカードには、お得なゴールドカードがあります。「三菱UFJカード ゴールドプレステージ ビジネス」の年会費は11,000円(税込)ですが、初年度の年会費は無料です。

また、ランクの高いゴールドカードならではの空港ラウンジサービス、JAL航空券をお得な運賃で予約できる優待サービスのほか、手数料無料でのゴルフ場の代理予約など、出張や接待をサポートするサービスが充実しています。

ご利用可能枠は100万~300万円ですので、出張費や接待交際費、仕入れ代、広告宣伝費の支払いなどにも安心して利用できるでしょう。

三菱UFJカード ゴールドプレステージ ビジネスは月間のご利用金額が10万円以上の方は基本ポイントの50%分が加算されます。経費管理業務の効率化だけでなく、たまったポイントを福利厚生プランに使ったり、マイルに交換したりすることで経費削減にもつながるのでお得です。

三菱UFJカード ゴールドプレステージ ビジネスの特長

- 初年度の年会費が無料になる

- タッチ決済対応でスピーディーに支払える

- 国内とホノルルの空港ラウンジが無料で利用できる

- ビジネスシーンでの優待サービスや割引サービスを利用できる

ビジネスリーダーにふさわしい、ステータス性と実用性に優れたプラチナカード

ランクの高い「三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カード」は、充実の優待サービスを付帯しています。経費管理の業務効率化だけでなく、ビジネス面においてさまざまなサポートがあるので実用性にも優れている1枚です。

例えば、24時間365日対応のコンシェルジュサービスが付帯されているので、国際便の手配や接待先のお店の予約、出張先での病気やケガなどをサポートします。また、国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できるので、空港での時間も快適に過ごせるでしょう。

ほかにも、一流ホテル、厳選されたダイニングやスパ、レストランでの優待サービスがあり、接待や出張の際に使えるハイクラスなサービスがそろっています。

入会初年度は、国内利用で基本ポイントが1.5倍、海外利用で2倍になるので海外出張費や経費の支払いでお得にポイントがためられます。

三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カードの特長

- コンシェルジュサービスを24時間365日利用できる

- 国内外の空港ラウンジが利用できる

- 海外出張の際にカード使用者1名につきスーツケース1つを優待価格で宅配できる

- 入会初年度の基本ポイントが国内利用で1.5倍、海外利用で2倍になる

- 国内の厳選されたレストランで2名以上の利用で1名分が無料になる

- 一流ホテル、厳選されたダイニングやスパでの優待サービスがある

- 国内利用分のポイントが1.5倍になる(入会初年度限定)

- 海外利用分のポイントが2倍になる

ビジネスカードを活用して経費を漏れなく計上しよう

経費とは、利益を得るために事業に使ったお金のことを指します。税金の計算にも経費は必要になるので、経費となる費用を把握して、漏れなく計上するようにしましょう。経費の入力漏れを防ぐにはビジネスカードが役立ちます。仕訳の手間も省け、経理管理を効率化できるので、ぜひビジネスカードの利用をご検討ください。

おすすめのクレジットカード

| カード名 | スモールビジネスや 個人事業主の 最初の1枚におすすめ |

経費や仕入れ代などに 余裕を持たせたい 経営者におすすめ |

コンシェルジュなど 最高クラスの優待がほしい 経営者におすすめ |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード ビジネス |

三菱UFJカード ゴールドプレステージ ビジネス |

三菱UFJカード プラチナ・ビジネス・ アメリカン・ エキスプレス®・カード |

||

|

※アメリカン・エキスプレス® |

||||

|

年会費 |

1人目 |

1,375円(税込) ※Visa、Mastercard® |

11,000円(税込) 初年度は年会費無料 ※Visa、Mastercard® |

22,000円(税込) |

| 2人目 以降 |

1,375円(税込) ※Visa、Mastercard® |

2,200円(税込) ※Visa、Mastercard® |

3,300円(税込) |

|

| ご利用可能枠 |

40万~80万円 ※ご契約法人単位 |

100万~300万円 ※ご契約法人単位 |

100万~500万円 ※ご契約法人単位 |

|

| 特長 |

|

|

|

|

| 最短発行 可能期間 |

3~4週間 | 3~4週間 | 3~4週間 | |

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- 経費とはどこまでを指しますか?

- 経費とは、個人事業主や法人が利益を得るために、事業に使ったお金のことを指します。経費に計上できる費用には、人件費、地代家賃、交際費、消耗品費、旅費交通費など多くの項目があります。ただし、事業と関係のない支出やプライベートの支出、所得税や法人税などの税金、未使用の消耗品の購入費、交通違反の反則金などは経費には含まれません。

詳しくは「経費に計上できる費用」をご確認ください。 - 「経費で落とす」とはどういう意味ですか?

- 経費で落とすとは、経費として計上して処理することを意味します。経費として計上すれば、経費で落とした金額の分だけ所得が減るので、負担する税金の額が抑えられます。

詳しくは「「経費で落とす」と税金の負担額が減る」をご確認ください。 - 経費の具体例は?

- 経費にはさまざまな費用が該当します。例えば、従業員への給与や賞与、店舗やオフィスの家賃、得意先などへの贈答品の代金、取得価額が10万円未満の事務用品やオフィス家具、出張の交通費や宿泊費、水道光熱費、インターネット回線使用料や通話料、WEBサイトの作成費や広告の出稿料です。そのほか、慰安旅行などの従業員の福利厚生費、個人事業税として支払った費用なども該当します。

詳しくは「経費に計上できる費用」をご確認ください。