所得控除とは?基礎控除などの種類や控除額の計算方法を解説

所得控除とは、納税者自身の生活状況に応じたさまざまな減免措置を設け、税の公平性を保つための制度です。

現在、日本においては15の所得控除が設けられています。それぞれの内容を知っておけば、自分に適用できる控除か否かを判断でき、節税効果を高めることができるでしょう。

ここでは、所得控除の種類や目的、計算方法、申告方法などと併せて、申告書の書き方や注意点、控除もれを防ぐ方法を解説します。

所得控除は所得額から一定の金額を差し引く制度

所得控除とは、納税者の生活状況に合わせて、所得額から一定の金額を差し引く制度です。

所得税や住民税は、1年間の所得に決まった税率をかけて算出します。その際、所得控除を適用すると自身の所得金額が少なくなり、結果的に納税額を少なくすることができます。

所得控除は15種類あり、納税者自身の生活状況によってそれぞれ適用されます。医療費が一定額を超えた場合に使われる医療費控除や、子供や親を養っている人に使われる扶養控除などは、所得控除の一種です。

給与所得控除と所得控除の違い

給与所得控除とは、所得税計算の基盤となる給与所得額を確定させるために、1年間の給与などの収入額に応じて差し引かれる控除です。給与所得者には、個人事業主のように収入から経費を差し引く制度がないため、給与収入に応じて「経費分」として差し引かれるのが、給与所得控除です。

給与所得控除と所得控除は、名称こそ似ていますが、その内容はまったく異なります。所得控除は、配偶者控除や扶養控除、障害者控除、生命保険料控除など、本人や家族の個人的事情によって税負担を軽減するための制度です。一方、給与所得控除は、仕事に必要なスーツの購入費や交際費などの自己負担分を経費と見なし、年収から控除することを目的としています。

所得控除の目的

所得控除の目的は、「公平」という観点から生まれています。税制度の基本原則は「公平・中立・簡素」とされていますが、所得控除はこのうちの「公平」を形にしたものといえます。

人が生活していくためには衣食住にかけるお金が必要です。また、ケガや病気になったときにかかる医療費や、将来の備えとして保険料も必要なお金といえます。そうした出費にまで課税することは適切ではない、という考えが税制度にはあります。

さらに、人はそれぞれ経済力に差があり、家族構成や生活状況が異なります。多額の税金を納めていても生活に余裕のある人もいれば、そうでない人もいるでしょう。そうした経済力の違いを無視して、一律同額の税金を課するのは、公平とはいえません。

税制度は、納税者の生活状況に合わせ、いくつもの所得控除を設け、人々の生活の負担にならないように配慮しながら、税負担の公平さを保っているのです。

所得控除を使う際の所得税額の計算方法

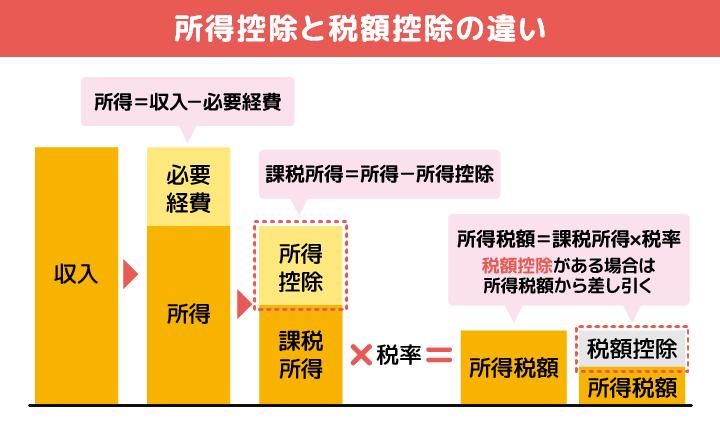

所得控除を使う際の所得税額の計算方法は、以下のような計算式となります。

所得控除を使った場合の所得税額の計算式

- 所得税額=課税所得(収入-給与所得控除−各種の所得控除)×税率

会社勤めの人の場合、会社から給与として支給されるのが収入です。課税の対象となる課税所得は、収入から経費(給与所得控除)とすべての控除を差し引いたものです。所得税額は、課税所得に一定の税率を掛けて計算します。税額控除を利用する場合は、所得税額から税額控除を差し引いてください。

所得税から控除される金額は、控除の種類によって異なります。控除額が決まっているものや、一定の計算式にもとづいて控除額を割り出すもの、控除額の上限が決まっているものなどがあります。

例えば、生命保険料控除の控除額は最高12万円までと上限が決められていますが、社会保険料控除には上限がなく、支払った保険料が全額控除されます。

所得控除と税額控除との違い

所得控除と税額控除との違いは、控除する対象です。

所得控除は、1年間の収入から一定額を差し引く、という控除です。控除後の残額が課税所得となり、税率をかけて、課税額が算出されます。一方の税額控除は、その課税額からさらに一定額を差し引くものです。税額控除は、課税額から直接差し引く控除のため、節税効果が高いといえます。

税額控除には事業者向けのものが多い傾向があるかもしれません。しかし、住宅ローン控除や配当控除など、多くの人が利用できるものもありますので、活用できそうな控除は積極的に活用を検討してはいかがでしょうか。

なお、住民税には所得控除・税額控除の両方が使われます。住民税には、所得税にはない控除があったり、名称が所得税控除と同じでも控除の条件や控除額が違ったりするため、自治体のWebサイトなどで控除の確認をしておきましょう。

所得控除の種類

所得控除は全部で15種類あり、家族構成や生活状況に応じて適用されます。それぞれの名称と内容を押さえ、自分に適用されるものがないか、ぜひチェックしてみてください。(2023年時点)

■ 所得控除の種類と対象

| 控除の名称 | 控除の対象と控除額 |

|---|---|

| 雑損控除 | 災害や盗難もしくは横領による損害のうちの、一定の要件に当てはまるもの。控除額は一定の計算式で算出される。 災害の場合、所得金額の合計額が1,000万円以下なら、「災害減免法による所得税の軽減免除」とのいずれかを選択できる。 |

| 医療費控除 | 納税者本人と、生計をともにする配偶者や親族のために支払った医療費のうち、一定額を超えた分。控除額は一定の計算式で算出される。 なお、セルフメディケーション税制との選択制。 |

| 寄附金控除 | 国や地方公共団体、特定公益増進法人などに対して支出した特定寄附金。自治体への寄附金、ふるさと納税、特定の政治献金などがある。控除額は一定の計算式で算出される。 また、税額控除を選択できる場合もある。 |

| 社会保険料控除 | 納税者本人と生計をともにする配偶者や親族のために支払った、社会保険料。上限はなく、全額が控除される。 |

| 小規模企業共済等掛金控除 | 小規模企業共済、企業型DC(確定拠出年金)及びiDeCo(個人型確定拠出年金)、心身障害者扶養共済の掛金。負担した掛金の全額が控除される。 |

| 生命保険料控除 | 契約にもとづいて支払った、生命保険料、介護保険料、個人年金保険料。控除額は一定の計算式で算出される。 |

| 地震保険料控除 | 契約にもとづいて支払った、地震保険料、旧長期損害保険料。控除額は一定の計算式で算出される。 |

| 寡婦・寡夫控除 | 夫または妻と離婚・死別した後、婚姻していない、あるいは夫または妻が生死不明の人。かつ合計所得金額が500万円以下であること。控除額は27万円。 |

| ひとり親控除 | 納税者自身に配偶者がおらず、生計をともにする子供がいて、一定の要件に当てはまる人。控除額は35万円。 |

| 障害者控除 | 納税者自身、または控除対象配偶者、扶養親族が、税法上の障害者に該当する場合。控除額は最高75万円。 扶養控除が適用されない16歳未満の親族にも適用される。 |

| 勤労学生控除 | 納税者自身が、一定の要件を満たす勤労学生である場合。控除額は27万円。 |

| 配偶者控除 | 納税者に控除対象配偶者がいる場合。控除額は最高48万円。 |

| 配偶者特別控除 | 納税者の合計所得金額が1,000万円以下で、一定の要件を満たす配偶者がいる場合。控除額は最高38万円。 |

| 扶養控除 | 納税者に控除対象扶養親族がいる場合。控除額は最高63万円。 |

| 基礎控除 | すべての納税者に適用される。控除額は最高48万円。 |

※国税庁「所得控除のあらまし」

所得控除の申告方法

所得控除を受けるためには、年末調整あるいは確定申告で申告する必要があります。一般的に、会社勤めの人は年末調整で、個人事業主の人は確定申告で、各種の所得控除を申告することになります。ただ所得控除の中には、確定申告でないと申告できないものもあるため、注意が必要です。

ここでは、それぞれの申告方法について紹介します。

会社員、パート、アルバイトは年末調整で申告する

会社員、パート、アルバイトの場合、毎月の給料から所得税と住民税が天引きされているため、年末調整で所得控除の申告をします。給料から天引きされている所得税はあくまでも暫定額のため、1年の終わりに正しい税額を計算し、過不足を調整する必要があるのです。これが年末調整です。

会社勤めの人はこの年末調整の際に、各種の所得控除を申告します。会社側は、それらの所得控除を反映した上で、あらためて正しい税額を算出し、過不足を調整します。

所得控除は納税者自身の生活状況や家族構成に関わるものが多く、会社側がそれらすべてを把握することは困難です。結婚して配偶者ができたり、子供が生まれたり、高齢の親を自分の扶養家族として迎えたりといった生活の変化があれば、それらは所得控除の対象になる可能性があります。

年末調整の時期が近づいたら、ご自身のライフスタイルの変化を振り返り、適用できる所得控除があるか確認するようにしましょう。

なお、医療費控除、雑損控除、寄附金控除は年末調整では申告できないため、会社勤めであっても確定申告を行う必要があります。

年末調整の手続き方法

年末調整の手続き方法は、会社から渡される「給与所得者の保険料控除申告書」と「給与所得者の扶養控除等(異動)申告書」に必要事項を記入して会社に提出します。

例えば、同居している子供が20歳を過ぎ、国民年金の加入者になったものの、保険料は親である自分が負担しているというケースを考えてみましょう。この場合は社会保険料控除の対象になります。

年末調整に必要な書類と、書類の書き方は下記のとおりです。

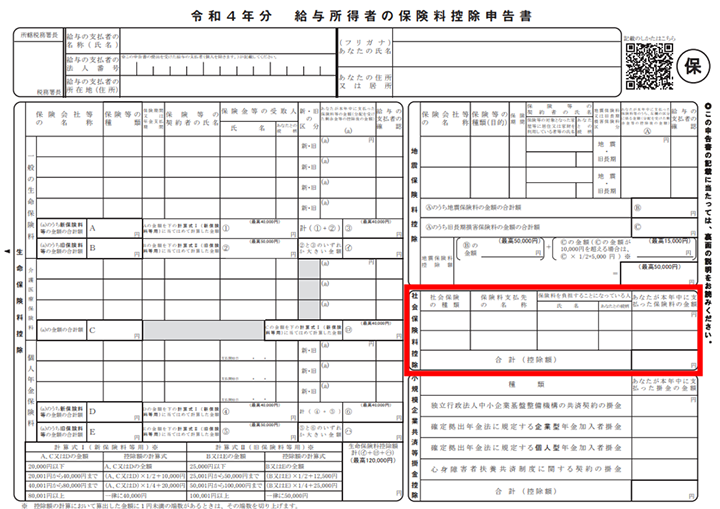

給与所得者の保険料控除申告書

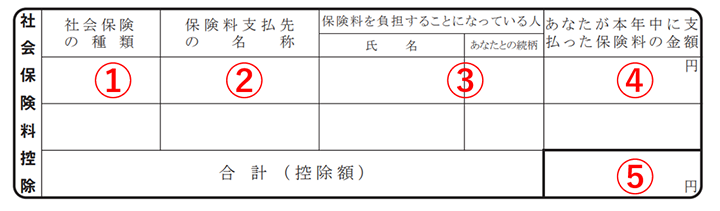

※出典:国税庁「[手続名]給与所得者の保険料控除の申告」

上表は、給与所得者の保険料控除申告書です。年末調整の時期に会社から配布されますが、昨今はオンラインで記入・申告を行う企業も増えているようです。

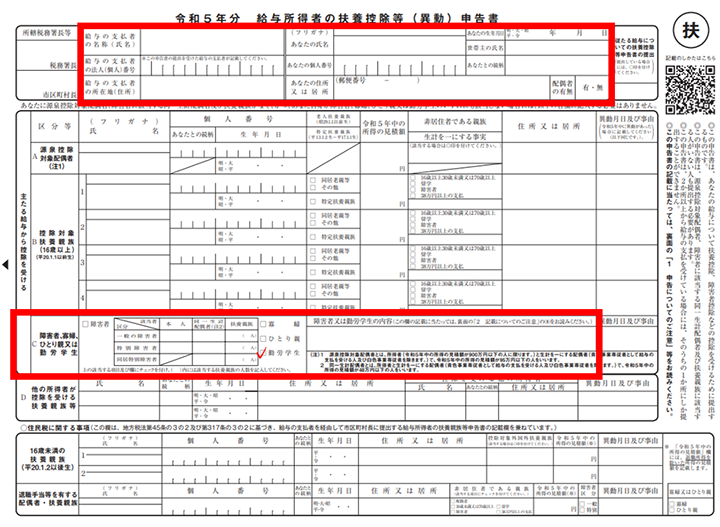

給与所得者の扶養控除等(異動)申告書

上表は、給与所得者の扶養控除等(異動)申告書です。「同居の子供が会社を退職し、一時的に自分の扶養に入った」といった場合に、扶養の異動を申告する書類です。

社会保険料(国民年金保険料)控除

上表は、給与所得者の保険料控除申告書にある社会保険料(国民年金保険料)控除の欄を拡大したものです。国民年金であれば、毎年10月下旬から11月上旬頃に、日本年金機構から社会保険料(国民年金保険料)控除証明書が郵送されてきます。下記で社会保険料控除に記入する内容を見ていきましょう。

社会保険料控除に記入する内容

- 国民年金、あるいは国民年金基金など

- 日本年金機構など保険料の支払い先

- 本来の保険料を支払うべき人と納税者との続柄

- 控除証明書等に記載されている、前年に支払った保険料

- 前年1年間に支払った保険料の額

個人事業主は確定申告で申告する

個人事業主の場合は、ほかのさまざまな控除とともに、確定申告で所得控除の申告をします。

国民年金に加入しているのであれば、毎年10月下旬から11月上旬にかけて、日本年金機構から社会保険料(国民年金保険料)控除証明書が郵送されてきます。ここでは、社会保険料の控除を申告する方法を見ていきましょう。

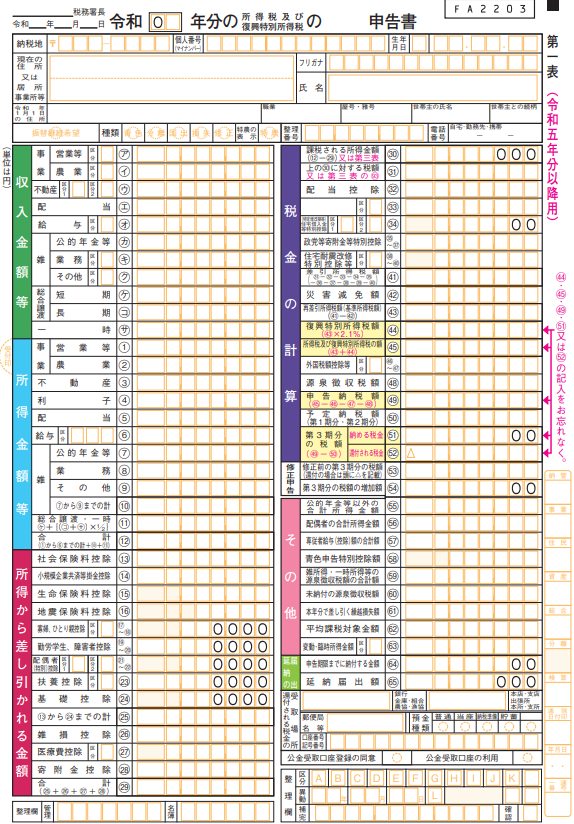

所得税及び復興特別所得税の申告書 第一表

上表は、所得税及び復興特別所得税の申告書の第一表です。確定申告では複数の書類を提出することになりますが、社会保険料控除では、申告書の「第一表」と「第二表」に記入が必要です。

第一表では「社会保険料控除13」欄に、前年1年間に支払った保険料の総額を記入します。

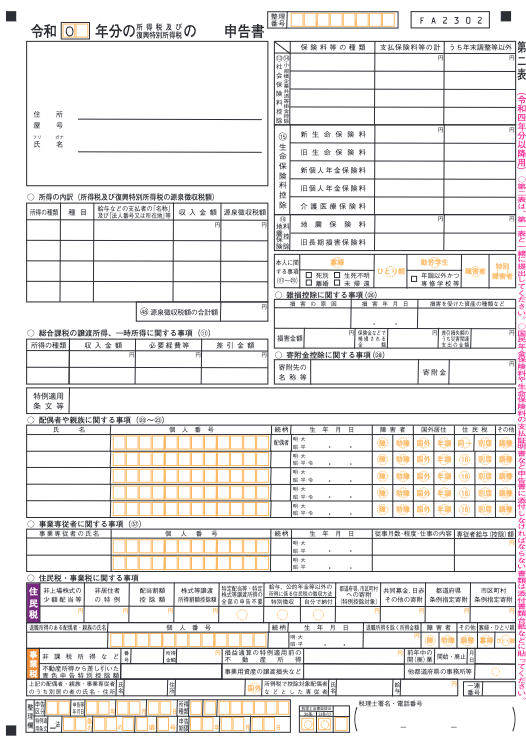

所得税及び復興特別所得税の申告書 第二表

上表は所得税及び復興特別所得税の申告書の第二表です。右上に位置する「社会保険料控除」、「小規模企業共済等掛金控除」の欄に、その内訳を記入します。

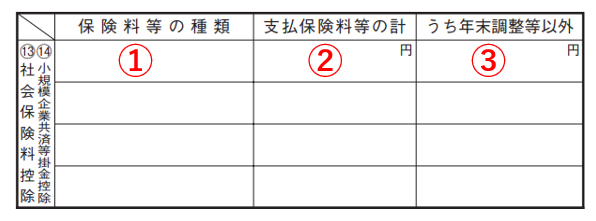

「社会保険料控除」、「小規模企業共済等掛金控除」欄

上表は所得税及び復興特別所得税の申告書の第二表にある「社会保険料控除」、「小規模企業共済等掛金控除」の欄を拡大したものです。各項目に記入する内容は下記のとおりです。

第二表の記入内容

- 国民年金、または国民年金基金など

- 1年間に支払った保険料の総額

- 年末調整を受けていない金額を記載。年末調整を受けていない会社員や個人事業主は、2の金額をそのまま転記

所得控除の申告を忘れていたら?

本来なら年末調整で処理できたはずの所得控除の申告を忘れてしまった時は、どうすればいいのでしょうか。

年末調整の書類を提出してすぐのタイミングであれば、すぐに会社の担当部署に問い合わせてみましょう。書類を税務署に提出する前であれば、再提出が間に合うかもしれません。

すでに書類が税務署に提出済みであれば、やり直しはできませんので、翌年2月16日から3月15日にかけて行われる確定申告で処理することになります。

なお、確定申告の時期を逃した場合でも還付申告は可能です。申告すべき年の翌年1月1日から5年間までの間であれば、申告できます。

家計管理を確実に行って控除漏れを防ごう

各種の所得控除は、自分から申告するのが基本です。そのため、日頃からしっかりと家計管理を行うことが重要です。通院代や薬代であれば、それらの金額をすべて記録・保管しておかないと、医療費控除を受けることができません。所得控除の漏れを防ぐには、日頃の家計管理が重要です。

そこでおすすめしたいのが、クレジットカードです。クレジットカードは利用履歴をWEB上で確認できる上に、その利用履歴は家計簿代わりにもなります。また、利用金額に応じてポイントがためられるのでお得です。

タッチ決済対応!年会費もポイント還元率もお得な三菱UFJカード

家計管理にクレジットカードを使うなら、年会費が永年無料で、ポイントがたまりやすい「三菱UFJカード」がおすすめです。三菱UFJカードは、18歳以上の学生(高校生不可)から持つことができるクレジットカードです。

三菱UFJカードは、年会費が永年無料で、タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやオーケーなどの対象店舗で三菱UFJカードを利用すると、ご利用分の最大15%相当のポイントが還元されます。

ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカードの会員なら、Uber Eats ・ Uber のサブスクリプション(定額)サービス「 Uber One 」が6カ月間無料で利用可能です。「 Uber One 」は、デリバリー(配達)サービス「 Uber Eats 」と配車サービス「 Uber 」の両方でメンバー限定特典が受けられるサービスで、通常は月額498円(税込)または年額3,998円(税込)がかかります。「 Uber One 」メンバーになると、例えば対象店舗で条件を満たせば何回でも配達手数料が0円になるほか、毎回の乗車料金が5%以上お得になります。

そのほか、「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

※現在「 Uber One 」にご登録中の方、および過去 3カ月以内に「 Uber One 」にご登録いただいたことのある方は、本プロモーションの対象外です。

※その他、「 Uber One 」6カ月無料の特典には条件があります。また、特典の適用には専用ページよりお申し込みが必要です。詳細はこちらをご確認ください。

※「 Uber One 」6カ月無料の特典は2024年8月時点のものであり、予告なく内容を変更または終了する場合があります。

三菱UFJカードの特長

- 年会費が永年無料で利用できる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- Uber One のご登録で6カ月無料で利用できる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

初めてゴールドカードを持つ人におすすめの三菱UFJカード ゴールドプレステージ

三菱UFJニコスの「三菱UFJカード ゴールドプレステージ」は、タッチ決済対応で、ポイントプログラムやグルメセレクションなどのサービスが充実しているゴールドカードです。学生を除く20歳以上の人がお申し込みいただけます。WEBサイトからのお申し込みなら、初年度の年会費が無料になるので、初めてゴールドカードを持つ方でも安心です。

三菱UFJカード ゴールドプレステージは、セブン-イレブンやオーケーなどの対象店舗で利用すると、ご利用分の最大15%のポイントが還元されるので、日常使いでお得にポイントをためられるでしょう。また、年間100万円以上利用すると、最大11,000円相当のポイントがプレゼントされます。

さらに、グルメセレクションとして、厳選された国内のレストランでコースメニューをおとな2名以上で利用する際に、1名分の料金が無料になるサービスが付帯されているので、ゴールドカードならではの特典をお楽しみいただけます。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカード ゴールドプレステージの特長

- WEBサイトからのお申し込みで初年度の年会費が無料になる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- 年間100万円以上を利用すると、11,000円相当のポイントがもらえる

- タッチ決済対応で、スピーディーに支払いができる

- 厳選された国内のレストランにておとな2名以上で利用した場合、1名分の料金が無料になる

- Uber One のご登録で6カ月無料で利用できる

※1ポイント5円相当の商品に交換の場合

おすすめのプラチナカード、三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード

「三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード」は、実用性とステータス性を兼ね備えたプラチナカードです。三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードでは、国内外の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できます。

また、空港から自宅へ配送が可能な手荷物空港宅配サービスなどのきめ細かなサービスを受けられるのは、ランクの高いプラチナカードならではといえるでしょう。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードの特長

- 24時間・365日のコンシェルジュサービスを利用できる

- 海外旅行傷害保険で最高1億円まで補償される(海外旅行障害保険の自動付帯分は最高5,000万円)

- 国内外の空港ラウンジが無料で利用できる

- 空港から自宅までの手荷物空港宅配サービスがある

- Uber One のご登録で6カ月無料で利用できる

所得控除を利用するためにも日々の家計管理を確実に

所得控除に該当するのは、プライベートに関する項目が多いため、自身で申告をする必要があります。

所得控除の申告には出費を証明する領収書やレシートが必要なため、日頃の家計管理の積み重ねが重要です。

家計管理を効率的かつ確実に行うには、支出をクレジットカード払いにし、利用明細を上手に活用することをおすすめします。日々の家計管理をスムーズに行えれば、所得控除の申告漏れを防ぐことにも役立ちますので、クレジットカードを上手に活用してみましょう。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

※1ポイント5円相当の商品に交換の場合

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- 所得控除とはなんですか?

- 所得控除とは、納税者の生活状況に合わせて、所得額から一定の金額を差し引く制度です。所得税や住民税は、1年間の所得に決まった税率をかけて算出します。その際、所得控除を適用すると自身の所得金額が少なくなり、結果的に納税額を少なくすることができます。

詳しくは「所得控除は所得額から一定の金額を差し引く制度」をご確認ください。 - 所得控除の種類は?

- 所得控除は、全部で15種類あります。いずれも生活状況や家族構成に関係するものです。まずは所得控除それぞれの項目内容を知り、自身に適用できる項目があれば、積極的に控除の申告をしてはいかがでしょうか。

詳しくは「所得控除の種類」をご確認ください。 - 所得控除の申告方法は?

- 所得控除を受けるためには、年末調整あるいは確定申告で申告する必要があります。一般的に、会社勤めの人は年末調整で、個人事業主の人は確定申告で、各種の所得控除を申告することになります。ただ所得控除の中には、確定申告でないと申告できないものもあるため、注意が必要です。

詳しくは「所得控除の申告方法」をご確認ください。