30代の平均貯金額と中央値はいくら?お金をためるポイントも解説

30代は、20代に比べると収入が増加するものの、出費も増えてなかなか貯金ができないという人もいるのではないでしょうか。また、独身者か既婚者かによっても生活費に大きな差が出てきます。どちらにしても、これから先のライフイベントに備えるためには、30代からこつこつと貯金をしていくことが大切です。

ここでは、30代の平均貯金額や30代が準備しておきたいライフイベントの費用、効率良くお金をためるポイントなどについて解説します。

30代の平均預貯金額は単身者443万円、二人以上世帯408万円

金融広報中央委員会の「家計の金融行動に関する世論調査[単身世帯調査](令和5年)」によると、一人暮らしの30代の平均預貯金額は443万円で、株式や投資信託なども含めた金融資産保有額の平均は912万円でした。また、30代の単身者のうち全体の4.9%の人は金融資産を保有していないという結果になっています。

また、二人以上世帯の場合、「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)」によると、30代の平均預貯金額は408万円で、金融資産保有額の平均は856万円でした。

20代の金融資産保有額の平均は219万円なので、30代は十分な金額を貯金している人が多いように思うかもしれません。しかし、統計データを見る上では平均値とあわせて中央値を見ることも重要です。

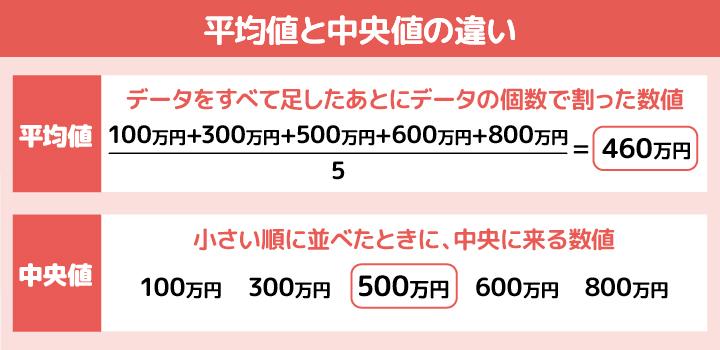

平均値と中央値の違い

平均値と中央値は、どちらも統計データの特徴を捉える点では同じですが、データの計算方法が違います。平均値はデータをすべて足した後にデータの個数で割った数値で、中央値はデータを大きい順に並べたときに、中央に来る数値のことです。

平均値は、最小や最大の数値がかけ離れた外れ値によって、統計データの真ん中から大きくずれるなど集計結果に影響が出やすくなります。そのため、自分の貯金額と比較する上では、平均値とあわせて中央値も見るのがおすすめです。

■ 平均値と中央値の違い

30代の金融資産保有額の平均値と中央値

前述の調査結果によると、30代の一人暮らしの金融資産保有額の平均が912万円なのに対し、中央値は300万円です。二人以上世帯の金融資産保有額の平均が856万円なのに対し、中央値は337万円とどちらも平均値と中央値には大きな差があります。

参考までに、30代単身者および二人以上世帯の金融資産保有額と割合は以下のとおりとなっています。

■ 30代単身者および二人以上世帯の金融資産保有額と割合

| 金融資産保有額 | 一人暮らし | 二人以上世帯 |

|---|---|---|

| 100万円未満 | 22.0% | 17.2% |

| 100万~200万円未満 | 9.3% | 13.8% |

| 200万~300万円未満 | 11.2% | 10.6% |

| 300万~400万円未満 | 9.3% | 7.8% |

| 400万~500万円未満 | 6.1% | 6.3% |

| 500万~700万円未満 | 8.4% | 9.3% |

| 700万~1,000万円未満 | 5.1% | 7.3% |

| 1,000万~1,500万円未満 | 11.2% | 8.8% |

| 1,500万~2,000万円未満 | 2.8% | 3.0% |

| 2,000万~3,000万円未満 | 4.7% | 3.7% |

| 3,000万円以上 | 6.1% | 5.6% |

※金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和5年)」

※金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)」

貯金額は年収によって差がつきやすい

毎月の貯金額の目安は、収入の1〜2割程度といわれているとおり、貯金額は年収によっても差がつきやすいものです。単身者と二人以上世帯の貯金額平均値と中央値は以下のとおりです。

なお、単身者の無収入の平均値は、外れ値によって数値が高くなっているのでご注意ください。

■ 30代の年収別貯金額の平均値と中央値

| 年収 | 単身者 | 二人以上世帯 | ||

|---|---|---|---|---|

| 貯金額の平均値 | 貯金額の中央値 | 貯金額の平均値 | 貯金額の中央値 | |

| 無収入 | 13万円 | 0円 | 44万円 | 0円 |

| 300万円未満 | 326万円 | 14万円 | 139万円 | 1万円 |

| 300万~500万円未満 | 523万円 | 200万円 | 304万円 | 100万円 |

| 500万~750万円未満 | 1,468万円 | 575万円 | 556万円 | 200万円 |

| 750万~1,000万円未満 | 2,920万円 | 2,635万円 | 804万円 | 400万円 |

| 1,000万~1,200万円未満 | 0 | 0 | 1,979万円 | 800万円 |

| 1,200万円以上 | 3,400万円 | 3,400万円 | 2,387万円 | 1,200万円 |

※金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査](令和5年)」

※金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)」

一部外れ値の影響はありますが、年収が上がるごとに貯金額は増加傾向になっています。収入が増えると、生活にかける費用も大きくなりがちですが、それでも確実に貯金をしている人も多いことがわかります。

30代が準備しておきたい、ライフイベントの費用

30代はさまざまなライフイベントでまとまったお金が必要な年代ともいえます。あらかじめライフイベントにかかる費用を知っておくことで、どれくらい貯金が必要なのかを知るきっかけになります。

ここでは、主なライフイベントにかかる費用の目安を見ていきましょう。

なお、収入が途絶えても、しばらく生活していけるよう、少なくとも3カ月~6カ月分の生活費を蓄えておくことも必要です。

■ 主なライフイベントの費用の平均

| ライフイベント | 費用(平均) | 説明 |

|---|---|---|

| 結婚 | 327万1,000円 | 2022年4月~2023年3月に挙式・披露宴、ウェディングパーティーを実施した人の平均額。新型コロナウイルス感染症の影響による減少から回復傾向で、前年より23万3,000円増加。 |

| 出産 | 46万2,902円 | 2021年度の公的病院、私的病院、診療所を含む入院・分娩など出産費用全体の平均額。 |

| 住宅購入 |

建売住宅:3,719万円 マンション:4,848万円 |

住宅費用は地域によって差が開きやすく、首都圏は高額になりやすい。また、中古の場合、建売住宅が2,704万円、マンションが3,157万円。 |

| 教育費用 |

高校まですべて公立:574万4,201円 高校まですべて私立:1,838万4,502円 |

幼稚園から高校までの学習費総額。 |

| 老後資金 | 1,300万~2,000万円 | 夫65歳以上、妻60歳以上の夫婦のみの無職で毎月5万円が不足する場合、20年で約1,300万円、30年で約2,000万円が不足するというモデルケース。生活費によって必要な老後資金は変動する。 |

結婚:リクルートブライダル総研「ゼクシィ結婚トレンド調査2023調べ」(2023年)

※出産:厚生労働省「出産育児一時金について」(2022年)

※住宅購入:住宅金融支援機構「2022年度 フラット35利用者調査」(2023年)

※教育費用:文部科学省「令和3年度子供の学習費調査」(2019年)

※老後資金:金融庁「金融審議会 市場ワーキング・グループ報告書」(2019年)

効率良くお金をためるポイント

ライフイベントの支払いでは、ローンを組んだり、分割払いを利用したりもできますが、いざというときに貯金があるとやはり安心です。貯金は毎月こつこつと続けていくことが大きな効果につながります。しっかりと貯金をしていくために、効率良くお金をためる4つのポイントを見ていきましょう。

家計を管理して出費を抑える

効率良く貯金するには、まず家計状況を把握することが重要です。毎月の収入と支出を家計簿につけて管理することで、節約できる費用項目を見つけられたり、使いすぎを防ぐように意識できたりします。

先取り貯金をする

生活費が余ったら貯金にまわすという方法だと、なかなかお金はたまりません。給与が振り込まれたら、まず貯金額を預金口座に移し、残りの金額で生活する「先取り貯金」が効率良くお金をためる上ではおすすめです。先取り貯金の預け先は、すぐに引き出せない定期預金をはじめ、給与から自動で天引きされる財形貯蓄制度などを利用するといいでしょう。

固定費を見直す

固定費とは、携帯電話料金や光熱費などの毎月かかる費用のことです。固定費を抑えることができれば、長い目で見ると大きな節約につながります。例えば、料金プランの低いものに変更したり、あまり使っていないサブスクリプションサービスを解約したりするといいでしょう。

ATMの利用を少なくする

ATMの利用を減らすことも効率良く貯金をするために役立ちます。手持ちのお金がなくなったらATMで引き落とすようにしていると、ATMの利用手数料がかさんでしまうことがあります。家計管理をきちんと行って、ATMの利用回数を減らすことで、無計画な出費や使いすぎを防ぐことが可能です。

30代におすすめ!NISAやiDeCoで投資する

30代になって、毎月こつこつ老後にむけて効率良くお金をためていきたい場合は、少額投資非課税制度のNISAのつみたて投資枠や、私的年金制度のiDeCo(個人型確定拠出年金)を活用する方法もあります。投資は元本割れのリスクを伴うので、リスクを理解した上で活用できるよう詳しく見ていきましょう。

NISA

NISAは、投資によって得られた運用益が非課税になる制度で、2024年1月以降は、非課税期間が無期限になっています。NISAの年間投資上限額は、つみたて投資枠が120万円、成長投資枠が240万円となっており、つみたて投資枠と成長投資枠の併用も可能です。そのため、両方を組み合わせると1人あたり生涯最大1,800万円まで非課税で投資が可能になります。証券会社によっては最小100円から投資ができ、一度設定しておけば、自動で積立ができるので手間がかかりません。

iDeCo(個人型確定拠出年金)

iDeCoは、定期預金や保険商品、投資信託などの運用商品を自分で選んで、掛金を運用していく、私的年金制度です。60歳になるまで掛金を運用し、60歳以降に老齢給付金として受け取ることができます。

ただし、60歳まで資産を引き出すことはできないため、注意が必要です。

貯金をするにはクレジットカードの活用がおすすめ

効率良く貯金するには、クレジットカードの活用がおすすめです。クレジットカードを活用すると、いつ、どこで、いくら使ったかがWEB明細で確認できるので家計簿をつける手間を省くことができ、家計管理が手軽になります。また、スマートフォンで定期的にWEB明細を確認することで、使いすぎも防げるでしょう。

クレジットカードならATMで現金を引き出す必要もなく、ATMの利用手数料もかかりません。さらに、クレジットカードの大きなメリットとして、ご利用金額に応じてポイントがたまることが挙げられます。

たまったポイントを家電などのアイテムと交換したり、他社ポイントやマイルに移行したりして、上手にポイ活ができれば節約につながります。

30代におすすめのクレジットカード2種

効率良く貯金するには、日常で使いやすく、お得なクレジットカードを選ぶことも重要です。ここでは、30代におすすめのクレジットカード2種をご紹介します。

タッチ決済対応!年会費もポイント還元率もお得な三菱UFJカード

- (*1)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

- (*2)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

- (*2)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくは遷移先をご確認ください。

これから新たにカードを作るなら、年会費が永年無料で、ポイントがたまりやすい「三菱UFJカード」がおすすめです。三菱UFJカードは、18歳以上の学生(高校生を除く)(*)から持つことができるクレジットカードです。高校卒業年度の10月1日以降のお申し込み、かつ卒業後の進路が決まっている場合は学生用のクレジットカードをお申し込みいただけます。

三菱UFJカードは、年会費が永年無料でタッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン‐イレブンやオーケーなどの対象店舗(*1)で三菱UFJカードを利用すると、ご利用分の最大20%(*2)相当のポイントが還元されます。

ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

そのほか、「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

三菱UFJカードの特長

- 年会費が永年無料で利用できる

- 対象店舗(*1)のご利用分が最大20%(*2)ポイント還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

- (*1)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

- (*2)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

- (*2)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

初めてゴールドカードを持つ人におすすめの三菱UFJカード ゴールドプレステージ

- (*1)Web入会のみ年会費初年度無料、通常年会費11,000円(税込)

- (*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

- (*3)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

- (*3)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくは遷移先をご確認ください。

三菱UFJニコスの「三菱UFJカード ゴールドプレステージ」は、タッチ決済対応で、ポイントプログラムやグルメセレクションなどのサービスが充実しているゴールドカードです。学生を除く20歳以上の人がお申し込みいただけます。WEBサイトからのお申し込みなら、初年度の年会費が無料になるので、初めてゴールドカードを持つ方でも安心です。

三菱UFJカード ゴールドプレステージは、セブン‐イレブンやオーケーなどの対象店舗(*1)で利用すると、ご利用分の最大20%(*2)のポイントが還元されるので、日常使いでお得にポイントをためられるでしょう。また、年間100万円以上利用すると、最大1万1,000円相当のポイントがプレゼントされます。

さらに、グルメセレクションとして、厳選された国内のレストランでコースメニューをおとな2名以上で利用する際に、1名分の料金が無料になるサービスが付帯されているので、ゴールドカードならではの特典をお楽しみいただけます。対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

三菱UFJカード ゴールドプレステージの特長

- WEBサイトからのお申し込みで初年度の年会費が無料になる

- 対象店舗(*1)のご利用分が最大20%(*2)ポイント還元される

- 年間100万円以上を利用すると、1万1,000円相当のポイントがもらえる

- タッチ決済対応で、スピーディーに支払いができる

- 厳選された国内のレストランにて大人2名以上で利用した場合、1名分の料金が無料になる

- (*1)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

- (*2)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

- (*2)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

クレジットカードを活用して上手に貯金しよう

30代はこれからのライフイベントに向けて、しっかりお金をためて備えておきたい年代です。効率良く貯金するにはクレジットカードの活用がおすすめです。家計管理が手軽にできたり、たまったポイントを家電などのアイテムに交換して節約できたりするなど、たくさんのメリットがあります。クレジットカードを上手に活用してしっかりと貯金をしていきましょう。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 永年無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 永年無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。くわしくはこちら。

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- 30代の平均貯金額はいくら?

- 30代の平均貯金額は独身者か既婚者かでも違いがあります。金融広報中央委員会の「家計の金融行動に関する世論調査[単身世帯調査](令和5年)」によると、一人暮らしの30代の平均預貯金額は443万円で、株式や投資信託なども含めた金融資産保有額の平均は912万円でした。二人以上世帯の場合、「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)」によると、30代の平均預貯金額は408万円で、金融資産保有額の平均は856万円です。

詳しくは「30代の平均預貯金額は単身者443万円、二人以上世帯408万円」をご確認ください。 - 30代はどれくらい貯金したらいい?

-

一般的に収入の1~2割程度を毎月貯金するといいといわれていますが、人によって貯金額の目安は異なります。特に30代は結婚、出産、子どもの教育費、住居の購入などまとまったお金が必要なライフイベントがある年代ともいえます。どれくらいかかるのかをチェックして、貯金額の目安を決めるのもおすすめです。

詳しくは「30代が準備しておきたい、ライフイベントの費用」をご確認ください。 - 効率良くお金をためるには?

- 効率良くお金をためるには、家計状況を把握して、節約できる項目の洗い出しや固定費を見直すことが大切です。また、先取り貯金を行ったり、NISAやiDeCoで資産運用したりすることも効率良くお金をためることにつながります。無計画な使いすぎを防ぐためには、クレジットカードを活用して、ATMの利用回数を減らすことも効果的です。

詳しくは「効率良くお金をためるポイント」をご確認ください。