クレジットカードの年会費とは?無料・有料の違いとメリットを解説

クレジットカードには、年会費がかかるものとかからないものがあります。空港の専用ラウンジを無料で利用できたり、有名ホテルやレストランを優待価格で利用できたり、付帯サービスが充実したゴールドカードやプラチナカードの年会費は、数千円以上になるのが一般的です。一方、一般カードと呼ばれるクレジットカードの中には、年会費無料のものも多くあります。

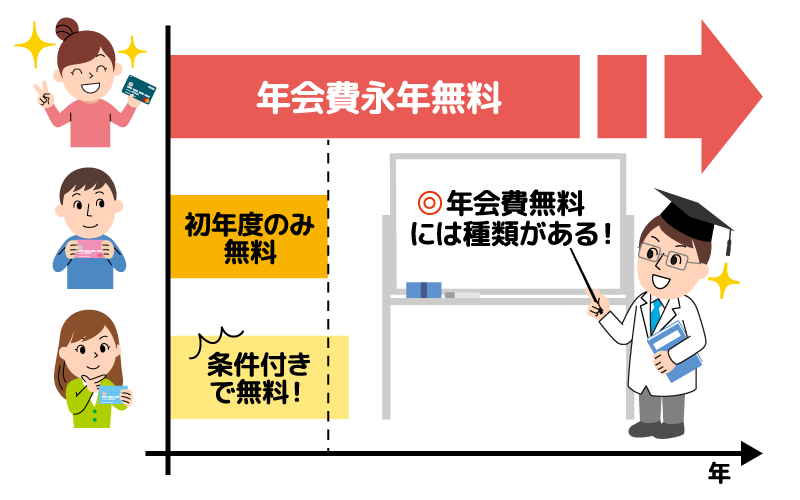

ただし、年会費無料といっても、年会費が「永年無料」であったり「初年度のみ無料」であったり、「条件付きで無料」など、種類はさまざまです。

ここでは、年会費無料のクレジットカードの種類やメリットのほか、注意点についてご紹介します。

クレジットカードの年会費とは?

クレジットカードの年会費とは、年に一度、カード会社に支払うもので、その金額はクレジットカードによって異なります。この年会費はクレジットカードの利用料のような意味を持っています。

また、多くのクレジットカードには旅行傷害保険や盗難保険といったサービスが付帯しています。通常の保険であれば、保険料を支払わなくては、その保険を利用することができません。クレジットカードの年会費には、こうしたサービスを利用するための費用も含まれているのです。

クレジットカードは基本的に、一般カード、ゴールドカード、プラチナカードの順に、カードのランクが高くなっていきます。クレジットカードの年会費もカードのランクが上がるにつれて高くなります。しかし、その分、付帯サービスが充実したり、各種保険サービスの補償金額が高くなったりするのです。

年会費無料のクレジットカードの種類

年会費無料のクレジットカードには、「年会費が永年無料のカード」や「初年度のみ無料で、翌年度以降は年会費が発生するカード」のほか、「条件を満たすことで年会費が無料となるカード」があります。ひとつずつ見ていきましょう。

年会費が永年無料のクレジットカード

年会費が永年無料のクレジットカードは、特別な条件を満たす必要がなく、申し込めば永年無料で使うことができます。

初年度のみ年会費無料のクレジットカード

クレジットカードによっては、初年度のみ無料で2年目以降は年会費が必要というものもあります。

条件付きで年会費が無料

年間の利用額が一定以上になったり、カード会社が提供するサービスに登録したりすることで、年会費が無料となるクレジットカードもあります。

年会費無料のクレジットカードと年会費有料のクレジットカードの違い

クレジットカードの中には、年会費無料のカードと年会費有料のカードがありますが、クレジットカードの機能自体に違いはありません。

クレジットカードの年会費の有無は、主に付帯サービスに影響し、付帯サービスが充実しているのは年会費有料のクレジットカードです。

続いては、年会費無料のクレジットカードと年会費有料のカードは、それぞれどのような人が適しているのか、具体的に見ていきましょう。

年会費無料のクレジットカードが適している人

クレジットカードの年会費は、1年分の使用料を一回で支払うものです。そのため、クレジットカードを利用しなくても、年会費の支払いが発生します。

クレジットカードの特典や付帯サービスを利用する機会がないという人は、年会費無料のクレジットカードの方が向いているでしょう。

年会費有料のクレジットカードが適している人

クレジットカードを頻繁に利用する、または、付帯サービスを利用する機会が多いという場合は、年会有料のクレジットカードがおすすめです。

例えば、出張や旅行に出かける頻度が多い場合、毎回、旅行傷害保険に加入するのは手間がかかりますし、費用もかさみます。年会費有料で旅行傷害保険の補償が手厚いクレジットカードを持っていれば、出かけるたびに旅行傷害保険に加入する必要はなくなりますし、追加で費用をかける必要もありません。

ほかにも、年会費有料のクレジットカードには年会費無料のカードにはない付帯サービスがあります。もし、そうしたサービスの中に、普段から有料で利用しているサービスがあれば、むしろ、お得にサービスを受けられることになるでしょう。

払った年会費がまかなえるサービスがついていれば年会費有料のクレジットカードを選ぶ価値があります。

クレジットカードの年会費は、クレジットカードによって異なり「年会費無料」と「年会費有料」に分けられます。

年会費無料のカードは、新社会人や学生など若年層の人に向いています。年会費は、カードを利用してもしなくても払わなければいけないものです。新社会人や20代といった、比較的収入が少ない世代は、年会費無料のカードは必須といえるでしょう。年会費無料のカードでも、お得なポイントが付与されるカードもあるので十分利用できるはずです。

一方、年会費有料のカード、例えばゴールドカードやプラチナカードといったステータスカードは、一般的に中高年齢層で、ある程度収入が高く、社会的地位があり、クレジットカードにステータスを求めている人に向いています。このようなステータスカードの中には、年会費が1万円以上するものがありますが、世界の多くの空港ラウンジが利用できる「プライオリティ・パス」が付帯されている、あるいは1名分のレストランの食事代が無料になるサービスがあるなど、年会費がまかなえるだけの特典がついているものもあるので選ぶ価値はありそうです。

年会費無料のクレジットカードのメリット

年会費が無料のクレジットカードであっても、維持費やポイントの面などで、さまざまなメリットがあります。

続いては、年会費無料のクレジットカードを持つメリットを見ていきましょう。

年会費がかからないから初めてでも手軽に作れる

年会費無料のクレジットカードであれば、お金をかけずにクレジットカードを作ることができます。初めてクレジットカードを作る、クレジットカードは欲しいけどお金はかけたくない、という場合には年会費無料のクレジットカードなら手軽に作ることが可能です。

年会費無料であっても、多くのクレジットカードはポイントプログラムがありますし、旅行傷害保険も付帯しているカードも少なくありませんから、クレジットカードならではのサービスを受けることができるでしょう。

基本機能は年会費有料のクレジットカードと変わらない

年会費無料のクレジットカードであっても、基本的な機能は年会費有料のクレジットカードと変わりはありません。

年会費無料のカードでも、VisaやMastercard®といった国際ブランドと提携していますし、ポイントプログラムも利用可能です。

ただし、国際ブランドはカード会社によって異なり、年会費無料のカードの場合は、国際ブランドが選べない場合があります。また、ポイントプログラムはポイント還元率が年会費の有無によって異なる場合もあります。

セキュリティも年会費の有無による差はない

近年では、各カード会社はクレジットカードの不正利用に対して監視を強化したり、クレジットカードの情報をカードの裏面に記載して分かりにくくしたりするなど、クレジットカードを安心かつ安全に利用できるように、さまざまな施策を行っています。

このようなカード会社によるクレジットカードのセキュリティ対策も、年会費の有無による差はなく、全てのクレジットカードに対して行われています。

ポイント還元が受けられるから、ポイ活ができる

年会費無料のクレジットカードでも、クレジットカード決済をすることでポイント還元を受けることができます。年会費が無料で、その上ポイントが得られるのは、大きな魅力といえるでしょう。

ためたポイントは、家電などのアイテムと交換する、他社のポイントやマイルに移行する、クレジットカードの支払いに充当する、ためたポイントでお買い物ができるなど、クレジットカードによって、さまざまな利用方法があります。

このようにポイントをためて活用することをポイ活といいます。クレジットカードの年会費の有無に関係なくポイントをためられますので、年会費無料のクレジットカードでもポイ活することが可能です。

旅行傷害保険や優待特典が付帯されている

年会費無料のカードの中には、旅行傷害保険のサービスが付帯され、旅行中のケガや病気の治療費、カメラなどの携行品の破損・盗難など、幅広く補償してくれるものがあります。

さらには、特定の店舗で利用するとポイント還元率が高くなったり、割引特典があったりするクレジットカードもあります。

年会費無料であっても、さまざまな付帯サービスを利用できますから、自分が保有しているクレジットカードの特典にはどのようなものがあるのかチェックしてみてください。また、これからクレジットカードを作る場合には、クレジットカードの特典や付帯サービスをしっかり確認して、お得に使えるクレジットカードを選びましょう。

年会費無料のクレジットカードでもメインカードとして十分に役立ちます

年会費無料のクレジットカードは、多くの人に利用されています。メリットは、年会費というコストをかけずにクレジットカードを利用できることです。一般的なカードの年会費は1,500円程度が相場です。少し豪華なランチ代ぐらいでしょう。クレジットカードを利用しなくてもこの金額がかかってしまいます。

最近では、年会費無料でも還元率1%があるものや旅行傷害保険などが付帯サービスとしてついているものもあるので、多くの人にとって年会費無料のカードがメインカードとして十分役立つはずです。さらに、特定のコンビニで1%以上の高還元率でポイントが獲得できるものや最高2,000万円の海外旅行傷害保険がついているもの、また、銀行のキャッシュカードや電子マネーが一体となったものなど、より利用者のライフスタイルに沿ったクレジットカードも出ているので、選ぶのが楽しくなるでしょう。

年会費無料のクレジットカードを作る際の注意点

続いては、年会費無料のクレジットカードを作る際に、覚えておきたい注意点をご紹介します。

年会費が有料のクレジットカードに切り替わることがある

学生向けのクレジットカードには、年会費無料となっているものが多くありますが、カードによって在学中は無料で、卒業したら年会費が発生する場合があります。学生で、年会費無料のクレジットカードを作りたい人は、卒業したら年会費はどうなるのかを確認しておきましょう。

ほかにも、30歳を迎えた後の最初のクレジットカードの有効期限到来時に、自動的にワンランク上のカードに切り替わり、年会費が発生するというケースもあります。

条件を達成することで年会費が無料になるクレジットカードがある

年会費が有料のクレジットカードでも、特定の条件を達成すれば年会費が無料になるカードもあります。その条件とは、例えば、年に1回以上クレジットカードを利用すれば翌年の年会費が無料になるというような比較的ハードルの低いものです。

また、ゴールドカードでも同様に、条件付きで年会費が無料になるクレジットカードがあります。ゴールドカードの場合は、1年間のクレジットカードの利用合計額が一定の金額を超えれば年会費無料というような条件のカードが多いようです。

家族カード・ETCカードは年会費や発行手数料がかかる場合がある

年会費無料のカードによっては、家族カードやETCカードを追加発行する場合、年会費や発行手数料がかかることがあります。年会費無料のクレジットカードを作る際に、家族カードやETCカードを別途発行する場合は、手数料や年会費について確認しておきましょう。

年会費無料のクレジットカードの選び方

クレジットカードを選ぶ際には、そのクレジットカードを使う目的や自分のライフスタイルにあっているかどうかが重要です。一般的に、クレジットカードの年会費と付帯サービスは比例しており、付帯サービスが充実しているほど年会費は高くなっていきます。

ですから、クレジットカードの付帯サービスが充実していなくても良いという人は、年会費が家計の負担にならない、年会費無料のクレジットカードがおすすめです。

例えば、よく行く店舗がある人は、その店舗で利用するとポイント還元率が高くなるクレジットカードを選ぶのもひとつの方法です。また、クレジットカードによってたまったポイントの使い方も異なります。いろいろなクレジットカードを比較して、自分のライフスタイルにあっているクレジットカードを選ぶといいでしょう。

ポイント還元率が高く、ポイントの使い勝手の良いカードを選ぶ

クレジットカードを選ぶ際には、まずはポイントの還元率に注目してみましょう。一般的に、年会費無料のクレジットカードのポイント還元率は0.5%であることが多いようですが、特定の店舗での利用では還元率が高くなるカードも少なくありません。

また、ネットショップを利用する際に、特定のWEBサイトを経由することでポイント還元率が高くなるクレジットカードもあります。

ポイント還元率が高ければ、ポイントをためやすくなります。たまったポイントを上手に利用することでお得にポイ活ができるでしょう。

ライフスタイル合った優待特典や保険などが付帯しているカードを選ぶ

もし、よく行く店舗での利用でポイント還元率が高くなるクレジットカードがあれば、効率良くポイントをためることができます。しかし、旅行にはあまり行かないという人が、旅行傷害保険の充実したクレジットカードを持っていても付帯サービスを活用することはできません。

クレジットカードを選ぶときは、このように、ライフスタイルに合った特典や保険などを付帯しているカードを選ぶことが大切です。

タッチ決済などの機能が充実したカードを選ぶ

近年はキャッシュレスが浸透し、タッチ決済やApple Pay(※)に対応したクレジットカードが増えてきています。タッチ決済は、決済時に暗証番号の入力が必要なくスムーズに支払いができる便利な機能です。また、タッチ決済は、クレジットカードを店員に渡す必要がなくなるため、衛生面や安全面で優れているといえるでしょう。

キャッシュレスは、今後ますます浸透していくと考えられますから、クレジットカードを選ぶ際には、タッチ決済などの機能が充実したカードを選ぶことをおすすめします。

※日本国内でApple Payを利用するには、iPhone 8以降または Apple Watch Series 3 以降が必要です。日本国内で購入した iPhone 7、iPhone 7 Plusまたは Apple Watch Series 2 も利用できます。詳しくはAppleの公式サイトをご確認ください。

年会費無料のクレジットカードでもメインカードとして十分に役立ちます

年会費無料のクレジットカードを選ぶ際、チェックすべき点のひとつがポイント還元率です。最初に、どこで利用しても、1%以上の還元率があるものを複数ピックアップしましょう。

次に、自分の生活スタイルを振り返り、自分がよくお買い物するお店でポイントが上乗せされるカードがあれば、そのカードを選んでみてはどうでしょうか。あるいは、よく利用するネット通販で得するカードがあればそれを選ぶという選択肢もあります。つまり、自分がよくお金を使っているところで得するカードを選ぶことが大切です。

趣味が旅行という人は、旅行傷害保険が付帯されているカードを選ぶといいでしょう。中には遊園地やホテルなどで得するクレジットカードもあります。何で得したいのか、自分で優先順位を決めると自然と選ぶカードが決まってきそうです。

すでにクレジットカードを持っている人が、気になるのは2枚目、3枚目のカード選びではないでしょうか。まず、考えたいのは、1枚目とは異なる国際ブランドのクレジットカードです。例えば、1枚目がVisaなら、2枚目はMastercard®のクレジットカードにするなど、異なる国際ブランドのカードを選ぶことをおすすめします。複数の国際ブランドのクレジットカードを持っていることによって、利用できるお店やサービスの幅も広がります。

そして、カード自体にトラブルがあったときでも安心です。ただし、複数のクレジットカードを併用する場合、1カ月で幾ら使ったのか、というような支出の管理が1枚のときよりは複雑になるので注意が必要です。

年会費が無料の三菱UFJカードがおすすめ

三菱UFJカードは、年会費が永年無料で、タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやオーケーなどの対象店舗で三菱UFJカードを利用すると、ご利用分の最大15%相当のポイントが還元されます。

ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカードの会員なら、Uber Eats ・ Uber のサブスクリプション(定額)サービス「 Uber One 」が6カ月間無料で利用可能です。「 Uber One 」は、デリバリー(配達)サービス「 Uber Eats 」と配車サービス「 Uber 」の両方でメンバー限定特典が受けられるサービスで、通常は月額498円(税込)または年額3,998円(税込)がかかります。「 Uber One 」メンバーになると、例えば対象店舗で条件を満たせば何回でも配達手数料が0円になるほか、毎回の乗車料金が5%以上お得になります。

そのほか、「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

※現在「 Uber One 」にご登録中の方、および過去 3カ月以内に「 Uber One 」にご登録いただいたことのある方は、本プロモーションの対象外です。

※その他、「 Uber One 」6カ月無料の特典には条件があります。また、特典の適用には専用ページよりお申し込みが必要です。詳細はこちらをご確認ください。

※「 Uber One 」6カ月無料の特典は2024年8月時点のものであり、予告なく内容を変更または終了する場合があります。

三菱UFJカードの特長

- 年会費が永年無料で利用できる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- Uber One のご登録で6カ月無料で利用できる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

家族カードも年会費が無料

三菱UFJカードは、家族カードも年会費が永年無料です。また、本人会員と同様にポイントをためることができたり、海外旅行傷害保険を受けたりすることができます。

本人会員の配偶者・親・子供(学生を除く18歳以上)であれば、年会費無料の家族カードを持つことが可能です。ただし、本人会員が学生の場合は、家族カードの発行はできないのでご注意ください。

自分にあったカードをセレクトしよう

年会費無料と聞くと、「サービスが不十分なのでは?」と思う人もいるかもしれません。しかし、年会費が無料であっても、充実したサービスを備えたクレジットカードがあります。

最初の一枚は、コストの負担がない年会費無料のカードを選んでみてはいかがでしょうか?

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

※1ポイント5円相当の商品に交換の場合

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

専門家プロフィール

- クレジットカードの年会費とは?

- クレジットカードの年会費とは、年に1度、カード会社に支払うもので、クレジットカードの使用料のような意味合いを持っています。また、多くのクレジットカードには旅行傷害保険や盗難保険といった付帯サービスがあります。年会費は、こうしたサービスを利用するための費用も含まれているのです。なお、年会費の金額はカード会社やクレジットカードのステータスによって異なります。

詳しくは「クレジットカードの年会費とは?」をご確認ください。 - 年会費無料のクレジットカードを作るメリットとは?

- 年会費無料のクレジットカードは、カードを保有する上で年会費の負担がないことです。また、年会費無料であっても、クレジットカード決済をすることでポイント還元を受けることができたり、旅行傷害保険が付帯されていたりします。

詳しくは「年会費無料のクレジットカードのメリット」をご確認ください。 - 年会費無料のクレジットカードの種類とは?

- 年会費無料のクレジットカードには「年会費が永年無料」のもののほか、初年度のみ無料で2年目以降は年会費が必要となる「初年度のみ年会費無料」、クレジットカードの利用が1回以上ある、または年間の利用額が一定以上になるなどの条件付きで無料となる「条件付きで年会費が無料」があります。

詳しくは「年会費無料のクレジットカードの種類」をご確認ください。

※記事内でご紹介しましたクレジットカードの情報は2023年2月現在のものとなります。