専業主婦(夫)もクレジットカードを作れる?審査基準や選び方を解説

日々、家庭のお買い物を担う専業主婦(夫)が、クレジットカードを持つメリットは少なくありません。

ここでは、専業主婦(夫)がクレジットカードを持つメリットや魅力をまとめました。また、専業主婦(夫)で定期的な収入がなくクレジットカードを持てるのか不安な人に向け、クレジットカードを持つための選び方と注意点についても解説します。

専業主婦(夫)でもクレジットカードは作れる

クレジットカードは、後払いでお買い物ができる便利なカードです。その特性から、クレジットカードを作るには、支払能力があることが求められますが、収入がない専業主婦(夫)でも、クレジットカードを作ることはできます。

では、専業主婦(夫)がクレジットカードを作ることができる条件、利用できるケースを見ていきましょう。

クレジットカードの審査基準は「配偶者の収入」や「信用情報」

先述したように、クレジットカードを作るには、安定した収入があることが審査基準です。しかし、専業主婦(夫)の場合、配偶者の収入や信用情報が審査基準を満たせばクレジットカードを作ることができます。信用情報とは、クレジットヒストリーとも呼ばれる情報のことで、過去のクレジットカードやローンの利用や返済状況、携帯電話端末の分割払いの支払履歴といった個人のクレジットに関する情報のことで、信用情報機関に登録されています。

専業主婦(夫)になる前に作ったクレジットカードは利用可能

専業主婦(夫)の人の中には、結婚前にクレジットカードを作った人も多いでしょう。結婚して専業主婦(夫)になっても、そのカードを引き続き利用することができます。

ただし、結婚して姓や住所が変わったら名義変更や住所変更をしなければなりません。名義変更しないままクレジットカードを利用していると不正利用を疑われる可能性があります。銀行口座の名義を変更していた場合には、クレジットカードと銀行口座の名義が違うという理由で引き落としができず、支払遅延となってしまうことも考えられます。また、住所変更をしないと、クレジットカードの更新時期に、新しいカードが手元に届かないといったトラブルにもなりかねません。

なお、結婚して専業主婦(夫)となった場合、クレジットカードの更新のタイミングでご利用可能枠(ご利用限度額)が低くなることも予想されますから、利用の際にはご利用可能枠を再確認することが大切です。

「家族カード」を発行する選択肢もある

多くのクレジットカードには、「家族カード」があります。家族カードとはクレジットカードを保有している本人会員の家族が持つことのできるクレジットカードのことです。

家族カードは本人会員と同じステータスのカードのため、本人会員のカードと同様の付帯サービスを受けることができます。ほかにも、本人会員の利用と同様のポイント還元率でポイントをためられるなど、さまざまなメリットがあります。

ただし、家族カードは、基本的に家族カード単独のご利用可能枠が設けられていません。本人会員のご利用可能枠が、家族カードも含めて利用できる限度の金額となっています。

また、利用した代金の引き落としも本人会員のクレジットカードの口座からとなります。そのため、家族カードのご利用代金も本人会員のご利用代金明細書に記載されます。

専業主婦(夫)がクレジットカードを持つメリット

専業主婦(夫)は、食料品や日用品のお買い物が日課のひとつという人も多いでしょう。実は、そのように毎日お買い物をする人こそ、クレジットカードを持つメリットがたくさんあるのです。

そこで、家計をやりくりする専業主婦(夫)ならではの、クレジットカードを持つメリットをご紹介します。

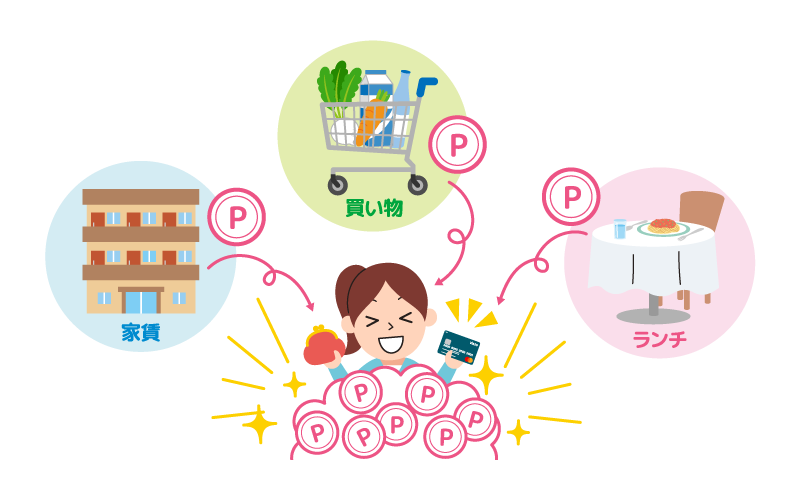

お買い物の機会が多いのでポイントがたまりやすい

専業主婦(夫)がクレジットカードを持つメリットとしてまず挙げられるのは、お買い物をする機会が多く、クレジットカードのポイントがたまりやすいということでしょう。

1回あたりの支払額は小さくても、毎日となれば、積もり積もって大きな金額になります。日々の生活費をクレジットカードのポイント対象にすることで、効果的にポイントをためることができるのです。

例えば、1カ月の生活費が15万円程度だとします。クレジットカードの平均的なポイント還元率はおよそ0.5%です。生活費の全額をクレジットカード払いにすると、毎月750円分程度のポイントになります。年間にすると、約9,000円分です。

クレジットカードのキャンペーンでポイントプログラムが優遇されるタイミングでまとめ買いをするなどすれば、さらに多くのポイントをためられるでしょう。

ご利用代金明細書を家計簿代わりに使える

クレジットカードは、そのご利用代金明細書を家計簿代わりに使えるという点もメリットです。

家計を預かる専業主婦(夫)であれば、毎月の収入と支出はしっかり管理したいもの。しかし、給料など月に1、2回記録すればいい「収入」とは異なり、日々のお買い物などで生じる「支出」をその都度、家計簿に記録するのは、大変な作業です。支出をクレジットカード払いに一本化すれば、ご利用代金明細書を見ることで、いつ、どこで、いくら使ったのかを確認できます。レシートを保管して整理したり、家計簿に細々とした支出額を記入したりする手間がなくなるでしょう。

また、多くのクレジットカードは、WEBでご利用代金明細書を確認することができます。スマートフォンなどで手軽に確認できますから、多忙な専業主婦(夫)でも空いた時間でこまめに確認することで、無駄な支出を減らしたり、貯蓄の計画を立てたりしやすくなるでしょう。

多額の現金を持たなくて済む

専業主婦(夫)のお買い物は、子供の学用品や食材・日用品のまとめ買いなどで、高額になることもあります。このようなときに多額の現金を持ち歩くのはリスクが高く、人によっては心配でお買い物に集中できないこともあるでしょう。

ですが、クレジットカードを持っていれば、そうした心配はありません。クレジットカードの紛失や盗難の際には、カード会社に電話一本入れるだけで利用を停止できるので、現金にはない安全性と利便性があります。

現金よりもスムーズな支払いができる

クレジットカードがあれば、現金よりもスムーズに支払いができることもメリットに挙げられます。小銭を出す手間を省けるだけでなく、近年コンビニやスーパーなどで増えているキャッシュレス専用レジを利用すればレジの混雑を避けることにもつながります。

また、クレジットカードのタッチ決済を利用すれば、かざすだけで支払いが完了するのでさらにスムーズに決済できるでしょう。

家賃・公共料金・税金の支払いに使える

クレジットカードなら、家賃や水道光熱費を含む公共料金、税金などの支払いにも使えます。ご利用代金明細書に記載されるので、家計簿をつける必要がないほか、クレジットカードのポイントもたまります。

日々の生活費だけではなく、毎月の固定費もクレジットカードで支払うことでポイントがどんどんたまっていくため、家計の節約にもつながるでしょう。

専業主婦(夫)におすすめのクレジットカードの選び方

実際に、専業主婦(夫)が新たにクレジットカードを作るときには、どんな点に注意して選べばいいでしょうか。専業主婦(夫)のクレジットカードの賢い選び方について解説します。

ポイントプログラムが充実しているか

家計を握る専業主婦(夫)にとって、ポイントプログラムの充実度はクレジットカードを選ぶ上で重視したい点です。

例えば、三菱UFJカードなら特定のスーパーやコンビニ、飲食店などでポイント還元率が上がるので、食材の買い出しや飲食店の利用の際などでお得にポイントをためられます。

また、「よく行く店舗でポイントの還元率や倍率が高い」「ポイントが倍になるキャンペーン期間がある」といったポイントプログラムだけではなく、たまったポイントをどう使えるかにも注目しましょう。

たまったポイントで、高級食材やキッチン家電などと交換できる、または、たまったポイントをお買い物や毎月の支払いに充当できるなど、クレジットカードによって、その特典はさまざまです。

家族のライフスタイルにあわせて、使いやすくお得なポイントプログラムかどうかを検討してください。

年会費がお得なクレジットカードを選ぶ

クレジットカードを選ぶ際には、年会費にも注目しましょう。

年会費は数百円から数万円と、クレジットカードのステータスによっても幅があり、一般的には、年会費が高くなるほど付帯サービスが充実する傾向にあります。ただし、ステータスの高いカードは、審査基準も高く、年収やクレジットヒストリーを厳しくチェックされると考えられます。

近年は、ゴールドカードでも年会費が無料またはお手頃な価格のカードも増えてきていますし、一般カードであれば永年無料、条件を達成すれば永年無料といったカードも少なくありません。年会費が無駄な出費とならないよう、クレジットカードの付帯サービスとあわせて検討することが大切です。

よく利用する場所で特典が受けられるか

クレジットカードの中には、特定の店舗での利用でポイント還元率が高くなったり、特典が受けられたりするカードもあります。

近年はキャッシュレス決済も浸透し、コンビニやスーパーマーケットといった日常でよく使う店舗での少額決済でもクレジットカードの利用が便利になってきています。特定のコンビニでの利用でポイント還元率が高くなるクレジットカードも増えてきているため、クレジットカードの特典も、しっかりチェックしましょう。

専業主婦(夫)がクレジットカードを持つ場合の注意点

専業主婦(夫)がクレジットカードを申し込むときには、いくつか注意したい点があります。続いては、主な注意点を見ていきましょう。

分割払い・リボ払いとキャッシングの利用には手数料や利息がかかる

クレジットカードは、1回払いのほか、2回払い、分割払い、リボ払い、ボーナス払いと複数の支払方法があります。分割払い、リボ払いは、利用した代金を分割して支払う方法で、分割したご利用代金のほか、手数料を支払わなければなりません。毎月の負担は軽くなりますが、最終的に支払う金額は、手数料がかかるのでご利用代金よりも高くなることに注意しましょう。

また、クレジットカードの多くはキャッシングサービスを付帯しています。キャッシングはクレジットカードのご利用可能枠の範囲内で現金を借りられるサービスですが、借りた金額には一定の割合で利息が発生します。

分割払い、リボ払い、キャッシングを利用する際には、支払能力を超えて利用しないようにすることが重要です。

ご利用代金明細書はこまめに確認する

クレジットカードのご利用代金明細書は、こまめに確認するようにしましょう。近年は、スマートフォンのアプリから、随時確認することができます。

アプリを利用すれば、クレジットカードを使ってすぐにご利用代金明細書に反映されるため、こまめに確認することで、どれくらいクレジットカードを使っているのかがわかり、カードの使いすぎを防げます。また、ご利用代金明細書をこまめに確認することで、不正利用があった場合、すみやかな対応が可能です。

家族であっても他人にクレジットカードを貸さない

クレジットカードはカードに記載されている名義の本人だけが利用できます。たとえ家族であっても、クレジットカードを貸してはいけません。

家族とはいえ、カードの名義とは違う人ですから、不正利用にあたり、カードの利用規約に反します。

専業主婦(夫)はご利用可能枠が低く設定される可能性がある

専業主婦(夫)がクレジットカードを作る場合、配偶者の収入や信用情報が審査基準となります。そのため、ご利用可能枠が低く設定される可能性があります。

同時に複数のクレジットカードに申し込まない

クレジットカードの審査に通るかどうか不安だからといって、同時に複数のクレジットカードに申し込むのは避けましょう。複数のクレジットカードに同時に申し込むことを「多重申込」といいますが、多重申込をすると、クレジットカードの審査に通らなくなる可能性が高くなります。

カード会社はクレジットカードの申込内容について、信用情報機関にその内容を登録します。信用情報機関とは、申込者のクレジットカードの利用履歴や支払状況、延滞の有無、さらには、住宅や車のローンなど、個人の信用にもとづく「信用取引」の情報を管理する機関です。この信用情報は、カード会社に関係なく、照会されます。クレジットカードの申込履歴も信用情報機関によって保管されており、その期間は6カ月といわれています。

多重申込をする人は貸し倒れなどが疑われ、カード会社にとってクレジットカードを発行するリスクが大きいと判断されてしまう場合があるのです。

専業主婦(夫)におすすめのクレジットカード「三菱UFJカード」

専業主婦(夫)が安心して快適に使える、おすすめのクレジットカードとして、三菱UFJニコスの「三菱UFJカード」をご紹介します。

三菱UFJカードは、18歳以上の学生(高校生は除く※)から持つことができるクレジットカードです。

※高校卒業年度の10月1日以降のお申込み、かつ卒業後の進路が決まっている場合は学生用のクレジットカードをお申し込みいただけます。

三菱UFJカードは、年会費が永年無料で、タッチ決済にも対応しているので、お支払いもスピーディーです。

また、セブン-イレブンやオーケーなどの対象店舗で三菱UFJカードを利用すると、ご利用分の最大15%相当のポイントが還元されます。

ほかにも、ネットショッピングのポータルサイト「POINT名人.com」を経由してお買い物をすると、カードの基本ポイントに加えてボーナスポイントももらえるので、日常使いでポイントがためやすいでしょう。

※1ポイント5円相当の商品に交換の場合

※対象店舗によってはAmerican Express®のカードは優遇対象外となります。

三菱UFJカードの会員なら、Uber Eats ・ Uber のサブスクリプション(定額)サービス「 Uber One 」が6カ月間無料で利用可能です。「 Uber One 」は、デリバリー(配達)サービス「 Uber Eats 」と配車サービス「 Uber 」の両方でメンバー限定特典が受けられるサービスで、通常は月額498円(税込)または年額3,998円(税込)がかかります。「 Uber One 」メンバーになると、例えば対象店舗で条件を満たせば何回でも配達手数料が0円になるほか、毎回の乗車料金が5%以上お得になります。

そのほか、「MUFGカードアプリ」を活用すれば、WEB明細をスマートフォンでいつでもチェックでき、家計簿をつける手間を省けます。さらに、ご入会日から2カ月後までに条件を達成すると、最大10,000円相当(グローバルポイント2,000ポイント分)がもらえます。詳細は三菱UFJカードのWEBサイトでご確認ください。

※1ポイント5円相当の商品に交換の場合

※現在「 Uber One 」にご登録中の方、および過去 3カ月以内に「 Uber One 」にご登録いただいたことのある方は、本プロモーションの対象外です。

※その他、「 Uber One 」6カ月無料の特典には条件があります。また、特典の適用には専用ページよりお申し込みが必要です。詳細はこちらをご確認ください。

※「 Uber One 」6カ月無料の特典は2024年8月時点のものであり、予告なく内容を変更または終了する場合があります。

三菱UFJカードの特長

- 年会費が永年無料で利用できる

- 対象店舗でのご利用分の最大15%のポイントが還元される

- POINT名人.comを利用すると、ボーナスポイントもたまる

- Uber One のご登録で6カ月無料で利用できる

- MUFGカードアプリのWEB明細を家計簿代わりに使える

※1ポイント5円相当の商品に交換の場合

家族にあった一枚を存分に活用しよう!

毎日のようにお買い物をしている専業主婦(夫)にとって、クレジットカードを持つことには多くのメリットがあります。

まずは、普段どのようなお店でお買い物をすることが多いかなど、ライフスタイルを振り返ってみてください。その上でポイントがたまりやすいなど、自分にとってメリットが大きい一枚を見つけましょう。

用途にあうクレジットカードを賢く利用すれば、毎日の生活がより快適なものになるはずです。

- 2025年2月時点の情報に基づき作成しております。

- 記事内容については執筆時点から情報が改定される場合があります。最新情報は公的機関などの公式サイトをあわせてご確認ください。

おすすめのクレジットカード

| カード名 | 日常にうれしいを、 将来まで安心を。 |

オンも、オフも、 いつでも変わらない輝きを。 |

日常から特別な時まで、 最高クラスのおもてなしを。 |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード | 三菱UFJカード ゴールドプレステージ |

三菱UFJカード プラチナ・アメリカン・ エキスプレス®・カード |

||

|

年会費 |

初年度 | 無料 | 無料 (オンライン入会限定) |

22,000円(税込) |

| 次年度以降 | 無料 |

11,000円(税込) |

22,000円(税込) |

|

| 特長 |

|

|

|

|

| 最短発行期間 | 最短翌営業日 | 最短翌営業日 | 最短3営業日 | |

※1ポイント5円相当の商品に交換の場合

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- 専業主婦(夫)はどんなクレジットカードを選ぶべき?

- 専業主婦(夫)がクレジットカードを作るときは、年会費の有無やポイントプログラムの充実度に着目するほか、毎月発生する公共料金がカード払いできるかどうかもチェックしましょう。携帯電話やインターネット料金、月々の固定費をカード払いにすることで、ポイントがためやすくなります。

詳しくは「専業主婦(夫)におすすめのクレジットカードの選び方」をご確認ください。 - 専業主婦(夫)がクレジットカードを作るメリットは?

- 毎日のお買い物や公共料金などの支払いをクレジットカード払いにすることで、ポイントがたまりやすくなります。また、家計の支払いをクレジットカードに一本化することで、ご利用代金明細書を家計簿代わりに使えます。ご利用代金明細書は、WEB登録をすればスマートフォンで見ることもできますので、空いた時間ですぐに確認できることもメリットです。

詳しくは「専業主婦(夫)がクレジットカードを持つメリット」をご確認ください。 - 専業主婦(夫)でもクレジットカードは作れる?

- クレジットカードを作るには安定した収入は必要ですが、専業主婦(夫)の場合、配偶者の収入や信用情報が審査基準を満たせばクレジットカードを作ることができます。クレジットカードの審査は収入だけではなく、世帯収入や預貯金も審査項目に含まれるからです。

また、配偶者が持っているクレジットカードの家族カードを作るのも、専業主婦(夫)がクレジットカードを持つ方法の1つです。

詳しくは「専業主婦(夫)でもクレジットカードは作れる」をご確認ください。 - 結婚する前に作ったクレジットカードは専業主婦(夫)になったらどうなる?

- 結婚する前に使っていたクレジットカードは引き続き使えます。ただし、専業主婦(夫)になって名義や住所などが変わった場合は、登録情報の変更手続きを行いましょう。名義変更しないままクレジットカードを利用していると不正利用を疑われる可能性があるので注意してください。

詳しくは「専業主婦(夫)になる前に作ったクレジットカードは利用可能」をご確認ください。