会社の資産とは?会計上の種類や管理方法を簡単に解説

個人の資産というと、預貯金や不動産、株式、保険といったものが浮かびますが、会社の資産となると、「何が該当するのか正確にはわからない」という方もいるのではないでしょうか。一般的な資産の意味と、会社の資産では意味合いが異なります。会社の資産は経営に影響するため正しく知っておきましょう。

ここでは、会計上の資産の種類や資産管理の重要性、上手な資産管理の方法について解説します。

会社の資産とは会社が所有する金銭的価値のある財産

会社の資産とは、会社が所有する金銭的価値のあるすべての財産のことです。具体的には、現金や預金、有価証券、不動産、設備、自動車のほか、売掛金や特許、商標など将来会社に収益をもたらす可能性のあるものも含まれます。つまり資産とは、財産のうち金銭的価値のある「プラスの財産」だけを指しているのです。

なお、資産と財産の違いは、マイナスの財産を含むかどうかです。財産は、信用や人脈など金銭に交換できないものも含め、経済的価値のあるもの全般を指します。そのため、財産には借入金などの負債である「マイナスの財産」も含まれます。

会計上の資産の種類

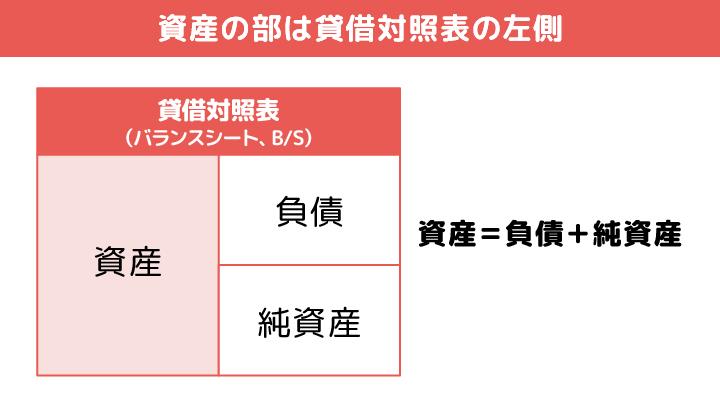

会計上の資産は、貸借対照表の左側にある資産の部を指します。貸借対照表は、ある一定時点における会社の財務状況を表す書類です。ここでは、資産の部を構成する「流動資産」「固定資産」「繰延資産」の3つの種類を見ていきましょう。

流動資産

流動資産とは、現金や預金、貸付金など1年以内に現金化できる資産、または現金としてすぐに利用できる資産を指します。流動資産は、以下のような当座資産、棚卸資産、その他の流動資産に分けられます。

■ 流動資産の種類

| 流動資産の種類 | 該当する資産 |

|---|---|

| 当座資産 | 現金、預金、売掛金、受取手形、有価証券など、現金あるいは短期間で現金化可能な流動資産 |

| 棚卸資産 | 商品、材料、貯蔵品といった在庫など、販売することで現金化できる流動資産 |

| その他の流動資産 | 前払金、未収入金、仮払金、貸付金など、当座資産と棚卸資産以外の流動資産 |

固定資産

固定資産とは、現金化に1年を超えて時間がかかるものや、長期にわたって保有する資産のことです。固定資産は、以下のように有形固定資産、無形固定資産、その他の固定資産の3つに分けられます。

■ 固定資産の種類

| 固定資産の種類 | 該当する資産 |

|---|---|

| 有形固定資産 | 土地や建物、設備など、形がある固定資産 |

| 無形固定資産 | 営業権(のれん)や借地権、特許権、ソフトウェアなど、形のない固定資産 |

| その他の固定資産 | 長期保有目的の投資有価証券や株など、有形固定資産と無形固定資産以外の固定資産 |

繰延資産

繰延資産とは、支出した費用のうち、数年にわたって支出した効果があるものを指します。本来は費用であるものの、繰り延べられる財産として資産扱いされる特殊なものです。支出の効果が1年以上続くものが該当し、主に以下のような開業費や開発費などが該当します。

■ 繰延資産の例

| 繰延資産の例 | 該当するもの |

|---|---|

| 創立費 | 会社の設立にかかった費用 |

| 開業費 | 事業開始までにかかった費用 |

| 社債発行費 | 社債の発行にかかった費用 |

| 株式交付費 | 新株の発行や自己株式の処分などにかかった費用 |

| 開発費 | 新技術の開発や新規市場の開拓にかかった費用 |

資産を把握しておく重要性

会社の資産は、貸借対照表の左側に記載され、その合計金額は、右側に記載される負債と純資産の合計金額と同じになります。貸借対照表を見れば、会社にどれだけの資産があるのか、その資産はどのように調達されたのかといった財務状況がわかります。

どのタイミングで資金調達や投資をしたらよいかという適切な経営判断を行うには、会社の財務状況を知っておくことが欠かせません。また、会社の資産状況は、金融機関が融資を行う際の判断材料にもなるので、融資を受けるためにも、会社の資産を把握しておくことは重要です。

なお、貸借対照表からは、会社が保有する資産に対してどれだけ利益を生んでいるかを表すROA(総資産利益率)や、株主が出資した資金に対してどれだけ利益を生んでいるかを表すROE(自己資本利益率)などが確認できます。ROAとROEは、株主や投資家が注目する指標です。

資産管理を怠った場合に起こりうる問題

会社が資産管理を怠った場合、まず問題となるのは、正確な財務状況が把握できないことです。正確な財務状況を把握できないと、経営判断や融資に支障をきたす可能性があります。

また、会社は確定申告を行って法人税などを納めますが、資産の計上が間違っていると申告内容に不備が生じ、追徴課税されるリスクも発生します。

ほかにも、資産管理がずさんだと、備品持ち出しに気づけなかったり、貸与物の紛失や破損に気づけなかったりするような問題が起こるだけでなく、機密情報の漏洩などにもつながりかねません。

さらに、ソフトウェア利用のライセンス違反を起こす可能性もあります。例えば、ソフトウェアを契約で定められた台数以上のパソコンにダウンロードしてしまうと、著作物の無断複製にあたります。

こういった問題を起こさないためにも、資産管理はしっかり行うことが大切です。

資産管理の方法

多岐にわたる資産を適正に管理するためには、ツールやソフトを活用するのがおすすめです。資産管理の方法は、主に以下3つの方法が挙げられます。

表計算ソフトで台帳を作る

資産管理方法には、表計算ソフトで物品管理表や固定資産台帳、償却資産台帳などを作る方法があります。低コストで手軽に始められるのがメリットですが、管理対象が多くなると使い勝手はよくありません。また、内容を把握しているのは管理者のみになりがちといった問題もあります。作業効率を考えると、1人会社やごく小規模な会社向けの方法といえます。

資産管理ツールを利用する

資産管理の方法には、固定資産管理ツールを導入する方法が挙げられます。クラウド型サービスなら、表計算ソフトでの管理にありがちな「リアルタイムで情報の確認ができない」「誰かが利用している間は作業できない」といった問題点を解決し、管理業務を効率化できます。

会社の規模がある程度大きい場合や表計算ソフトでの管理に限界を感じている場合は、資産管理ツールがおすすめです。

会計ソフトを利用する

資産管理するには、資産管理機能がある会計ソフトを導入する方法もあります。また、会計ソフトであれば、日々の取引の入力さえしておけば、ほぼ自動的に貸借対照表の作成が可能です。経理事務の負担を大幅に軽減でき、業務効率化にもつながります。

さらに、会計ソフトを利用するなら法人カードを導入すると、より作業効率が上がります。例えば、会計ソフトと法人カードを連携しておけば、支払履歴を自動的に取り込むだけでなく、引き落としが一元化されるのでキャッシュフローにゆとりをもたせることが可能です。経理担当者の負担を減らし、資金繰りも把握しやすくなるなどメリットが多くあります。

なお、法人カードの中には個人事業主でも持てるビジネスカードもあります。

法人カードなら、三菱UFJニコスのビジネスカードがおすすめ

法人カードの中でも、中小企業や個人事業主が発行可能なビジネスカードはありますが、使い勝手のいいものを選ぶなら、三菱UFJニコスのビジネスカードがおすすめです。VisaとMastercard®から国際ブランドを選べる「三菱UFJカード ビジネス」、「三菱UFJカード ゴールドプレステージ ビジネス」と、アメリカン・エキスプレス®の「三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カード」といったランクの異なる3種類を展開しており、年会費と付帯サービスのバランスを見て、自社にあうものを選ぶことができます。

初めてビジネスカードを持つ経営者におすすめの三菱UFJカード ビジネス

三菱UFJニコスが発行している「三菱UFJカード ビジネス」は、スモールビジネスや個人事業主の方が入会しやすく、初めてビジネスカードを持つ経営者におすすめです。

ビジネスカードのご利用金額は法人口座(屋号付き口座)からの引き落としになり、立て替え払いの負担を軽減したり、会計ソフトと連携して経費管理業務の効率化を図れたりします。また、引き落とし日に経費の支払日を一元化できるため、支払いまでにゆとりができて、キャッシュフローの改善などにも役立つでしょう。年会費は1,375円(税込)で、出張経費の削減に貢献する限定プランや、経費が割引価格になる優待サービスも利用可能です。

さらに、経費の支払いで1ポイント5円相当で使えるポイントがたまるだけでなく、ご利用金額に応じて基本ポイントを優遇するサービスや、入会初年度は国内利用でポイントが1.5倍になる優待サービスなどもあります。

すでに法人カードを持っていて、ご利用可能枠を増やしたいという場合にもおすすめの1枚です。

三菱UFJカード ビジネスの特長

- 出張経費の削減や経費が割引価格になる優待サービスがある

- タッチ決済対応でスピーディーに支払える

- 月間のご利用金額が10万円以上で基本ポイントの20%分が加算される

初年度の年会費が無料!優待サービスが充実したゴールドカード

※アメリカン・エキスプレス®での

発行をご希望の方はこちら

三菱UFJニコスのビジネスカードには、お得なゴールドカードがあります。「三菱UFJカード ゴールドプレステージ ビジネス」の年会費は11,000円(税込)ですが、初年度の年会費は無料です。

また、ランクの高いゴールドカードならではの空港ラウンジサービス、JAL航空券をお得な運賃で予約できる優待サービスのほか、手数料無料でのゴルフ場の代理予約など、出張や接待をサポートするサービスが充実しています。

ご利用可能枠は100万~300万円ですので、出張費や接待交際費、仕入れ代、広告宣伝費の支払いなどにも安心して利用できるでしょう。

三菱UFJカード ゴールドプレステージ ビジネスは月間のご利用金額が10万円以上の方は基本ポイントの50%分が加算されます。経費管理業務の効率化だけでなく、たまったポイントを福利厚生プランに使ったり、マイルに交換したりすることで経費削減にもつながるのでお得です。

三菱UFJカード ゴールドプレステージ ビジネスの特長

- 初年度の年会費が無料になる

- タッチ決済対応でスピーディーに支払える

- 国内とホノルルの空港ラウンジが無料で利用できる

- ビジネスシーンでの優待サービスや割引サービスを利用できる

ビジネスリーダーにふさわしい、ステータス性と実用性に優れたプラチナカード

ランクの高い「三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カード」は、充実の優待サービスを付帯しています。経費管理の業務効率化だけでなく、ビジネス面においてさまざまなサポートがあるので実用性にも優れている1枚です。

例えば、24時間365日対応のコンシェルジュサービスが付帯されているので、国際便の手配や接待先のお店の予約、出張先での病気やケガなどをサポートします。また、世界1,400カ所以上の空港ラウンジを利用できる、プライオリティ・パスに無料で入会できるので、空港での時間も快適に過ごせるでしょう。

ほかにも、一流ホテル、厳選されたダイニングやスパ、レストランでの優待サービスがあり、接待や出張の際に使えるハイクラスなサービスがそろっています。

入会初年度は、国内利用で基本ポイントが1.5倍、海外利用で2倍になるので海外出張費や経費の支払いでお得にポイントがためられます。

三菱UFJカード・プラチナ・ビジネス・アメリカン・エキスプレス®・カードの特長

- コンシェルジュサービスを24時間365日利用できる

- 世界1,400カ所以上の空港ラウンジが利用できる

- 海外出張の際にカード使用者1名につきスーツケース1つを無料宅配できる

- 入会初年度の基本ポイントが国内利用で1.5倍、海外利用で2倍になる

- 国内の厳選されたレストランで2名以上の利用で1名分が無料になる

- 一流ホテル、厳選されたダイニングやスパでの優待サービスがある

- 国内利用分のポイントが1.5倍になる(入会初年度限定)

- 海外利用分のポイントが2倍になる

資産管理するなら会計ソフトとあわせて法人カードを活用しよう

会社の資産とは、保有している財産のうち、金銭的価値のある「プラスの財産」だけを指します。資産管理を適切に行うことで財務状況が把握でき、資金調達や投資の判断ができるようになります。資産管理を怠ると、融資を受けるのが難しくなったり、納税後に追徴課税を受けるリスクがあったりするので、しっかり管理しましょう。

資産管理にはいくつか方法がありますが、会計ソフトと法人カードを取り入れると経理事務の手間が省けるなど多くのメリットがあります。数ある法人カードの中でも、三菱UFJニコスのビジネスカードは、3つのランクから選択可能で、ビジネスに役立つ付帯サービスが充実しています。ビジネスを強力にサポートするので、ぜひ導入をご検討ください。

おすすめのクレジットカード

| カード名 | スモールビジネスや 個人事業主の 最初の1枚におすすめ |

経費や仕入れ代などに 余裕を持たせたい 経営者におすすめ |

コンシェルジュなど 最高クラスの優待がほしい 経営者におすすめ |

|

|---|---|---|---|---|

|

|

|

||

| 三菱UFJカード ビジネス |

三菱UFJカード ゴールドプレステージ ビジネス |

三菱UFJカード プラチナ・ビジネス・ アメリカン・ エキスプレス®・カード |

||

|

※アメリカン・エキスプレス® |

||||

|

年会費 |

1人目 |

1,375円(税込) ※Visa、Mastercard® |

11,000円(税込) 初年度は年会費無料 ※Visa、Mastercard® |

22,000円(税込) |

| 2人目 以降 |

1,375円(税込) ※Visa、Mastercard® |

2,200円(税込) ※Visa、Mastercard® |

3,300円(税込) |

|

| ご利用可能枠 |

40万~80万円 ※ご契約法人単位 |

100万~300万円 ※ご契約法人単位 |

100万~500万円 ※ご契約法人単位 |

|

| 特長 |

|

|

|

|

| 最短発行 可能期間 |

3~4週間 | 3~4週間 | 3~4週間 | |

カード種類・国際ブランドを選択のうえ、

お申し込みフォームへ進んでください。

カード種類

※カードお申し込み時点で、内定者の方は「学生」をご選択のうえお申し込みください。

国際ブランド

国際ブランド

- 資産とは具体的に何ですか?

- 資産とは、会社や個人が所有する金銭的価値のある財産のことです。特に会社にとっての資産は、現金や預金、有価証券、不動産、設備、自動車といった形のあるもののほか、売掛金や特許、商標といった、将来会社に収益をもたらす可能性のあるものも含まれます。

詳しくは「会社の資産とは会社が所有する金銭的価値のある財産」をご確認ください。 - 資産と財産の違いは?

- 資産と財産の違いは、マイナスの財産を含むかどうかです。財産は、信用や人脈など金銭に交換できないものも含め、経済的価値のあるもの全般を指し、借入金などの負債も「マイナスの財産」として、財産に含まれます。一方、資産は、財産のうち金銭的価値のある「プラスの財産」だけを指します。

詳しくは「会社の資産とは会社が所有する金銭的価値のある財産」をご確認ください。 - 会社の資産にはどんな種類がある?

- 会社の資産は、「流動資産」「固定資産」「繰延資産」の3つに分けられます。流動資産は、現金や預金、貸付金など1年以内に現金化できる資産のことです。固定資産は、現金化に1年を超えて時間がかかるものや、長期にわたって保有する資産のことです。繰延資産は、支出した費用のうち、数年にわたって支出した効果があるものを指し、繰り延べられる財産として資産扱いされる特殊なものになります。

詳しくは「会計学上の資産の種類」をご確認ください。